Informe mensual de abril 2022

El resultado del fondo Olea Neutral en abril ha sido ligeramente negativo, pero positivo en términos relativos, dada la magnitud de las caídas de la renta variable y la renta fija en el mes. Sí han tenido un comportamiento positivo en el mes las divisas.

Lo primero, los resultados del fondo.

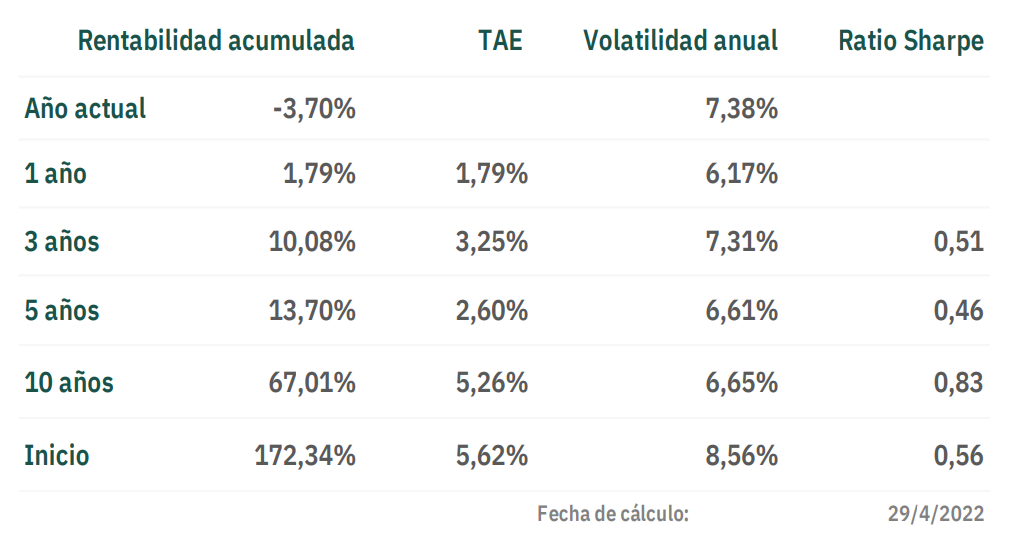

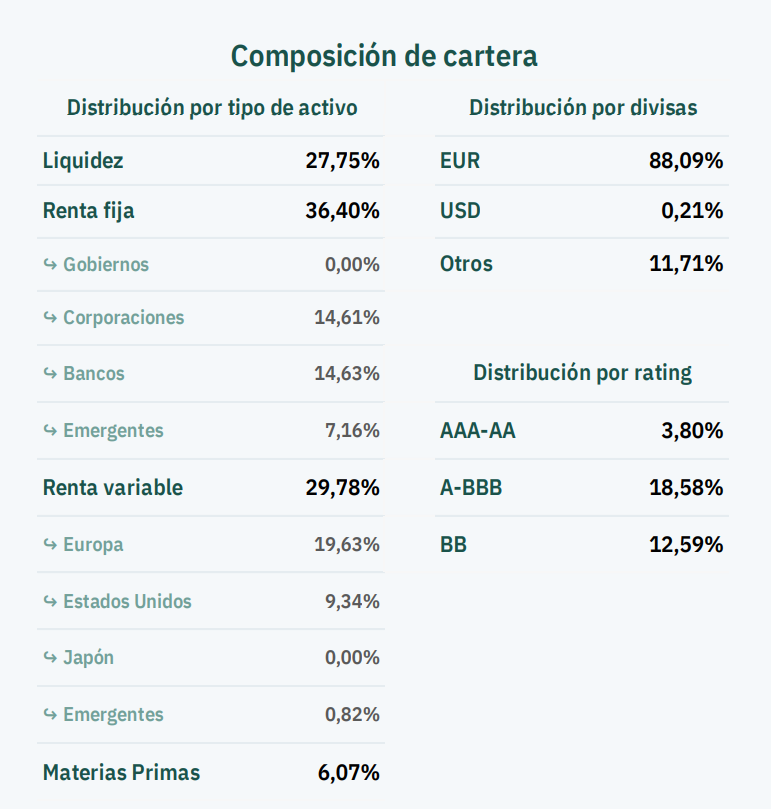

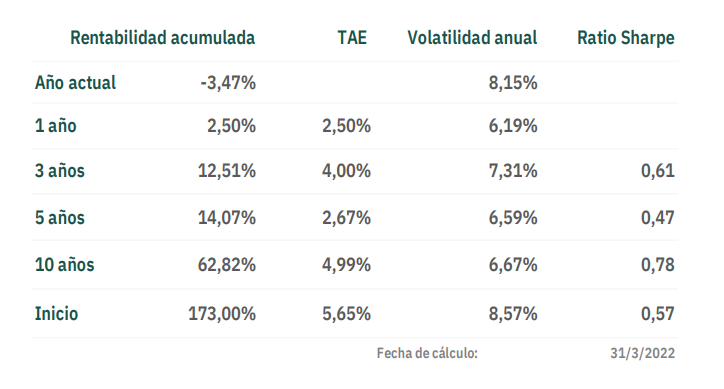

Olea Neutral FI Olea Neutral FI ha obtenido una rentabilidad del -0,24% en el mes de abril. La rentabilidad de los últimos doce meses es de un 1,79% y la volatilidad, de un 6,17%.

Caída en las bolsas y en la renta variable

Resultado ligeramente negativo pero positivo en términos relativos dada la magnitud de las caídas de la renta variable y la renta fija en el mes. Las bolsas europeas han retrocedido un 2,5%, pero las americanas un 9% (el índice Nasdaq un -13%). Las rentabilidades de los bonos de gobierno a largo plazo han subido 0,60% en dólares y un 0,50% en euros. El bono americano a 10 años ya cotiza a una rentabilidad del 3%, el alemán al 1% y el español al 2%. El impacto negativo en el precio de los bonos ha sido superior al 4%.

Sí han tenido un comportamiento positivo en el mes las divisas, con una apreciación del dólar del 5%. Hemos aprovechado estos niveles máximos de varios años para cerrar la exposición al dólar, con la intención de volverla a abrir a niveles más atractivos.

Conflicto en Ucrania

Las negociaciones de paz se han abandonado, por lo que no se vislumbra una solución a corto plazo, lo que implica una incertidumbre que ya está afectando al consumo y la inversión en Europa. A pesar de ello, nos sorprende lo bien que se mantienen los indicadores de actividad a medio plazo del sector industrial y de servicios. Los datos de empleo también están evolucionando bien y se mantienen niveles mínimos históricos tanto en EEUU como en la Zona Euro.

Análisis del mercado

La inflación permanece a niveles muy altos si bien parece que estamos cerca del techo y que pronto podrían empezar a bajar aunque lentamente. Los precios del petróleo y gas, muy influidos por el boicot europeo a los producidos por Rusia, así como el atasco de mercancías en los puertos chinos por el confinamiento de buena parte de la población, no están ayudando a la caída de la inflación. Los bancos centrales han comenzado a subir tipos de interés y reducir estímulos monetarios lo que sin duda acabará reduciendo la demanda interna, pero los factores externos antes comentados quedan fuera del alcance de los bancos centrales. De momento, mantenemos la cartera con muy reducido riesgo en renta fija y con exposiciones limitadas en renta variable.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de marzo 2022

El resultado del fondo Olea Neutral en marzo es moderado pero razonable teniendo en cuenta que solo las bolsas americanas han tenido un resultado positivo en el mes. Las europeas, con la excepción de la inglesa, han sufrido caídas. También son llamativas las pérdidas en los bonos a largo plazo.

Lo primero, los resultados del fondo.

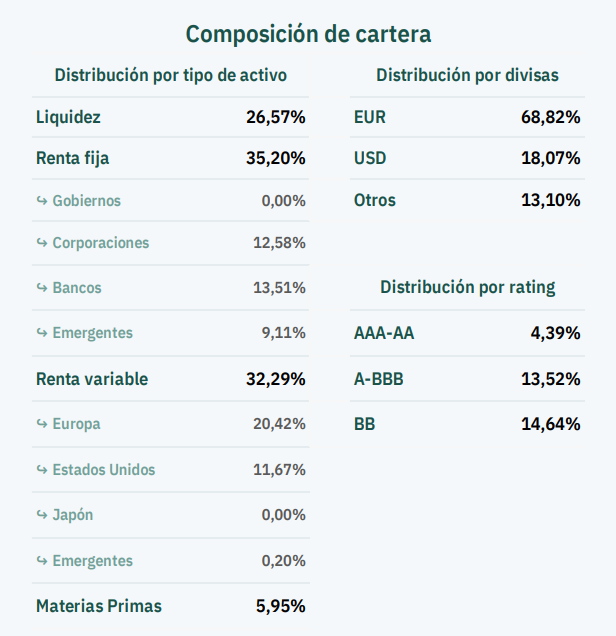

Olea Neutral FI ha obtenido una rentabilidad del 0,52% en el mes de marzo. La rentabilidad de los últimos doce meses es de un 2,50% y la volatilidad, de un 6,19%.

Caída en las bolsas y en los bonos a largo plazo

El resultado del fondo Olea Neutral en marzo es moderado pero razonable teniendo en cuenta que solo las bolsas americanas han tenido un resultado positivo en el mes. Las europeas, con la excepción de la inglesa, han sufrido caídas. Pero donde son más llamativas las pérdidas es en los bonos a largo plazo, donde las caídas de los bonos a 10 años americanos y europeos son del orden del 3% en el mes, y del 6% en el trimestre, debido a que las rentabilidades han subido unos 50 pb. La rentabilidad del bono americano se acerca al 2,6% y la del alemán al 0,70%. Todo parece indicar que en el segundo semestre el primero estará al 3% y el segundo al 1%.

Conflicto en Ucrania

De momento, continúan las conversaciones entre Rusia y Ucrania, lo que nos inclina a pensar en que pronto se alcance un acuerdo. Esto sería especialmente favorable para Europa que es la que está sufriendo más el impacto de las sanciones (aparte de Rusia).

Por otro lado, la actividad económica está aguantando y se han publicado datos de expectativas empresariales a niveles sorprendentemente altos. Si el conflicto se alarga, los precios energéticos seguirán subiendo así como la inflación, provocando inevitablemente un deterioro del consumo y de la inversión en Europa. La economía de EEUU prácticamente no se está resintiendo, y lo único que le está afectando es la inflación que alcanza niveles más altos que Europa, especialmente la subyacente que alcanza un 6,4% frente al 3% europeo.

Resultados empresariales

Durante el mes de abril se publicarán los primeros resultados trimestrales, que nos darán una buena indicación del deterioro de márgenes de las empresas por el encarecimiento de todos los costes, desde los energéticos a los salariales, ya que la tasa de desempleo se encuentra a niveles mínimos históricos tanto en Europa como en EEUU, lo que está provocando presiones salariales, especialmente en EEUU donde la inflación repuntó antes.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de febrero 2022

El conflicto en Ucrania ha provocado una fuerte caída en los mercados. Por su parte, la inflación sigue batiendo récords tanto en Europa como en los Estados Unidos. A pesar de todo ello, los datos económicos publicados en el mes siguen avalando un crecimiento robusto en 2022.

Lo primero, los resultados del fondo.

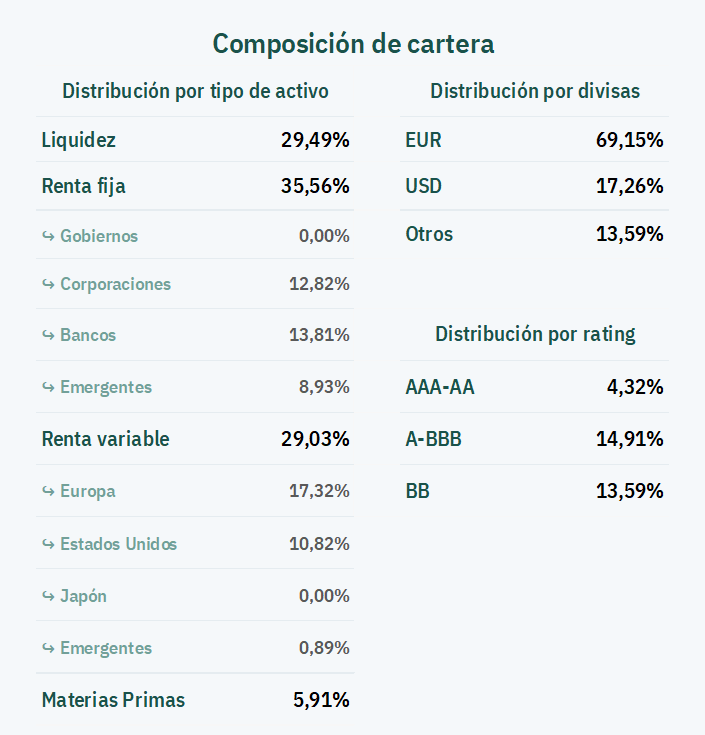

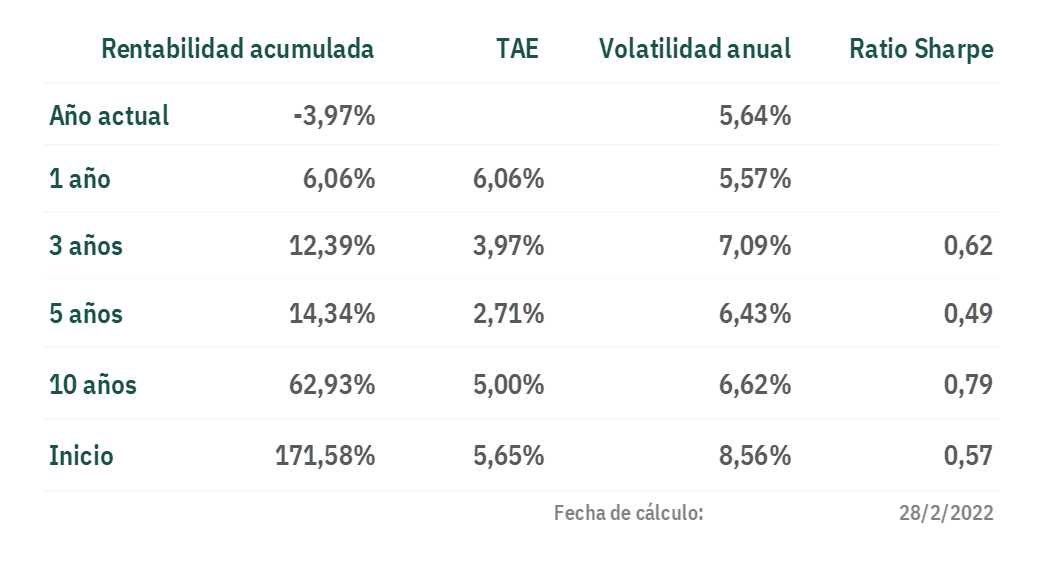

Olea Neutral FI ha obtenido una rentabilidad del -3,7% en el mes de febrero. La rentabilidad de los últimos doce meses es de un 6,06% y la volatilidad, de un 5,57%.

Caída en los mercados

El resultado del mes ha sido bastante desfavorable, si bien los mercados tampoco han acompañado. La invasión de Ucrania por Rusia ha provocado fuertes caídas en los precios de todos los activos de riesgo. Las bolsas europeas han caído de media un 6% y las americanas, más de un 3%. Durante los primeros días de marzo se han intensificado las caídas, y de forma extraordinaria en los activos vinculados a Rusia de forma directa e indirecta.

Nuestra exposición a Rusia (directa e indirecta) a coste de adquisición había sido de un 3,35%, y en la actualidad es del 0,83%, por tanto las posibles caídas del fondo por este motivo son residuales. La amplia diversificación que aplicamos a nuestra política de inversión nos ha permitido parar el golpe a corto plazo y su efecto en el resultado anual será todavía menor según avance el ejercicio.

Conflicto en Ucrania

Desafortunadamente, no estaba en nuestro escenario central que finalmente la invasión se fuera a producir, por lo que no pensamos que tuviese sentido aumentar las coberturas más allá de lo que habíamos realizado. Esperamos que dada la magnitud de las sanciones, se pueda alcanzar un acuerdo en las negociaciones bilaterales entre Rusia y Ucrania que actualmente se están desarrollando con mediación de China. Si esto ocurriese, los activos de riesgo recuperarían buena parte de las pérdidas, en especial los europeos que son los que más han sufrido. También habría una caída del precio de las materias primas, y de forma más intensa el petróleo y el gas.

Inflación

Únicamente la inflación sigue deteriorando el escenario macroeconómico ya que los últimos datos continúan batiendo récords desde los años 80. EEUU y Eurozona han publicado un 7,5% y un 5,8% la general y un 6% y un 2,7% la subyacente respectivamente. El problema es que con las recientes subidas de las materias primas las inflaciones pueden continuar subiendo.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de enero 2022

Los últimos movimientos de los bancos centrales han provocado caídas en las bolsas del 3% en Europa y del 5% en América. Además, los bonos a largo plazo tampoco están siendo una alternativa de inversión. En este contexto, Olea Neutral aguanta con una rentabilidad en enero del -0,18%.

Lo primero, los resultados del fondo.

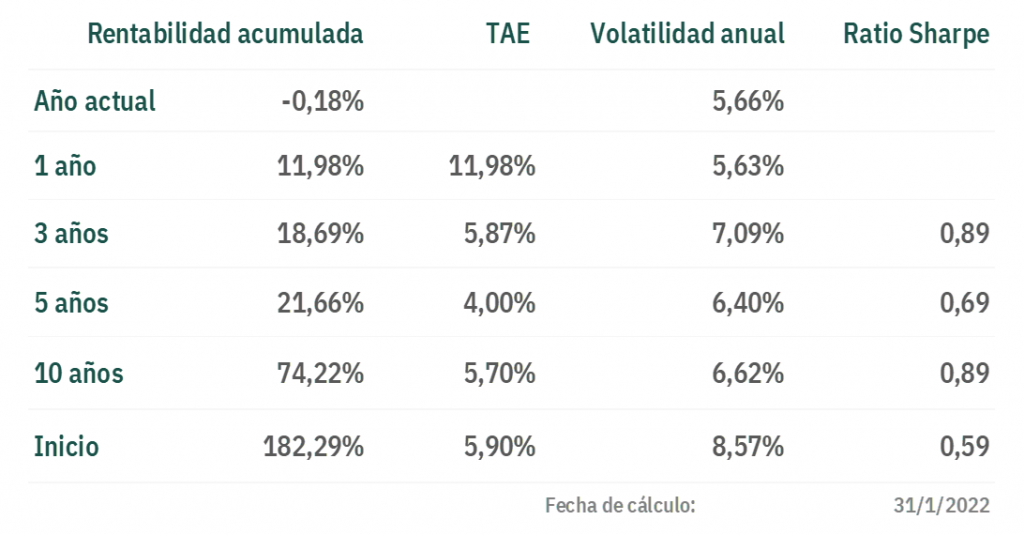

Olea Neutral FI ha obtenido una rentabilidad del -0,18% en el mes de enero (con una volatilidad del 5,66%). La rentabilidad de los últimos doce meses es de un 11,98% y la volatilidad, de un 5,63%.

Evolución de las bolsas y de los bonos de gobierno

Olea Neutral FI ha obtenido una rentabilidad del -0,18% en el mes de enero, siendo este resultado muy destacable en términos relativos a la evolución de las bolsas y de los activos de renta fija. Las expectativas de subida de tipos, tanto en EEUU como recientemente en Europa, así como la interrupción o menor intervención en la inyección de liquidez al sistema por parte de los bancos centrales, ha provocado caídas del 3% en las bolsas europeas y del 5% en las americanas (el Nasdaq baja un 9%).

Así mismo, los bonos a largo plazo sufren aumentos de rentabilidad del 0,30% lo que ha provocado caídas cercanas al 2,5%. Especialmente han sufrido los bonos de empresas de menor calidad.

Inflación y política monetaria

Las inflaciones continúan muy elevadas (Eurozona 5,1% y EEUU 7,0%) y los bancos centrales empiezan a reconocer que no van a disminuir a corto plazo, por lo que ya se descuentan hasta final de año cinco subidas de 0,25% en EEUU y dos en Europa.

A esto hay que unirle la interrupción de los programas de compra de bonos, tanto de gobierno como corporativos en Europa, lo que provocará un repunte de las rentabilidades al desaparecer un enorme comprador como el banco central.

Consecuentemente, esperamos que en Europa aumenten las primas de riesgo de aquellos estados con mayor deuda y peor rating, como es el caso de España e Italia.

Sectores: la volatilidad de las tecnológicas

Destacable también ha sido la continua presión vendedora sobre las acciones tecnológicas, no sólo en aquellas todavía no rentables, sino también en algunas que generan importantes beneficios. Es de destacar la caída de Meta (Facebook) de un 25% en un solo día, algo que nos da una idea de la volatilidad actual en el sector.

Las cuatro compañías que tenemos en el sector se han comportado favorablemente. Otros sectores que tenemos en cartera como bancos y petróleo&gas acumulan subidas en el año, al ser sectores que tradicionalmente se comportan bien en entornos de alta inflación.

Mantenemos coberturas sobre la bolsa americana y europea, además de haber neutralizado el riesgo de subida de las rentabilidades a largo plazo.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de diciembre 2021

La fuerte recuperación de las bolsas y otros activos de riesgo permiten al fondo Olea Neutral cerrar el año con una rentabilidad del 1,58%. Esto supone que el acumulado de 2021 alcance el 11,7%. Las perspectivas de crecimiento para el nuevo año siguen siendo buenas.

Lo primero, los resultados del fondo.

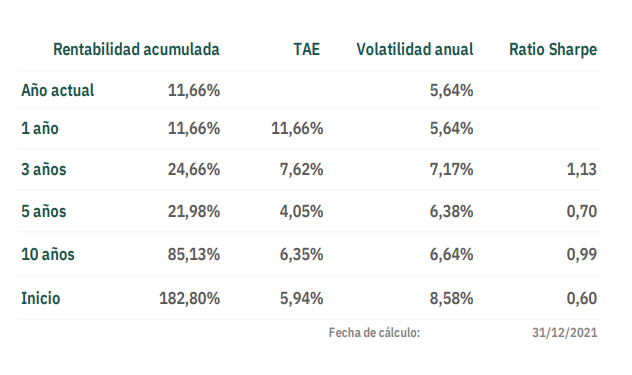

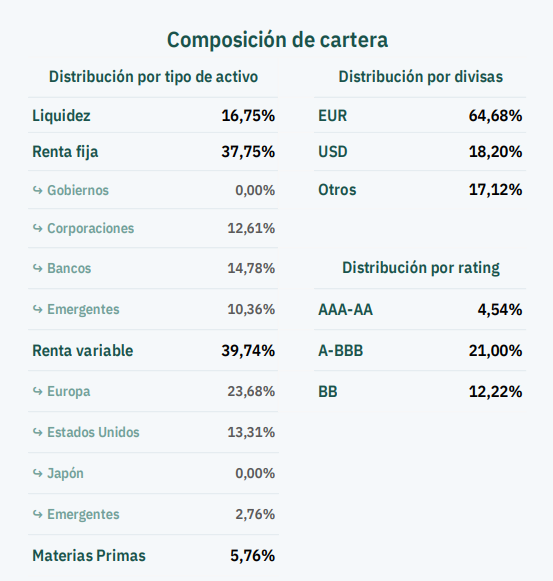

Olea Neutral FI ha obtenido una rentabilidad del 1,58% en el mes de diciembre (+11,7% acumulado en el año y con una volatilidad de solo 5,6%). La rentabilidad de los últimos doce meses es de un 11,66% y la volatilidad, de un 5,64%.

Evolución de las bolsas y de los bonos de gobierno

El resultado es consecuente con una fuerte recuperación de las bolsas y otros activos de riesgo durante el mes, gracias a una menor percepción del riesgo por la nueva variante Ómicron. Las bolsas europeas y americanas subieron alrededor de un 5%, mientras que el Nasdaq solo repuntó un 0,7%.

Los precios de los bonos de gobierno a largo plazo continúan cayendo por el incremento de las rentabilidades, especialmente en EEUU donde éstas alcanzan niveles cercanos al 1,8%.

El dólar cierra el año con una apreciación del 7% frente al euro.

Previsiones para 2022

Las bolsas americanas han empezado el año con caídas abultadas, especialmente en el sector de tecnología, por unas valoraciones demasiado elevadas en bastantes compañías y por las expectativas de subidas de tipos de interés y reducción de liquidez por parte de la FED.

Ya son tres o cuatro las subidas que se esperan durante el año 2022, y aunque sigue habiendo unas fuertes previsiones de crecimiento económico, aquellas van a pesar en la evolución de los activos de riesgo, especialmente en las compañías que estén en pérdidas y cuyas expectativas de generación de beneficios sean a muy largo plazo.

La inflación continúa imparable en EEUU con un IPC cercano al 7%, y le sigue de cerca Europa con un IPC al 5%. No descartamos una subida de tipos en Europa para la segunda mitad del 2022, bastante antes que el consenso de mercado.

Crecimiento económico

Los datos publicados en diciembre de expectativas de actividad económica muestran una clara relajación tanto en Europa como en EEUU, si bien continúan claramente en zona de expansión económica especialmente en EEUU.

Otro frente que nos preocupa es la crisis inmobiliaria en China y que sigue arrojando noticias negativas, por lo que no podemos esperar por parte de China una aportación relevante al crecimiento global en 2022.

Se han iniciado conversaciones entre EEUU/Europa y Rusia para buscar una solución al conflicto de Ucrania, que esperamos que acaben en un acuerdo.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de noviembre 2021

La caída de las bolsas europeas como consecuencia de la variante Ómicron ha hecho que noviembre tenga para Olea Neutral una rentabilidad negativa. Sin embargo, el crecimiento económico augura un final de año estable.

Lo primero, los resultados del fondo.

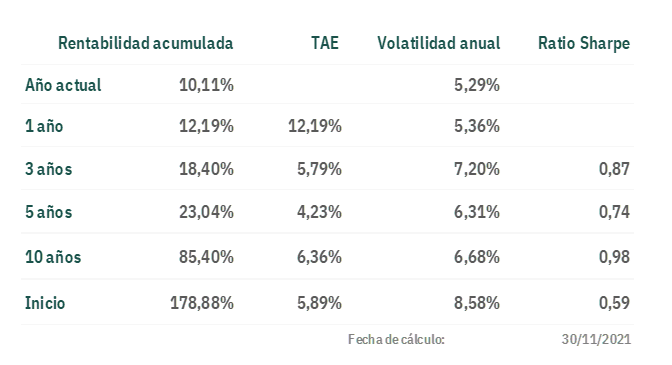

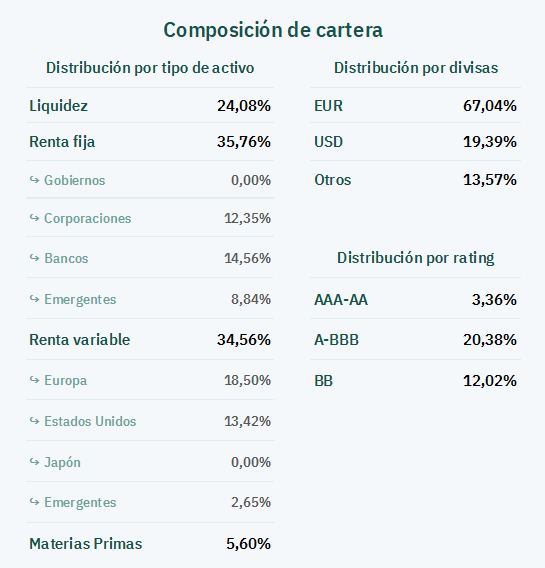

Olea Neutral FI ha obtenido una rentabilidad del -1,33% en el mes de noviembre (+10,11% acumulado en el año). La rentabilidad de los últimos doce meses es de un 12,19% y la volatilidad, de un 5,36%.

Evolución de las bolsas y Ómicron

La mayor aportación negativa del fondo la generó la posición en bolsa, y en concreto la bolsa europea, donde se produjeron caídas del 4,5% en el Eurostoxx 50 y del 8,3% en el Ibex. La bolsa americana retrocedió solo un 1%. Todos los activos de riesgo han sufrido en el mes, en especial el petróleo y el gas donde las caídas alcanzaron un 20%.

El motivo de esta huida hacia activos de poco riesgo ha sido la nueva variante Covid llamada Ómicron, y que los primeros datos indicaban que era muy contagiosa. Afortunadamente, los últimos datos muestran una transmisibilidad alta pero una gravedad baja, que además sus efectos pueden ser aliviados con la vacuna actual y casi totalmente evitados con una tercera dosis. El mercado ha reaccionado con fuerza al alza al conocerse estas noticias, aunque sin alcanzar todavía los niveles previos en Europa.

Política monetaria de la Fed y el BCE

Destacable ha sido también el giro que ha dado la FED con respecto a la inflación, de la cual ya no piensa que es tan temporal, por lo que acelera la retirada de nuevos estímulos monetarios a marzo 2022, y ya se da por seguro una subida de tipos el año próximo.

El BCE deberá decidir la semana que viene si también acorta el estímulo monetario. Con las inflaciones por encima del 6% en EEUU y al 5% en Europa pensamos que los bancos centrales han sido demasiado complacientes y que necesitan reaccionar rápidamente ante un problema que no han querido ver. Esto nos lleva a pensar que el comienzo de las subidas de los tipos oficiales será en 2022 y no en 2023 como el mercado descontaba.

Crecimiento económico

Las expectativas de crecimiento económico del 4% en 2022 han sido respaldadas por la publicación de unos datos adelantados de actividad muy fuertes, en especial en EEUU, donde el indicador del sector servicios marcó un máximo histórico. En Europa, los datos han sido mejores de lo esperado, especialmente la producción industrial en Alemania, donde se han publicado crecimientos del 12% para el sector automoción, lo que indicaría una cierta relajación de los cuellos de botella sufridos últimamente por la industria.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de octubre 2021

La rentabilidad de la cartera de Olea Neutral en octubre alcanza el 1,32% gracias al desempeño de las bolsas europeas y, sobre todo, al de la americana. La inflación sigue siendo el principal asunto a considerar, y también habrá que estar muy atentos a las medidas que tomen los bancos centrales.

Lo primero, los resultados del fondo.

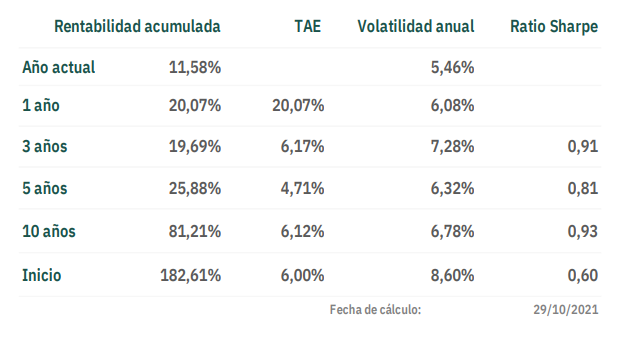

Olea Neutral FI ha obtenido una rentabilidad del 1,32% en el mes de octubre (+11,58% acumulado en el año). La rentabilidad de los últimos doce meses es de un 20,07% y la volatilidad, de un 6,08%.

Evolución de las bolsas y el dólar

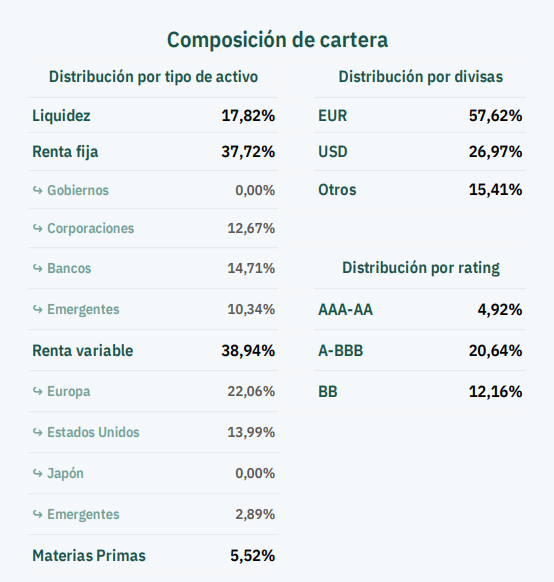

El resultado de Olea Neutral ha estado soportado por unas bolsas muy fuertes, especialmente la americana, que han recuperado ampliamente las caídas sufridas en septiembre. La totalidad del retorno de la cartera lo han aportado las posiciones en renta variable americana y europea, destacando el sector tecnología americana y bancos, autos y eléctricas europeas.

El dólar apenas se ha movido y las divisas emergentes han retrocedido, con excepción del rublo y el peso mexicano. Los bonos a largo plazo han continuado con ligeras subidas de las rentabilidades.

La evolución de la inflación

La inflación continúa subiendo tanto en Europa, a niveles del 4%, como en EEUU, al 5,4%. Los bancos centrales comienzan a mostrar dudas sobre la transitoriedad de este repunte, posponiendo la caída de la misma al segundo semestre de 2022.

Simultáneamente, la Reserva Federal ha anunciado que comienza a reducir la inyección de liquidez este mes de noviembre y la terminará, previsiblemente, en junio. Asimismo, el mercado da por seguro una subida de tipos en 2022. El BCE probablemente hago lo mismo en su próxima reunión.

Costes de producción y beneficios empresariales

Continúan las dificultades de aprovisionamiento para la mayoría de industrias y difícilmente mejorarán de forma sustancial hasta la segunda mitad de 2022. Algunos costes de producción se están moderando, como el petróleo y el gas, aunque a niveles muy superiores a los de inicio de año.

Lo cierto es que no parece que de momento estén afectando a los resultados de las compañías, que han publicado crecimientos de beneficios del orden del 40% en el tercer trimestre. Tampoco se han visto afectados los índices de actividad adelantados del sector industrial y de servicios, especialmente los americanos que están a niveles cercanos a máximos históricos.

Los índices de bolsa americanos y europeos están capitalizando muy bien estos resultados y las buenas expectativas, batiendo máximos históricos en EEUU y máximos anuales en Europa.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de septiembre 2021

La rentabilidad de la cartera de Olea Neutral en septiembre se mantiene en positivo, a pesar de la caída de las bolsas europeas y americanas. La inflación, los costes de producción y la crisis china son temas a los que hay que estar atentos.

Lo primero, los resultados del fondo.

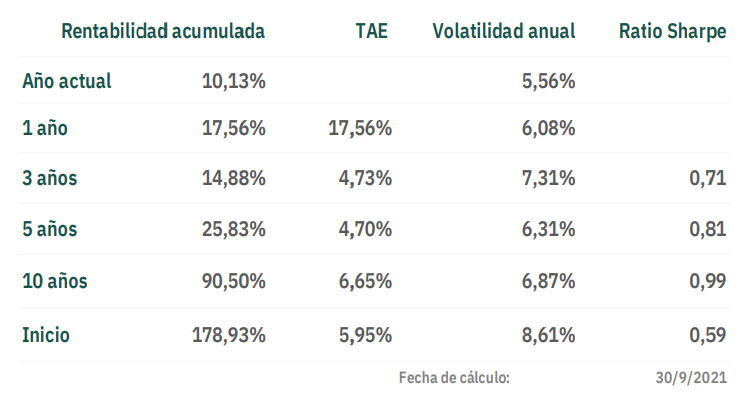

Olea Neutral FI ha obtenido una rentabilidad del 0,10% en el mes de septiembre (+10,13% acumulado en el año). La volatilidad de los últimos doce meses es de un 6,08%.

Evolución de las bolsas y el dólar

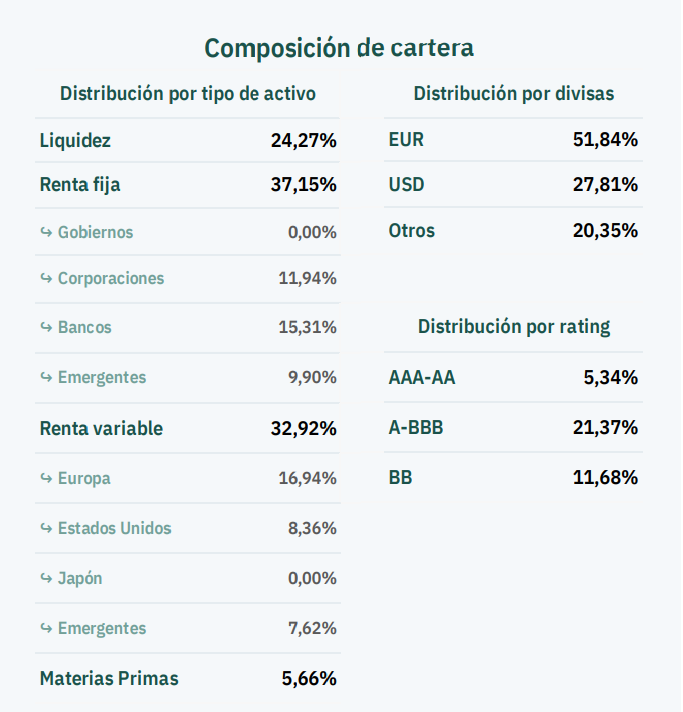

El resultado de Olea Neutral ha sido muy bueno en términos relativos, ya que las bolsas europeas han caído un 3% y las americanas un 5%. Este resultado se obtuvo gracias a haber reducido durante el mes la exposición a bolsa un 12%, y a tener posición en aquellos pocos sectores que lo han hecho bien, como petróleo&gas y bancos.

Otras factores positivos fueron la aportación del dólar, que se apreció un 2% frente al euro, y el no tener bonos de gobierno a largo plazo, que cayeron cerca de un 1,5% en precio.

La evolución de la inflación

La evolución de la inflación sigue siendo preocupante ya que alcanza niveles del 5% en EEUU y del 3,4% en Europa, lo que ha provocado que los dos bancos centrales hayan anunciado que reducirán progresivamente su inyección de liquidez al sistema, y comenzarán a ejecutarlo antes de que acabe el año. También se da por seguro que los tipos puedan subir en el 2º Semestre de 2022, al menos en EEUU.

Dos factores claves

Hay otros dos factores que están influyendo en el sentimiento de mercado: la subida de los costes de producción y la crisis inmobiliaria china. Los costes continúan deteriorando los márgenes empresariales, en especial el petróleo y el gas, además de otros muchos como los semiconductores o los fletes marítimos.

La crisis inmobiliaria en China es un hecho, y por mucho que los analistas digan que el gobierno chino la va a manejar correctamente, el impacto que va a tener en el crecimiento del PIB va a ser relevante, ya que el sector tiene un peso del 15%. Si el crecimiento chino se reduce, esto afectará a nivel global, y muy especialmente a los países industrializados cercanos como Japón, Taiwán y Corea.

En el mes de octubre se publicarán los resultados del 3T21, y éstos, junto con las indicaciones futuras que den las compañías, nos darán una clara guía de cómo evolucionan los márgenes y beneficios para el resto de 2021 y 2022.

También te puede interesar:

Informe mensual de agosto 2021

La rentabilidad de la cartera de Olea Neutral sigue cosechando buenos resultados en agosto. En cuanto a los mercados, nuestra principal preocupación sigue siendo la inflación, de la que habrá que estar muy pendiente así cómo de las decisiones que tomen los Bancos Centrales.

Lo primero, los resultados del fondo.

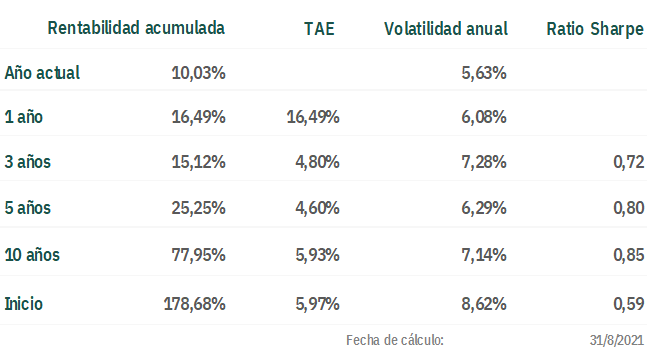

Olea Neutral FI ha obtenido una rentabilidad del 1,61% en el mes de agosto (+10,03% acumulado en el año). La volatilidad de los últimos doce meses es de un 6,08%.

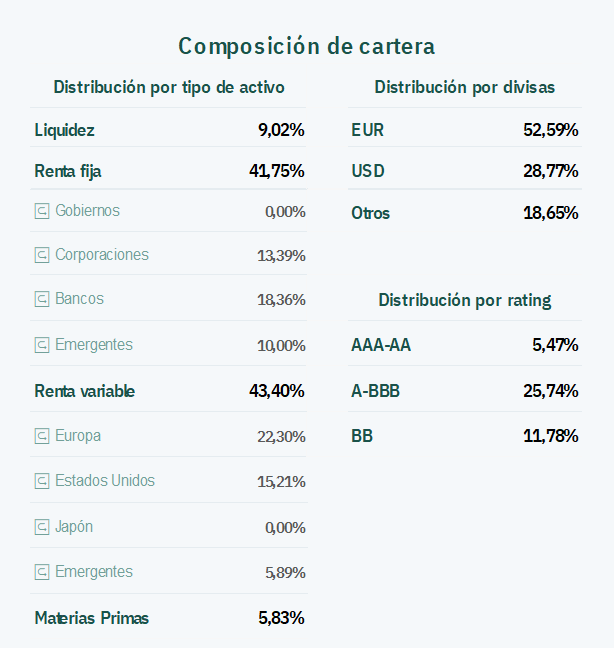

Renta variable y renta fija

Olea Neutral FI ha obtenido una rentabilidad del +1,61% en el mes de agosto (+10,03% acumulado en 2021). El resultado ha sido bastante satisfactorio ya que, con una exposición a bolsa de solo el 43%, hemos obtenido una aportación del 1,4%, cercana a las subidas del 1,8% en Europa y 2,9% en EEUU.

La renta fija tuvo una reducida aportación del 0,25% y las divisas no han tenido movimientos relevantes.

La estrategia de los Bancos Centrales

La mayor preocupación en el mercado sigue siendo la evolución de la inflación y su impacto en la política monetaria. Los datos de agosto, tal y como se preveía, continuaron subiendo tanto en EEUU (IPC 5,4%, Subyacente 4,3%) como en Europa (IPC 3%, Subyacente 1,6%).

Tanto la FED como el BCE están convencidos de que la inflación bajará hasta niveles del 2% en 2022, por lo que no han mostrado intención de subir los tipos a corto plazo, y lo único que realizarán será una disminución de la actual expansión monetaria reduciendo ligeramente la cantidad de bonos de gobierno que compran todos los meses.

A nosotros nos parece una actitud demasiado complaciente, dados los riesgos de que esa inflación tan elevada pueda permanecer más tiempo del esperado. Además, el nivel de los tipos de intervención actuales es el mismo que teníamos para hacer frente a una de las mayores recesiones de la historia, por lo que no encaja demasiado con crecimientos del PIB superiores al 4% para 2021 y 2022 tanto en EEUU como en Europa. Estando de acuerdo en las cuestiones de fondo, pensamos que las circunstancias actuales justificarían un mayor ajuste de la política monetaria.

Los mercados

En un entorno de fuerte recuperación de los beneficios empresariales, las bolsas están marcando máximos históricos, tanto en el S&P 500 como en el STOXX 600 europeo. Las valoraciones son exigentes pero, con los beneficios creciendo con fuerza, las valoraciones serán más atractivas a medio plazo. La inversión en renta fija tampoco es una alternativa al mantenerse la rentabilidades muy bajas y haber un riesgo de subida de tipos antes de lo esperado por el mercado

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de julio 2021

Julio ha sido un mes en el que las bolsas han presentado retornos bastante discretos, especialmente en Asia. Sin embargo, los índices económicos presentan resultados muy esperanzadores. Olea Neutral continúa con su estrategia, aunque estaremos muy pendientes de la posible subida de rentabilidades de los bonos de gobierno.

Lo primero, los resultados del fondo.

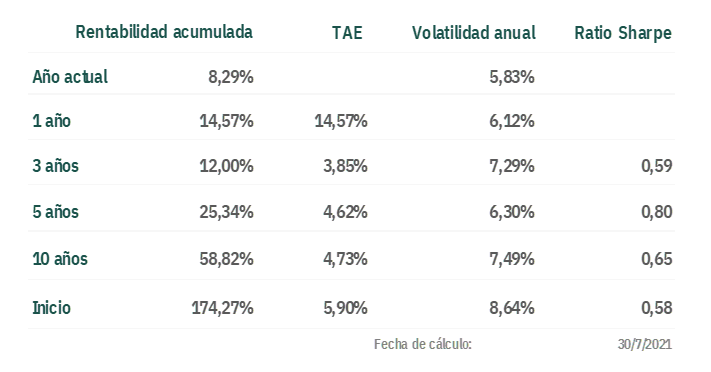

Olea Neutral FI ha obtenido una rentabilidad del 0,15% en el mes de julio (8,29% acumulado en el año). La volatilidad de los últimos doce meses es de un 6,12%.

Renta variable y renta fija

Olea Neutral FI ha obtenido una rentabilidad del +0,15% en el mes de julio (+8,29% en el acumulado en 2021). Resultado ligeramente positivo en un mes de bajos retornos de las bolsas europeas (Eurostoxx50 +0,6%) y algo mejor de la norteamericana (S&P500 +2,3%).

Más destacable es el mal comportamiento de los principales índices de las bolsas asiáticas, Hong Kong -9,9%, China -7,9% y Japón -5,2%. Retrocesos que han llevado a todos los índices a territorio negativo en el año.

En renta fija destaca la bajada de las rentabilidades de los bonos de gobierno en Alemania y EEUU de prácticamente un 0,25% en los plazos de 10 años y que han revertido una importante parte del recorrido del año. En divisas emergentes destaca la recuperación del real brasileño. En materias primas, el oro subió más del 2%, movimiento que ha compensado totalmente en los primeros días de agosto.

La actividad económica da buenas señales

Los datos publicados de precios en julio, en general, no sustentan estos comportamientos de los bonos de gobierno, especialmente en EEUU donde la inflación general y subyacente se ha situado en el 5,4% y 4,5% respectivamente. Del mismo modo, tanto el índice ISM servicios como los datos de empleo publicados confirman buenos datos de actividad. En Europa los indicadores adelantados de actividad siguen enviando señales positivas, aunque este mes con muy ligeros descensos en el sector servicios.

Con más del 90% de los resultados empresariales publicados, continúa la recuperación y se baten previsiones tanto en EEUU como en Europa. Destacamos positivamente el incremento de los anuncios de recompra de acciones, en nuestra opinión un refuerzo de la visión de las compañías sobre el futuro.

La cartera de Olea Neutral

Nuestra estrategia general para el fondo se mantiene en cuanto a las actuales exposiciones de renta variable y renta fija. Entendemos que debemos estar preparados para valorar los efectos de una subida de rentabilidades de los bonos de gobierno, y especialmente si se producen a una velocidad que los mercados no están descontando hasta la fecha. Del mismo modo confiamos en que la exposición actual al dólar y a las divisas emergentes de los países que componen nuestra cartera, aporten positivamente en este escenario de recuperación general.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar: