Informe mensual de abril 2022

El resultado del fondo Olea Neutral en abril ha sido ligeramente negativo, pero positivo en términos relativos, dada la magnitud de las caídas de la renta variable y la renta fija en el mes. Sí han tenido un comportamiento positivo en el mes las divisas.

Lo primero, los resultados del fondo.

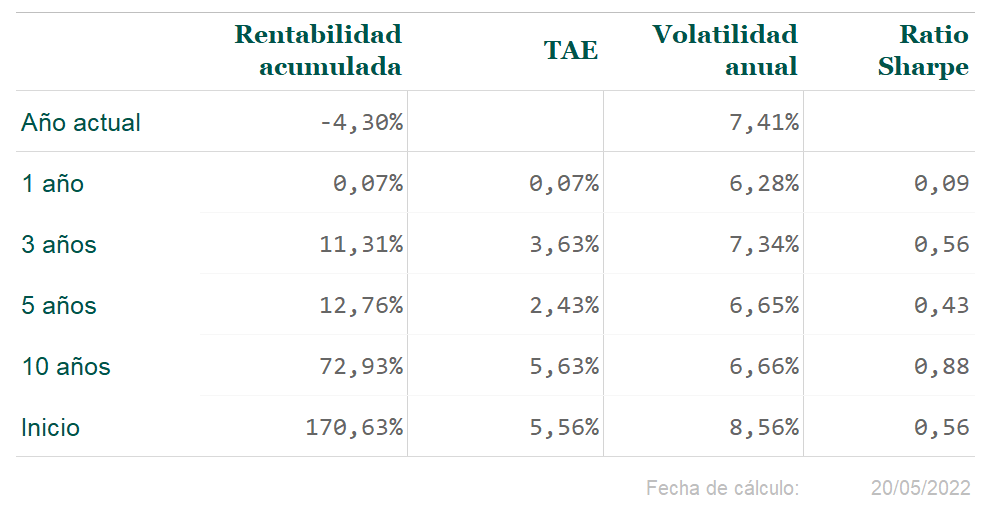

Olea Neutral FI Olea Neutral FI ha obtenido una rentabilidad del -0,24% en el mes de abril. La rentabilidad de los últimos doce meses es de un 1,79% y la volatilidad, de un 6,17%.

Caída en las bolsas y en la renta variable

Resultado ligeramente negativo pero positivo en términos relativos dada la magnitud de las caídas de la renta variable y la renta fija en el mes. Las bolsas europeas han retrocedido un 2,5%, pero las americanas un 9% (el índice Nasdaq un -13%). Las rentabilidades de los bonos de gobierno a largo plazo han subido 0,60% en dólares y un 0,50% en euros. El bono americano a 10 años ya cotiza a una rentabilidad del 3%, el alemán al 1% y el español al 2%. El impacto negativo en el precio de los bonos ha sido superior al 4%.

Sí han tenido un comportamiento positivo en el mes las divisas, con una apreciación del dólar del 5%. Hemos aprovechado estos niveles máximos de varios años para cerrar la exposición al dólar, con la intención de volverla a abrir a niveles más atractivos.

Conflicto en Ucrania

Las negociaciones de paz se han abandonado, por lo que no se vislumbra una solución a corto plazo, lo que implica una incertidumbre que ya está afectando al consumo y la inversión en Europa. A pesar de ello, nos sorprende lo bien que se mantienen los indicadores de actividad a medio plazo del sector industrial y de servicios. Los datos de empleo también están evolucionando bien y se mantienen niveles mínimos históricos tanto en EEUU como en la Zona Euro.

Análisis del mercado

La inflación permanece a niveles muy altos si bien parece que estamos cerca del techo y que pronto podrían empezar a bajar aunque lentamente. Los precios del petróleo y gas, muy influidos por el boicot europeo a los producidos por Rusia, así como el atasco de mercancías en los puertos chinos por el confinamiento de buena parte de la población, no están ayudando a la caída de la inflación. Los bancos centrales han comenzado a subir tipos de interés y reducir estímulos monetarios lo que sin duda acabará reduciendo la demanda interna, pero los factores externos antes comentados quedan fuera del alcance de los bancos centrales. De momento, mantenemos la cartera con muy reducido riesgo en renta fija y con exposiciones limitadas en renta variable.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe de mercado: 22/04/2022

La guerra lamentablemente se está convirtiendo en un evento normal. Los mercados empiezan a convivir con este riesgo a pesar del fracaso de las negociaciones, y se pone exclusivamente el foco de atención en la inflación, los Bancos Centrales y los resultados empresariales. Pero antes de seguir con el informe de mercado, repasemos las rentabilidades del fondo.

Informe de mercado de Olea Neutral

Los mercados de renta variable se mantienen planos tras la recuperación del mes anterior. Destacan el mal comportamiento de la tecnología americana y el buen comportamiento de Reino Unido y España en lo que llevamos de mes. Los peores comportamientos se concentran en Asia, donde se une la crisis inmobiliaria China con sus efectos y la diferente gestión de la pandemia COVID.

Los movimientos importantes se centran nuevamente en los mercados de renta fija. Especialmente los bonos de gobierno en el plazo de 10 años en el que las bajadas de precios (subida de rentabilidades) siguen con su ritmo; EEUU (+0,55%), Alemania (+0,39%), España (+0,42%) y Francia (+0,38%). El mercado de crédito ha seguido ampliando sus diferenciales, aunque de una manera menos importante.

La energía y las materias primas mantienen su importante revalorización. Este movimiento quizás se esté acercando a su final en el caso de que se confirme el deterioro de la actividad económica que pronostican la mayor parte de los organismos internacionales.

Finalmente, las divisas recogen situaciones muy dispares generando algunos sorprendentes comportamientos. El rublo ruso pierde menos de un 2% frente al euro en el año a pesar de la guerra, el yen se deprecia de forma abultada contra el dólar y el euro-dólar se acerca a niveles de depreciación que no debe gustar mucho a la administración norteamericana. Por último, vemos una relevante apreciación del real brasileño superior al 20% frente al dólar en un momento de subida de tipos de interés por parte de la Reserva Federal.

La cartera del fondo Olea Neutral

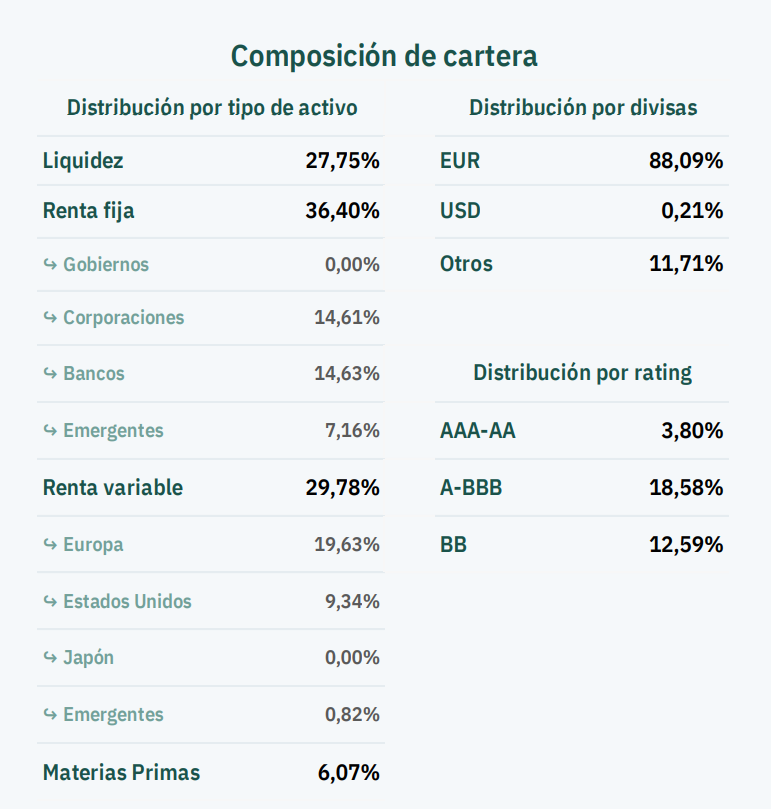

Estamos realizando operaciones en el fondo con el objetivo de reducir el riesgo agregado de la cartera. El repunte de tipos de interés de los plazos cortos nos permite aportar algo de rentabilidad positiva reduciendo los porcentajes de liquidez. Hemos ajustado la composición de la cartera de contado de renta variable a los índices para mejorar la calidad de las coberturas, y tenemos intención de reducir el riesgo de divisa total.

* Accede a los informes de Olea Neutral a través de nuestro blog.

También te puede interesar:

Informe mensual de marzo 2022

El resultado del fondo Olea Neutral en marzo es moderado pero razonable teniendo en cuenta que solo las bolsas americanas han tenido un resultado positivo en el mes. Las europeas, con la excepción de la inglesa, han sufrido caídas. También son llamativas las pérdidas en los bonos a largo plazo.

Lo primero, los resultados del fondo.

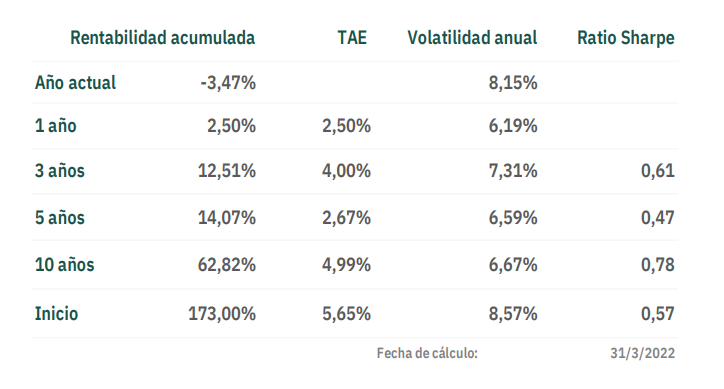

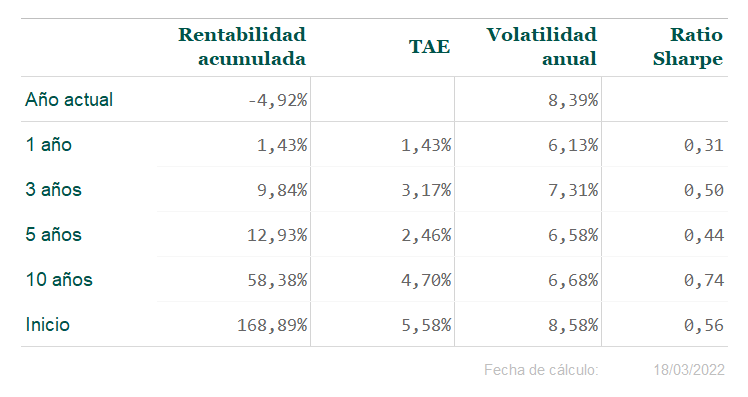

Olea Neutral FI ha obtenido una rentabilidad del 0,52% en el mes de marzo. La rentabilidad de los últimos doce meses es de un 2,50% y la volatilidad, de un 6,19%.

Caída en las bolsas y en los bonos a largo plazo

El resultado del fondo Olea Neutral en marzo es moderado pero razonable teniendo en cuenta que solo las bolsas americanas han tenido un resultado positivo en el mes. Las europeas, con la excepción de la inglesa, han sufrido caídas. Pero donde son más llamativas las pérdidas es en los bonos a largo plazo, donde las caídas de los bonos a 10 años americanos y europeos son del orden del 3% en el mes, y del 6% en el trimestre, debido a que las rentabilidades han subido unos 50 pb. La rentabilidad del bono americano se acerca al 2,6% y la del alemán al 0,70%. Todo parece indicar que en el segundo semestre el primero estará al 3% y el segundo al 1%.

Conflicto en Ucrania

De momento, continúan las conversaciones entre Rusia y Ucrania, lo que nos inclina a pensar en que pronto se alcance un acuerdo. Esto sería especialmente favorable para Europa que es la que está sufriendo más el impacto de las sanciones (aparte de Rusia).

Por otro lado, la actividad económica está aguantando y se han publicado datos de expectativas empresariales a niveles sorprendentemente altos. Si el conflicto se alarga, los precios energéticos seguirán subiendo así como la inflación, provocando inevitablemente un deterioro del consumo y de la inversión en Europa. La economía de EEUU prácticamente no se está resintiendo, y lo único que le está afectando es la inflación que alcanza niveles más altos que Europa, especialmente la subyacente que alcanza un 6,4% frente al 3% europeo.

Resultados empresariales

Durante el mes de abril se publicarán los primeros resultados trimestrales, que nos darán una buena indicación del deterioro de márgenes de las empresas por el encarecimiento de todos los costes, desde los energéticos a los salariales, ya que la tasa de desempleo se encuentra a niveles mínimos históricos tanto en Europa como en EEUU, lo que está provocando presiones salariales, especialmente en EEUU donde la inflación repuntó antes.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe de mercado: 22/03/2022

La invasión de Ucrania por parte de Rusia y la contundente aplicación de sanciones por parte de Europa y EEUU han marcado el comportamiento de los mercados financieros en la primera quincena de marzo. Pero no han sido el único factor determinante. Tras las bajadas de las bolsas de los primeros días, vemos que la inflación y los mensajes de los bancos centrales no han perdido protagonismo. Antes de seguir con el informe de mercado, repasemos las rentabilidades.

Informe de mercado de Olea Neutral

Las fuertes caídas de las bolsas se han moderado e incluso desaparecido al final de la quincena, con un mejor comportamiento de la bolsa norteamericana frente a la europea. Aunque no estamos invertidos en China, merece la pena destacar las fuertes bajadas de su mercado de renta variable. Si bien, parece que se han detenido (al menos momentáneamente) tras los mensajes de su gobierno.

Los bonos del gobierno de largo plazo en Europa y EEUU han tenido muy importantes subidas de rentabilidad desde finales de febrero. Recogen todos los miedos inflacionistas de los inversores junto a los cada vez más contundentes anuncios de los bancos centrales con respecto al calendarios de subida de tipos y finalización del programa de compra de activos.

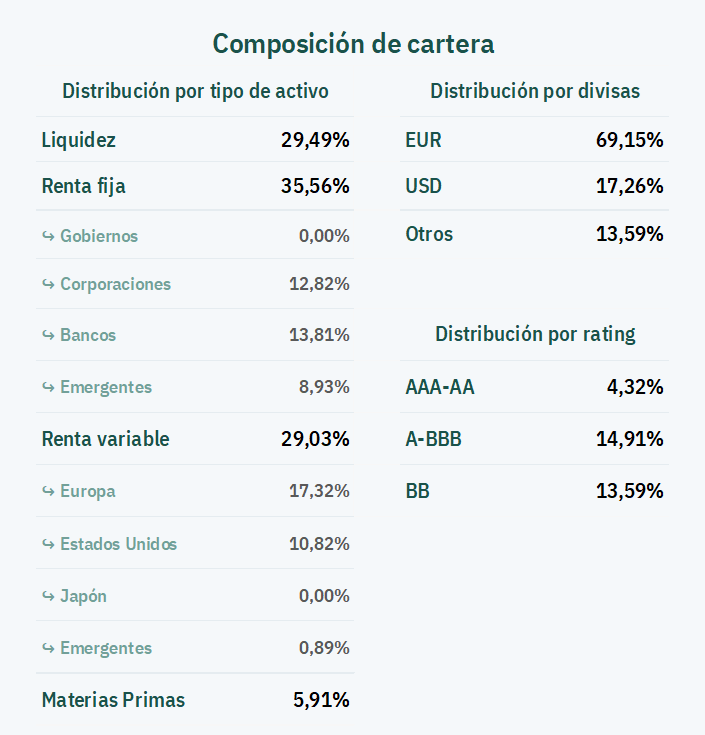

La estrategia en Olea está siendo adaptar la cartera en función de los movimientos del mercado, especialmente gestionando las coberturas de la cartera de renta variable. En renta fija seguimos protegidos por no tener bonos de gobierno. Hemos reducido parcialmente nuestras posiciones de coberturas ante subidas de tipos en Europa, algo precipitadamente pero entendiendo que la tensión geopolítica que estamos viviendo puede llevar a la compra de esos activos como refugio.

Mantenemos la exposición a renta fija crédito, oro y dólar porque pensamos que la cartera se adapta al mandato en este entorno de alta volatilidad. El peso actual de nuestra exposición directa e indirecta a Rusia está por debajo del 1% del patrimonio del fondo. Por tanto, pensamos que la normalización tras el fin del conflicto nos aportará recuperaciones, aunque ya tenemos recogida en las actuales valoraciones el peor escenario.

En resumen, se trata de tener una cartera que se adapte a dos situaciones de riesgo totalmente diferentes, la guerra y la inflación.

* Accede a los informes de Olea Neutral a través de nuestro blog.

También te puede interesar:

Informe mensual de febrero 2022

El conflicto en Ucrania ha provocado una fuerte caída en los mercados. Por su parte, la inflación sigue batiendo récords tanto en Europa como en los Estados Unidos. A pesar de todo ello, los datos económicos publicados en el mes siguen avalando un crecimiento robusto en 2022.

Lo primero, los resultados del fondo.

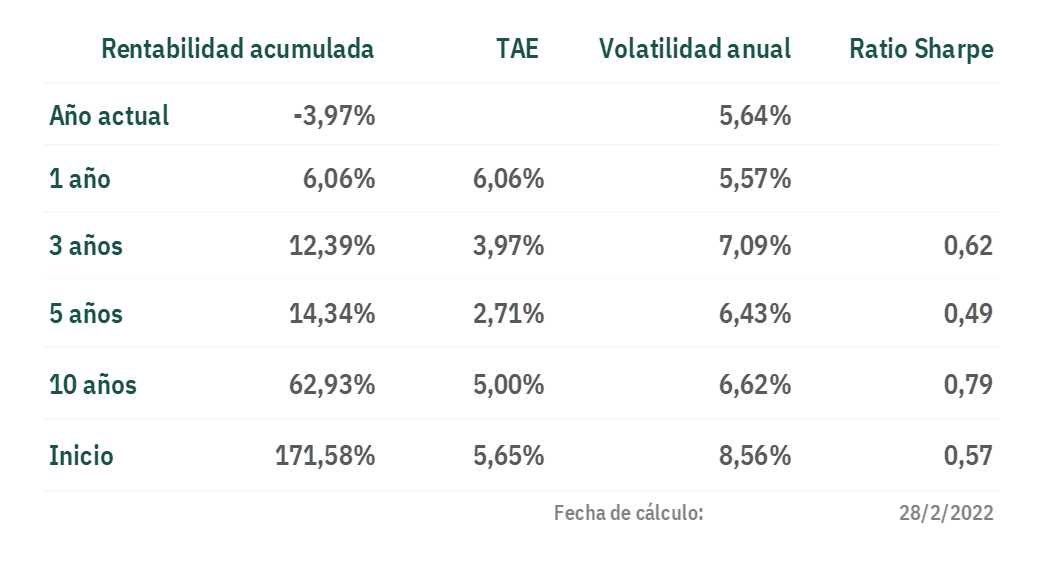

Olea Neutral FI ha obtenido una rentabilidad del -3,7% en el mes de febrero. La rentabilidad de los últimos doce meses es de un 6,06% y la volatilidad, de un 5,57%.

Caída en los mercados

El resultado del mes ha sido bastante desfavorable, si bien los mercados tampoco han acompañado. La invasión de Ucrania por Rusia ha provocado fuertes caídas en los precios de todos los activos de riesgo. Las bolsas europeas han caído de media un 6% y las americanas, más de un 3%. Durante los primeros días de marzo se han intensificado las caídas, y de forma extraordinaria en los activos vinculados a Rusia de forma directa e indirecta.

Nuestra exposición a Rusia (directa e indirecta) a coste de adquisición había sido de un 3,35%, y en la actualidad es del 0,83%, por tanto las posibles caídas del fondo por este motivo son residuales. La amplia diversificación que aplicamos a nuestra política de inversión nos ha permitido parar el golpe a corto plazo y su efecto en el resultado anual será todavía menor según avance el ejercicio.

Conflicto en Ucrania

Desafortunadamente, no estaba en nuestro escenario central que finalmente la invasión se fuera a producir, por lo que no pensamos que tuviese sentido aumentar las coberturas más allá de lo que habíamos realizado. Esperamos que dada la magnitud de las sanciones, se pueda alcanzar un acuerdo en las negociaciones bilaterales entre Rusia y Ucrania que actualmente se están desarrollando con mediación de China. Si esto ocurriese, los activos de riesgo recuperarían buena parte de las pérdidas, en especial los europeos que son los que más han sufrido. También habría una caída del precio de las materias primas, y de forma más intensa el petróleo y el gas.

Inflación

Únicamente la inflación sigue deteriorando el escenario macroeconómico ya que los últimos datos continúan batiendo récords desde los años 80. EEUU y Eurozona han publicado un 7,5% y un 5,8% la general y un 6% y un 2,7% la subyacente respectivamente. El problema es que con las recientes subidas de las materias primas las inflaciones pueden continuar subiendo.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe de mercado: 21/02/2022

La primera quincena de febrero ha continuado con los problemas y las incertidumbres con las que se ha comenzado el año: la inflación y el posible conflicto entre Ucrania y Rusia. La composición de la cartera del fondo ha conseguido compensar los malos resultados gracias a las coberturas y a activos que han tenido un comportamiento positivo como el oro. Antes de seguir con el informe de mercado, repasemos las rentabilidades.

Informe de mercado de Olea Neutral

El BCE se ha sumado de forma clara al grupo de Bancos Centrales que, además de mostrar su preocupación por la inflación, pronostican subidas de tipos de interés y anuncian la reducción del programa de compras de activos.

Las rápidas y verticales caídas de los índices de renta variable han favorecido la aportación de valor de nuestras coberturas. De hecho, hemos adaptado los strikes a los niveles actuales realizando los beneficios y recuperando niveles de exposición.

El oro ha empezado su lógica aportación en periodos inflacionistas. Entendemos que debe continuar tras una expansión monetaria tan larga y de una dimensión tan importante como la que se ha producido.

La publicación de resultados está siendo muy consistente. El crecimiento de beneficios es especialmente destacable en Europa tras las caídas producidas por el COVID 19. En EEUU, donde las caídas fueron menores en el ejercicio 2021, los resultados podemos considerarlos buenos. La reacción ante las decepciones de resultados o los avisos/avances sobre el actual ejercicio están penalizando de forma abrupta a las compañías, y más si pertenecen al sector tecnológico.

No tenemos previsto reducir el actual nivel de riesgo, salvo complicaciones en el conflicto ucraniano. También seguimos monitorizando las actuaciones de los Bancos Centrales. Si el proceso de tapering sigue el guion previsto y se mantiene el crecimiento económico, nuestra actual composición de cartera funcionará para cumplir nuestro mandato.

* Accede a este informe de mercado de Olea Neutral y a otros a través de nuestro blog.

También te puede interesar:

Informe mensual de enero 2022

Los últimos movimientos de los bancos centrales han provocado caídas en las bolsas del 3% en Europa y del 5% en América. Además, los bonos a largo plazo tampoco están siendo una alternativa de inversión. En este contexto, Olea Neutral aguanta con una rentabilidad en enero del -0,18%.

Lo primero, los resultados del fondo.

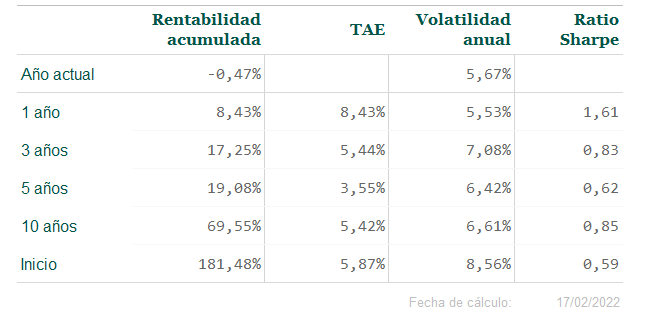

Olea Neutral FI ha obtenido una rentabilidad del -0,18% en el mes de enero (con una volatilidad del 5,66%). La rentabilidad de los últimos doce meses es de un 11,98% y la volatilidad, de un 5,63%.

Evolución de las bolsas y de los bonos de gobierno

Olea Neutral FI ha obtenido una rentabilidad del -0,18% en el mes de enero, siendo este resultado muy destacable en términos relativos a la evolución de las bolsas y de los activos de renta fija. Las expectativas de subida de tipos, tanto en EEUU como recientemente en Europa, así como la interrupción o menor intervención en la inyección de liquidez al sistema por parte de los bancos centrales, ha provocado caídas del 3% en las bolsas europeas y del 5% en las americanas (el Nasdaq baja un 9%).

Así mismo, los bonos a largo plazo sufren aumentos de rentabilidad del 0,30% lo que ha provocado caídas cercanas al 2,5%. Especialmente han sufrido los bonos de empresas de menor calidad.

Inflación y política monetaria

Las inflaciones continúan muy elevadas (Eurozona 5,1% y EEUU 7,0%) y los bancos centrales empiezan a reconocer que no van a disminuir a corto plazo, por lo que ya se descuentan hasta final de año cinco subidas de 0,25% en EEUU y dos en Europa.

A esto hay que unirle la interrupción de los programas de compra de bonos, tanto de gobierno como corporativos en Europa, lo que provocará un repunte de las rentabilidades al desaparecer un enorme comprador como el banco central.

Consecuentemente, esperamos que en Europa aumenten las primas de riesgo de aquellos estados con mayor deuda y peor rating, como es el caso de España e Italia.

Sectores: la volatilidad de las tecnológicas

Destacable también ha sido la continua presión vendedora sobre las acciones tecnológicas, no sólo en aquellas todavía no rentables, sino también en algunas que generan importantes beneficios. Es de destacar la caída de Meta (Facebook) de un 25% en un solo día, algo que nos da una idea de la volatilidad actual en el sector.

Las cuatro compañías que tenemos en el sector se han comportado favorablemente. Otros sectores que tenemos en cartera como bancos y petróleo&gas acumulan subidas en el año, al ser sectores que tradicionalmente se comportan bien en entornos de alta inflación.

Mantenemos coberturas sobre la bolsa americana y europea, además de haber neutralizado el riesgo de subida de las rentabilidades a largo plazo.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Sobre el BCE y Olea Neutral

Comentario de Olea Gestión sobre la reunión del Banco Central Europeo del 3 de febrero de 2022

Hoy ha pasado lo que irremediablemente iba a pasar. El BCE empieza a dudar de su posición inmovilista y complaciente con unos niveles de inflación muy elevados, que además van acompañados de fuertes crecimientos del PIB. La FED ya ha anunciado varias subidas de tipos este año y el Banco de Inglaterra ha subido hoy, por segunda vez, un 0,25% los tipos de intervención hasta un 0,50%. El mercado ya descuenta que el tipo de depósito del BCE estará a niveles de 0% a finales de año, frente al -0,50% actual. Nunca es tarde si la reflexión es buena.

Además, y después del anuncio de la FED y del Banco de Inglaterra en el mismo sentido, el BCE ha planteado un posicionamiento más restrictivo de inyección monetaria vía compra de bonos, que finalizaría en octubre. Tendría que empezar a pensar en terminar ya con la inyección monetaria, después de haber más que doblado su balance en menos de dos años (más de 4 billones de euros que representan más del 30% del PIB de la eurozona). El BCE no puede dejar de hacer su trabajo rigurosamente porque haya muchos países muy endeudados en la zona Euro.

Nuestra previsión es que el bono a 10 años alemán estará a final de año 100 puntos básicos por encima del tipo de depósito del BCE, que el consenso del mercado estima en 0%. Esa pendiente es la media que ha habido entre 2012 y 2019, y que creemos más normalizada que la más reciente. El bono español cotiza actualmente 80 puntos básicos por encima del bono alemán, pero creemos que la prima de riesgo aumentará para los países con menores rating de crédito cuando el BCE interrumpa las compras, por lo que esa prima puede aumentar hasta 120 o 150 puntos básicos, lo que llevaría la rentabilidad de nuestro bono a 10 años hasta el 2,2% o 2,5%.

En Olea Neutral estamos en duración neta negativa, por lo que no esperamos que los repuntes de rentabilidad en los bonos europeos de hoy afecten a nuestra cartera.

También te puede interesar:

Olea Neutral en 2021

Hace unas semanas cerramos un año que, como ya viene siendo costumbre, estuvo repleto de retos. La vacunación fue la gran noticia de 2021, pero no fue suficiente para aplacar todas las consecuencias que venía provocando el Covid-19. Variantes como la Ómicron han vuelto a sembrar dudas sobre una recuperación económica que también tiene en contra algunos problemas de suministro y una importante subida de los precios de la energía. En todo este contexto, analicemos cómo le ha ido a Olea Neutral en 2021.

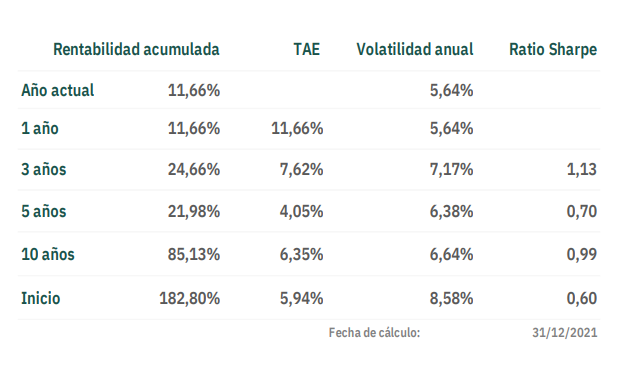

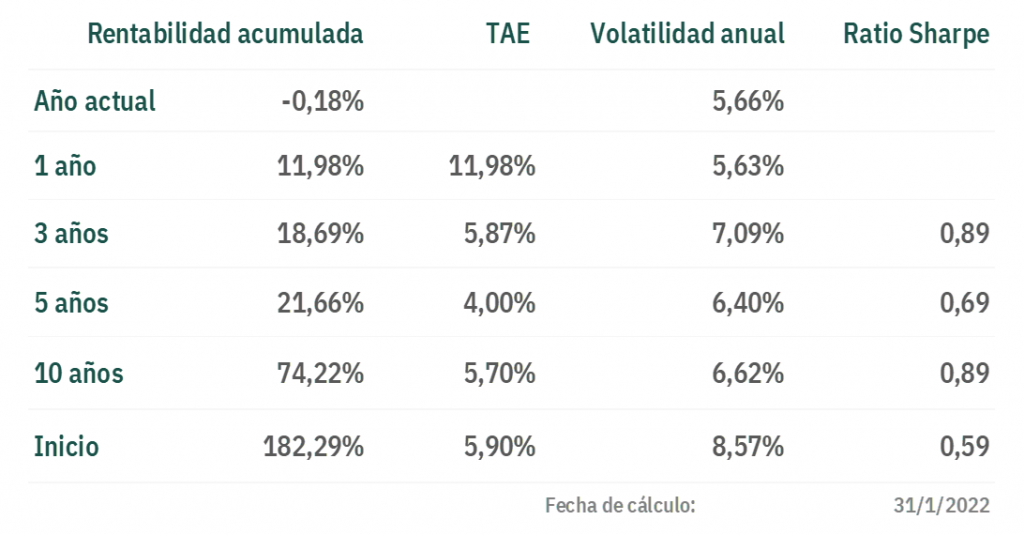

El fondo Olea Neutral cerró el año con una rentabilidad del 11,66%. La volatilidad en este periodo se quedó en un 5.64%, esto es, en el rango bajo de lo indicado en nuestro folleto.

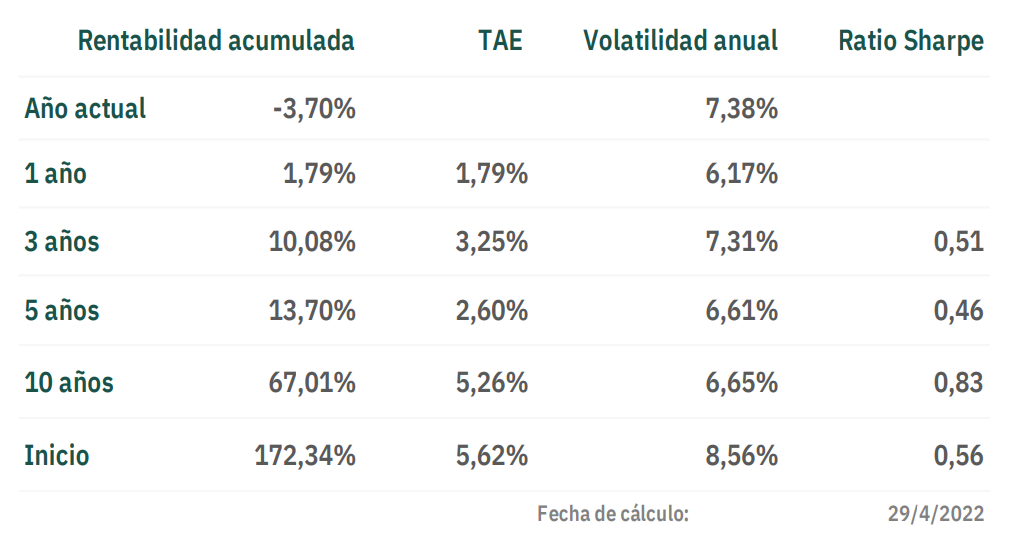

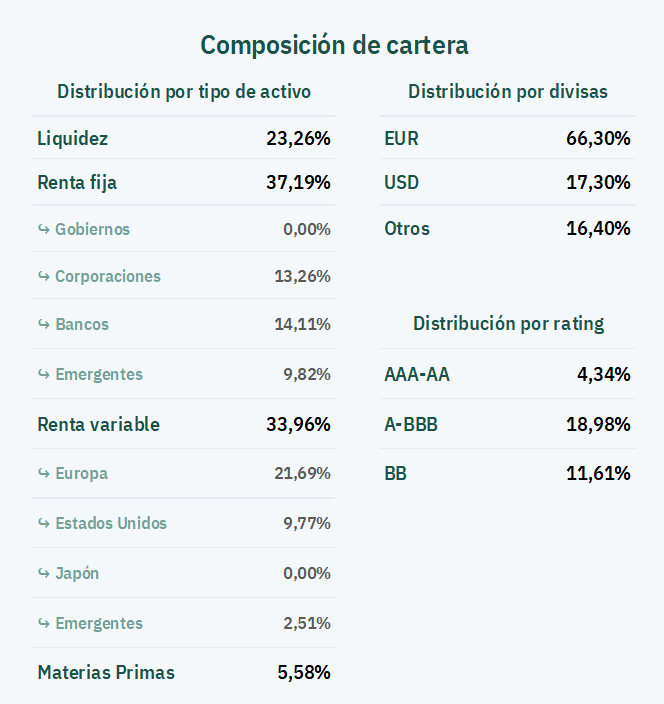

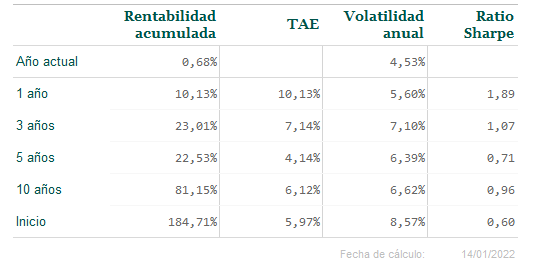

Olea Neutral es un fondo de inversión con una estrategia a medio y largo plazo. Por eso, es conveniente ver también los datos a 3, 5 y 10 años. En la siguiente tabla se pueden apreciar, además de los datos de rentabilidad anual y acumulada, los datos de volatilidad y la ratio de Sharpe para cada uno de estos periodos y también desde inicio (2004).

Otros datos de Olea Neutral en 2021

También ha sido un buen año para Olea Neutral en cuanto a patrimonio. El fondo subordinado (español) supera los 61 millones de euros, mientras que el fondo principal (luxemburgués) alcanza más de 108 millones de euros. También ha habido un incremento notable en el número de partícipes del fondo.

La transparencia es muy importante el Olea Gestión. Por eso actualizamos de forma diaria todos estos datos en nuestra página web: rentabilidades, patrimonio, valor liquidativo del fondo, etc. Mensualmente, además, hacemos público un informe en el que, junto a estos datos, nuestros gestores comentan la marcha del fondo y de los mercados. Puedes consultar estos informes en nuestro blog o haciendo clic en este enlace.

También te puede interesar:

Informe de mercado: 21/01/2022

La primera quincena del año ha sido muy intensa en los mercados financieros. Se han producido importantes caídas en los mercados de renta variable, especialmente en el sector de la tecnología. Del mismo modo, la renta fija de gobiernos ha sufrido relevantes subidas de rentabilidad en todos los plazos, provocando pérdidas en los tenedores de bonos. Los resultados del fondo han sido correctos en un entorno volátil.

Informe de mercado de Olea Neutral

La Reserva Federal norteamericana ha modificado su discurso. Lo ha hecho de forma especial en la última reunión recogiendo mayor preocupación por la evolución de la inflación a la vez que el mercado laboral se ha recuperado de la crisis reciente y destaca por la recuperación de salarios.

Los bonos americanos han alcanzado rentabilidades máximas de los últimos meses, y el bono alemán ha vuelto, aunque muy ligeramente, a ofrecer rentabilidades positivas. Los mercados han empezado a descontar hasta cuatro subidas de los tipos de intervención en EEUU para 2022, y se ha anunciado un calendario más agresivo de reducción del programa de compras por parte de la Reserva Federal. El Banco Central Europeo tiene una posición más continuista y transmite a los mercados que no tiene intención de modificar su política monetaria. Se trata de un comportamiento diferencial frente a los Estados Unidos, y países como el Reino Unido entre otros.

La publicación de resultados no están consiguiendo tranquilizar a los mercados, la recuperación de márgenes del sector financiero en este nuevo escenario de tipos y la subida del petróleo no compensan las caídas de los sectores que habían subido muy fuerte y de forma especial aquellas compañías que todavía no tienen una visibilidad de beneficios.

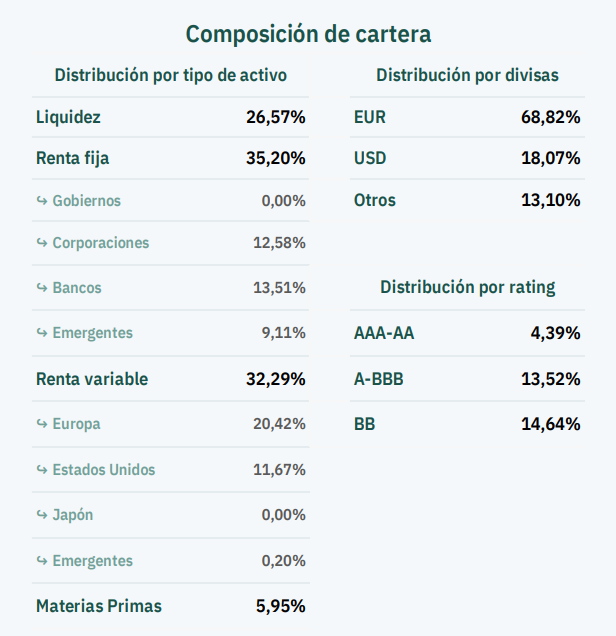

La estrategia del fondo se mantiene con respecto al último trimestre del año pasado. De hecho, hemos aumentado la protección de la cartera ante las subidas de tipos y renovado las coberturas vía índices de renta variable. Nuestra cartera de renta variable sigue posicionada en sectores value, y nos ha permitido compensar el mal comportamiento de los índices. La exposición al dólar se sitúa en el 17%, la hemos ido reduciendo durante los últimos meses. A pesar del cambio de tono de los bancos centrales, a excepción del BCE, consideramos que debemos mantener nuestra exposición a oro por encima del 6%, los fuertes datos de inflación a nivel mundial son nuestra preocupación económica más importante en este momento.

Estamos monitorizando la crisis ucraniana, y la escalada de tensión que se está produciendo, pero de momento no hemos reducido los riesgos de nuestra cartera.

* Accede a este informe de mercado de Olea Neutral y a otros a través de nuestro blog.

También te puede interesar: