Informe mensual de enero 2023

Olea Neutral FI ha obtenido un resultado de +3,35% en el mes de enero de 2023. El resultado ha sido muy positivo gracias al fuerte arranque que han tenido las bolsas, en especial la europea que subido un 9% cuando la americana lo hizo en un 6%. La exposición del fondo a renta variable al inicio del año fue del 35%, siendo su aportación a la rentabilidad del fondo un 2,15%. La renta fija aportó un 1,10% por la buena evolución de la renta fija privada. El oro también tuvo una aportación del 0,20% al conjunto de la cartera.

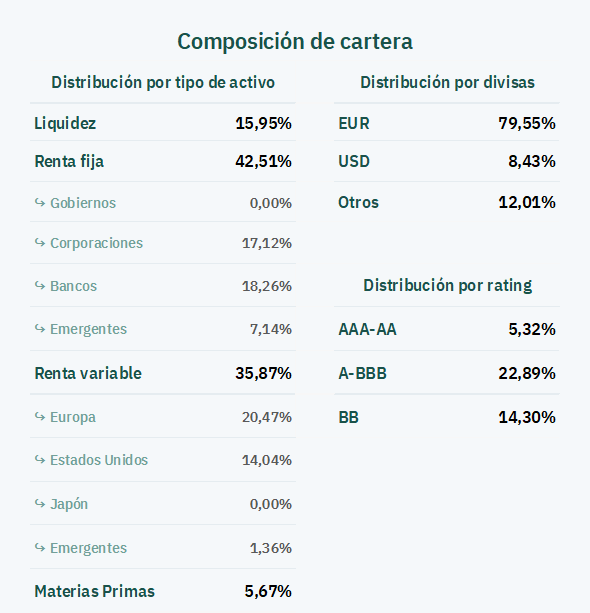

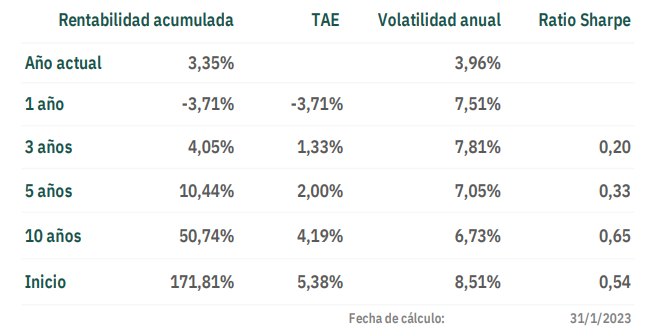

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad de +3,35% en el mes de enero. La rentabilidad de los últimos doce meses es de un -3,71% y la volatilidad de un 7,51%.

Olea Neutral FI ha obtenido una rentabilidad de +3,35% en el mes de enero. La rentabilidad de los últimos doce meses es de un -3,71% y la volatilidad de un 7,51%.

Cambios en las bolsas

El extraordinario comportamiento de las bolsas se debe, en buena parte, a que numerosos inversores institucionales estaban infraponderados por las pobres expectativas que buena parte del mercado tenía sobre la renta variable. Al iniciarse las subidas en algunos sectores muy castigados en 2022, como tecnología, tuvieron que comprar precipitadamente para adecuar su posicionamiento a un nivel más normalizado. También han influido positivamente los mejores datos de inflación recientes, que han impulsado una reducción de la rentabilidad de los bonos de gobierno a largo plazo, lo que favorece la valoración de las compañías.

Perspectivas para este añoLos datos macro que se han venido publicando, en general son algo mejores de lo esperado, si bien auguran un año de muy escaso crecimiento económico. Los resultados empresariales del cuarto trimestre de 2022 son también débiles aunque algo mejores de lo esperado. Por todo ello, mantenemos un posicionamiento bastante prudente, especialmente después de la fuerte subida de las bolsas en enero y la caída de la rentabilidad de los bonos a largo plazo, que anticipan recortes de los tipos de intervención oficiales para finales de 2023 o principios de 2024, lo que pensamos es todavía prematuro dados los altos niveles de inflación. |

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de diciembre 2022

Olea Neutral FI ha obtenido un resultado de -2,6% en el mes de diciembre (-7,0% acumulado en 2022). El resultado anual no ha sido positivo en términos absolutos, si bien bastante satisfactorio en términos relativos por la caída generalizada de las bolsas y de los precios de los bonos a medio y largo plazo por la fuerte subida de las rentabilidades.

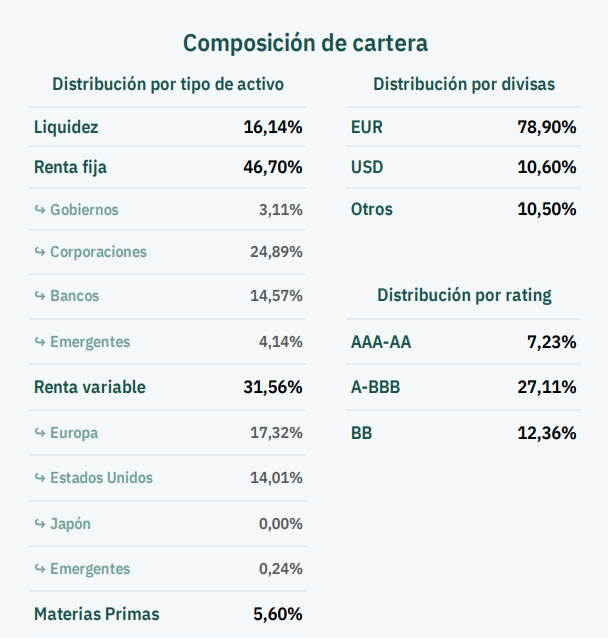

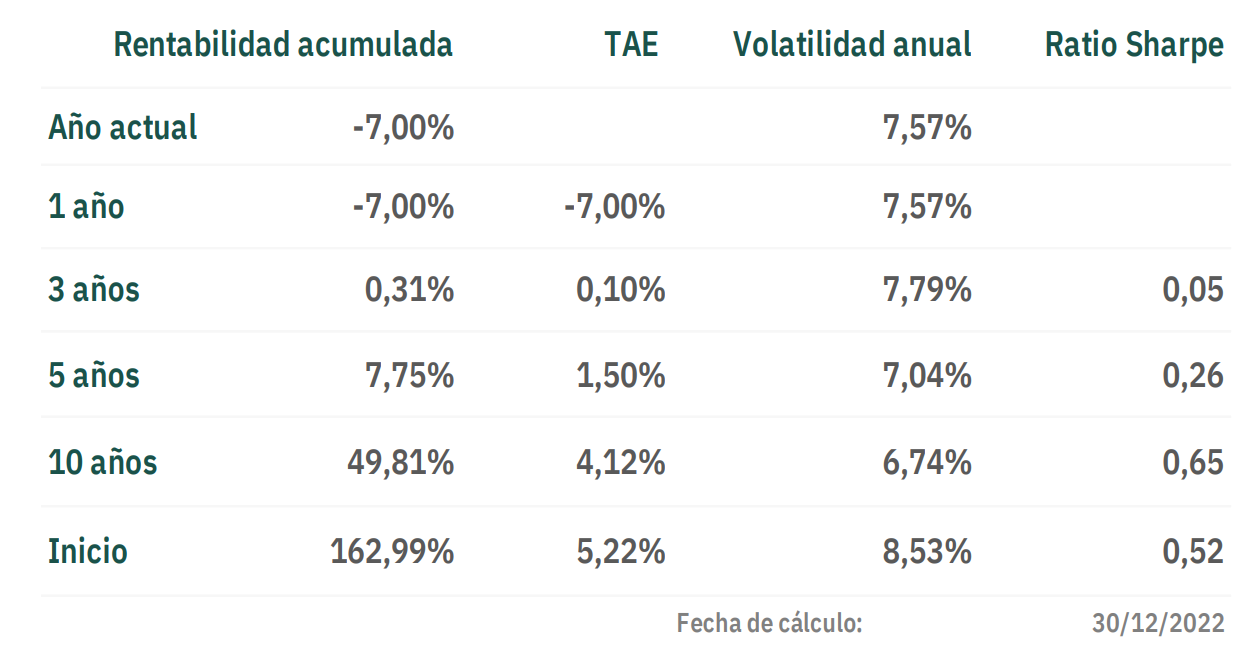

Lo primero, los resultados del fondo:

Olea Neutral FI Olea Neutral FI ha obtenido una rentabilidad del -2,6% en el mes de diciembre. La rentabilidad de los últimos doce meses es de un -7% y la volatilidad, de un 7,57%.

Balance del mes

En 2022, los índices de bolsa han retrocedido más de un 11% en Europa y un 20% en EEUU. Pero lo histórico han sido las caídas de los índices de renta fija, que alcanzaron los -15% y -17% en los bonos corporativos en dólares y euros respectivamente. Desde los años 80 y a raíz de las crisis del petróleo, los bancos centrales no realizaban subidas tan intensas y rápidas de los tipos de intervención. Afortunadamente, hemos realizado coberturas tanto del riesgo de subida de los tipos de interés como del riesgo de caída de las bolsas, aminorando de esta forma una buena parte del impacto negativo. Finalmente, la contribución anual de la renta variable a la rentabilidad del fondo fue de un -5,1%, la de la renta fija un -2,3%, y el oro un +0,4%. |

Incertidumbre para 20232023 comienza también con la incertidumbre de cuál será la evolución de la inflación, con la diferencia de que ahora lo que desconocemos es la velocidad e intensidad de la bajada, lo cuál marcará la actuación de los bancos centrales, manteniendo o bajando los tipos de intervención que actualmente no están lejos de sus máximos previsibles. Si la evolución de la inflación es buena podemos esperar una bajada de los tipos de interés a un plazo razonablemente corto, impulsando a la baja las rentabilidades de los bonos a largo plazo y por ello mejorando las valoraciones de las compañías cotizadas. No podemos olvidar que 2023 va a ser un año de muy modestos crecimientos económicos, y eso no va a ayudar al crecimiento de los beneficios empresariales, si bien éstos han crecido con fuerza en 2021 y 2022, lo que unido a las caídas de precios de 2022 ha favorecido unas valoraciones razonablemente atractivas de las bolsas, especialmente las europeas. Mantenemos la prudencia como ya hicimos el año pasado, aunque es cierto que la mayor parte del ajuste de tipos de interés y valoraciones ya se ha realizado. |

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de noviembre 2022

Olea Neutral FI ha obtenido un resultado de +3,32% en el mes de noviembre (-4,5% acumulado en 2022). El resultado ha sido muy positivo si bien justificado por la recuperación generalizada de las bolsas.

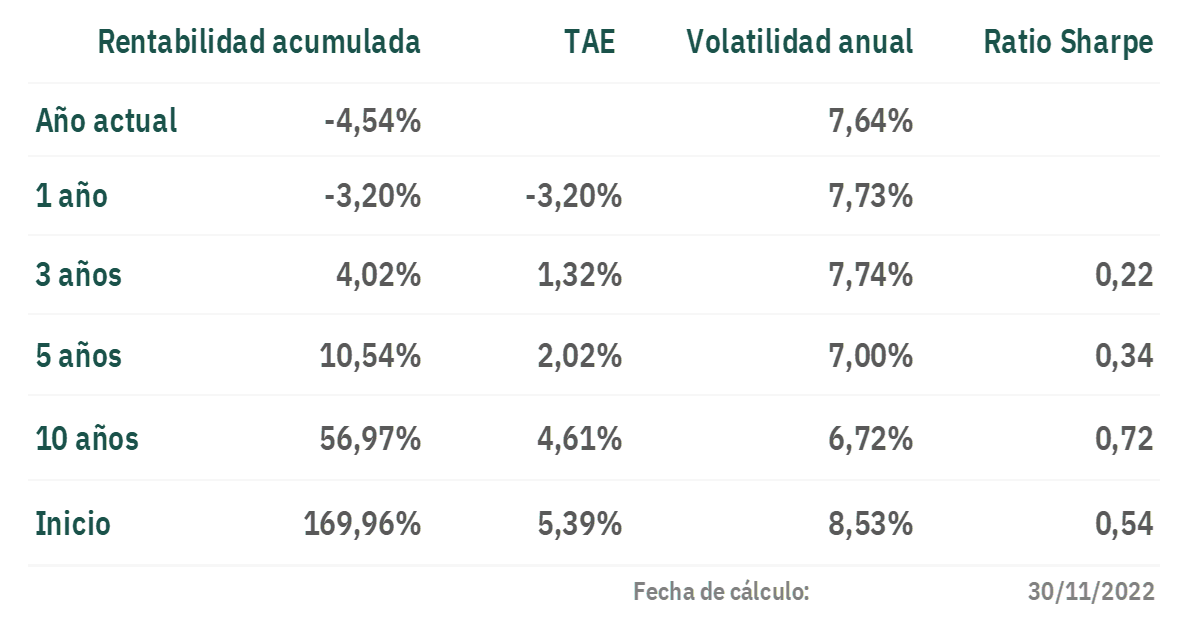

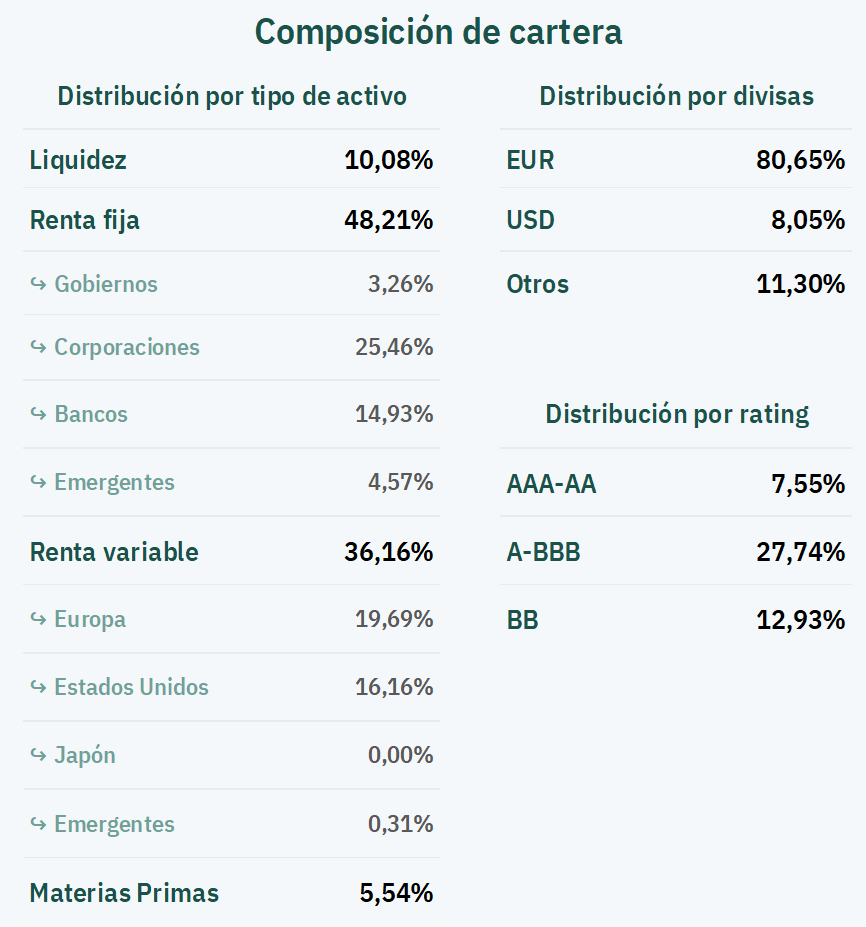

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad del +3,32 en el mes de noviembre. La rentabilidad de los últimos doce meses es de un -3,2% y la volatilidad, de un 7,73%.

Balance del mes

Los índices de bolsa han recuperado más de un 6% en Europa y un 5% en EEUU. La contribución mensual de la renta variable a la rentabilidad del fondo alcanzó un 2,3%, la de la renta fija un 0,8%, y el oro un 0,2%. El dólar se ha depreciado un 5,3% frente al euro, pero este riesgo lo tenemos en gran parte cubierto por lo que solo ha detraído un 0,3%.

Inflación

Al igual que ya ha ocurrido en octubre, la recuperación de las bolsas ha estado sustentada por la expectativa de que la inflación está cerca de tocar techo, y por ello, los bancos centrales no subirán los tipos más allá del 3% en el euro y del 5% en el dólar, niveles que el mercado ya descuenta de cara al primer semestre 2023. La evolución reciente del IPC americano desde el 9% al 7,8% y la caída de los precios del petróleo hasta niveles de finales de 2021, apoyan este escenario. Solo falta que bajen los precios del gas, especialmente en Europa, para cimentar la tendencia a la baja de la inflación.

El mercado

Para ello sería óptimo que Rusia y Ucrania negociasen un acuerdo, que ahora parecen apoyar tanto Biden como Macron y Scholz. Tanto el BCE como la FED han subido tipos un 0,75% en las últimas subidas, si bien el presidente de la FED ha declarado que las próximas serán más moderadas, aunque también ha dicho que no sabe hasta cuándo se alargarán ni cuánto tiempo estarán los tipos oficiales a niveles altos. El mercado, sin embargo, ha hecho una lectura muy positiva y han comprado los bonos a largo plazo hasta niveles difícilmente sostenibles, por lo que continuamos negativos con la Renta Fija.

Por lo que respecta a la macro, siguen publicándose datos positivos tanto de paro, que continúa a niveles mínimos históricos, como de consumo y crecimiento, así como los beneficios de las empresas. Parece que la esperada recesión se pospone y claramente parece que será ligera, aunque los datos de expectativas del ISM anuncian ligeras contracciones en los próximos meses. Mantenemos un posicionamiento moderadamente positivo en bolsa.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de octubre 2022

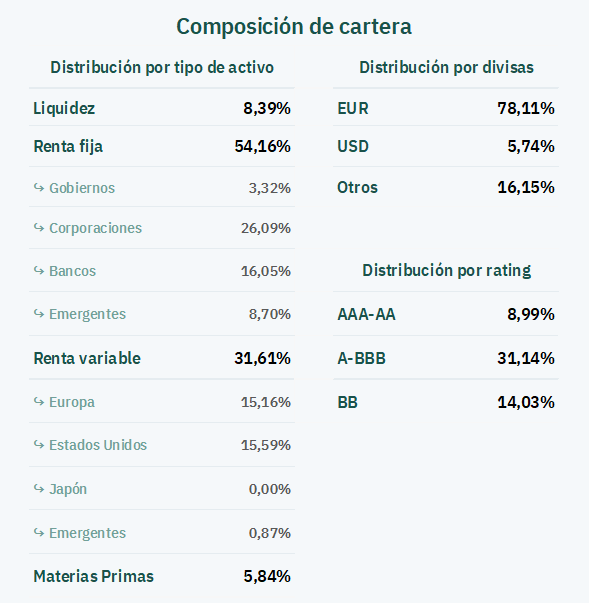

Olea Neutral FI ha obtenido un resultado de +2,5% en el mes de octubre (-7,6% acumulado en 2022). El resultado ha sido muy positivo si bien justificado por la recuperación generalizada de las bolsas después de un mes de septiembre francamente malo.

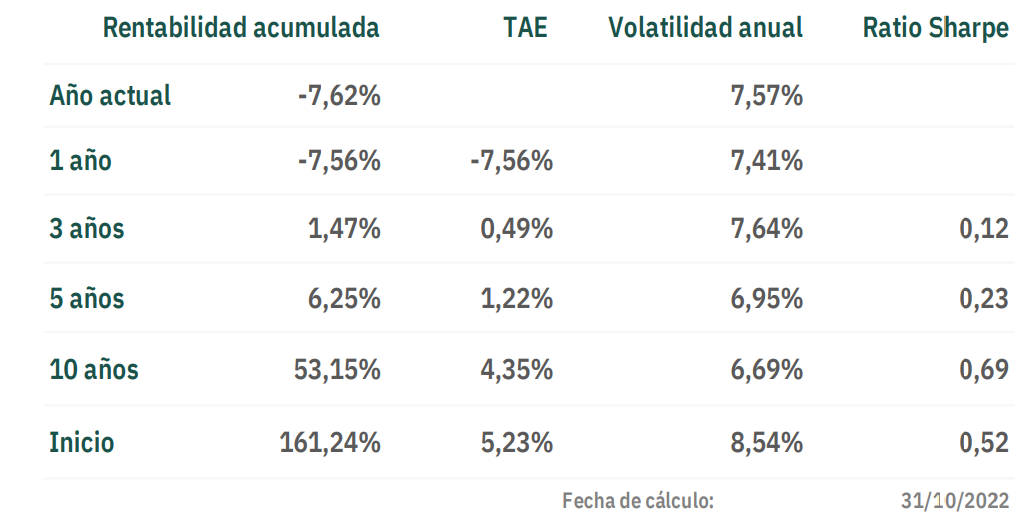

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad del +2,5% en el mes de octubre. La rentabilidad de los últimos doce meses es de un -7,6% y la volatilidad, de un 7,56%.

Balance del mes

Los índices de bolsa han recuperado alrededor de un 8% tanto en Europa como en EEUU. La contribución de la renta variable en el fondo alcanzó un 2% y la renta fija un 0,6%, siendo solo el oro el que ha tenido una aportación ligeramente negativa. El dólar se ha depreciado un 1% frente al euro, pero este riesgo lo tenemos en gran parte cubierto.

Inflación

La recuperación de las bolsas ha estado sustentada por la expectativa de que la inflación está cerca de tocar techo, y por ello, los bancos centrales no subirán los tipos más allá del 3% en el Euro y del 5% en el dólar, niveles que el mercado ya descuenta de cara al primer semestre de 2023. La publicación de un IPC en Europa del 10,7% (frente al 8,2% en EEUU) enfrió bastante las anteriores expectativas, si bien la inflación subyacente solo ha subido del 4,8% al 5%. Tanto el BCE como la FED han subido tipos un 0,75% en los

últimos días, y en el caso de la FED, después de un comunicado previo esperanzador, en la rueda de prensa posterior se mostró más negativo con respecto a la evolución futura de la inflación y los tipos de interés. Esto ha reducido en parte el optimismo que ha dominado el mes de octubre.

El mercado

Se han publicado datos de PIB del 3T mejores de lo esperado. En Europa el dato ha sido positivo cuando se esperaba ligeramente negativo, y en EEUU también positivo después de dos trimestres marginalmente negativos. Los resultados de las compañías están creciendo en el 3T un 30% en Europa y un 5% en EEUU, bastante mejor de lo esperado. Ambos datos pensamos que están muy soportados por unos mercados laborales muy fuertes, con el paro en mínimos históricos en ambas regiones, lo que favorece el crecimiento del consumo privado, que a su vez pesa entre un 70% y un 80% del PIB en las economías desarrolladas.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de septiembre 2022

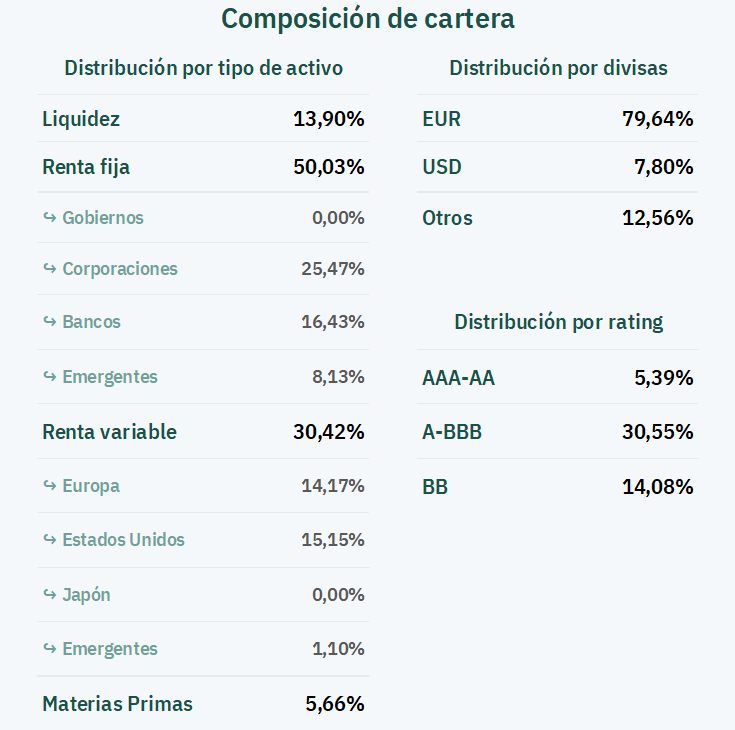

Olea Neutral FI ha obtenido un resultado de -4,65% en el mes de septiembre (-9,8% acumulado en 2022). El resultado del mes ha sido muy negativo, si bien hay que ponerlo en contexto con unas bolsas cayendo con fuerza: S&P -9,3%, Eurostoxx – 5,7%, IBEX -6,6%.

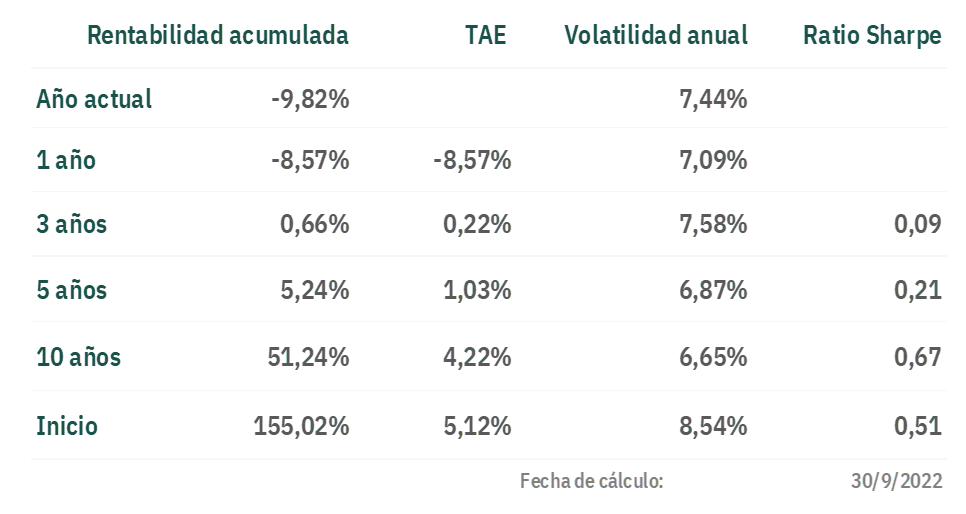

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido un resultado de -4,65% en el mes de septiembre (-9,8% acumulado en 2022). El resultado del mes ha sido muy negativo, si bien hay que ponerlo en contexto con unas bolsas cayendo con fuerza: S&P -9,3%, Eurostoxx – 5,7%, IBEX -6,6%.

Balance del mes

Las pérdidas no se limitaron a las bolsas, ya que los bonos de gobierno cayeron cerca de un 4% y la renta fija privada alrededor de un 6%. En nuestro caso, la aportación de la renta variable ha sido de un -3,2% y la de la renta fija -1,4%, y ello a pesar de tener una reducida exposición del 30% a bolsas y tener cubierto el riesgo de subida de tipos. Solo el dólar se ha apreciado un 2,5%.

Subida de los tipos de interés / Inflación

El motivo de estas caídas son las continuas subidas de tipos de interés por parte de los bancos centrales, así como las declaraciones de los mismos priorizando la lucha contra la inflación frente al crecimiento económico. Lo cierto es que la inflación sigue sin moderarse, especialmente en Europa donde ha alcanzado un 10% en septiembre, si bien la subyacente se mantiene al 4,8%. En EEUU se ha moderado del 8,5% al 8,3%, en buena parte por la menor subida del gas que han sufrido. Además, los europeos pagamos el gas y el petróleo en dólares, por lo que la apreciación del dólar nos está inyectando más inflación.

El mercado

Buena parte del mercado da por segura una recesión en 2023, aunque sería suave. Nosotros vemos datos que cuestionan este escenario, como el paro a niveles mínimos históricos tanto en Europa como en EEUU, los resultados empresariales creciendo y soportando razonablemente los incrementos de costes, los PIB claramente en positivo para 2022 y los datos de mora e impagos estables a niveles muy bajos. De momento, los datos más débiles son los que vienen de índices de expectativas, no los datos reales, si bien estos últimos pueden ir con retraso y ser indicadores retrasados.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de agosto 2022

El fondo ha obtenido un resultado de -0,99% en el mes de agosto (-5,45% acumulado en 2022). Después de un buen mes de julio, tanto las bolsas como los bonos a largo plazo han sufrido pérdidas entre un 4 y un 5%, en Europa como en EEUU. En este contexto, el fondo se ha defendido razonablemente bien al tener una exposición a bolsa reducida (30%).

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad del -0,99% en el mes de agosto. La rentabilidad de los últimos doce meses es de un -4,05% y la volatilidad, de un 6,99%.

Balance del mes

Después de un buen mes de julio, tanto las bolsas como los bonos a largo plazo han sufrido pérdidas entre un 4 y un 5%, en Europa como en EEUU. En este contexto, el fondo se ha defendido razonablemente bien al tener una exposición a bolsa reducida (30%), gracias en parte a la compra de coberturas realizadas a principios del mes de agosto. Además, el fondo continúa sin posiciones con riesgo de tipo de interés a largo plazo, tal y como venimos haciendo desde finales del año pasado, evitando así las fuertes caídas de precio que han sufrido este tipo de activos.

Macroeconomía

En el escenario macro se empieza a tener datos como la caída de precios en materias primas entre otros, que pueden significar un alivio para la inflación. Las enérgicas actuaciones de los Bancos Centrales en las medidas que esta aplicando, subidas de tipos, y en el caso europeo el uso de los fondos para evitar una fragmentación del mercado de deuda, están dando soporte a la renta fija pública y corporativa.

El mercado

Los resultados empresariales han sido mejor de los esperados y es especialmente destacable la capacidad de las empresas para mantener sus márgenes en este entorno.

Seguimos pensando que el escenario central es que, de producirse una recesión, sea de baja intensidad y corta duración. Por tanto hemos mantenido exposiciones de riesgo y de forma especial en renta fija corporativa, que en nuestra opinión presenta el mejor binomio de rentabilidad riesgo dentro de las posibilidades de nuestro mandato.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de Julio 2022

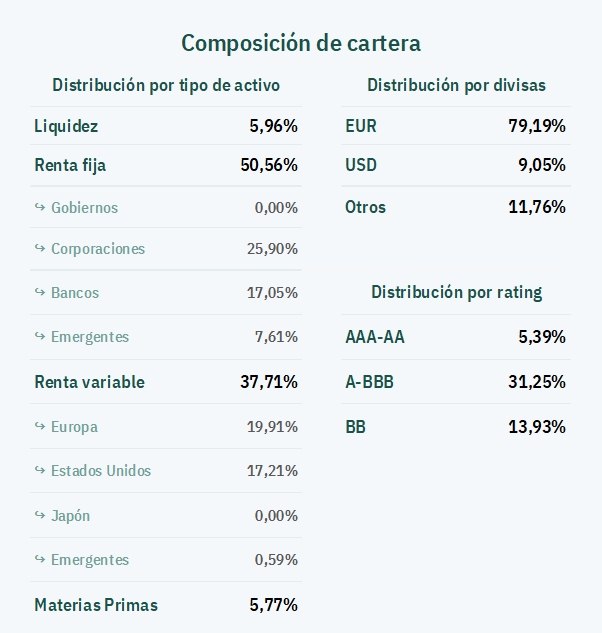

El fondo ha tenido un buen resultado en el mes de julio, +3,40%, reduciendo las perdidas anuales al -4,50% en este difícil ejercicio. Las abultadas caídas de los mercados del mes anterior se han tornado en una vertical recuperación y el hecho tener un mandato de medio y largo plazo nos ayuda en años convulsos como el actual.

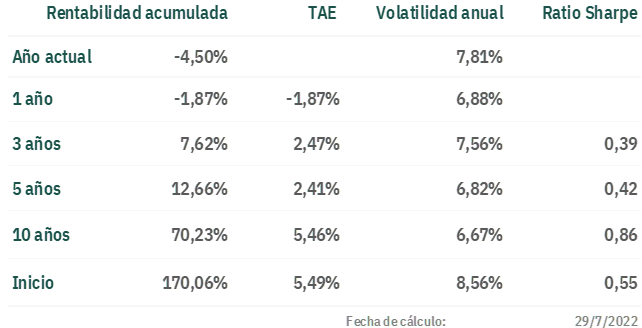

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad del +3,40% en el mes de julio. La rentabilidad de los últimos doce meses es de un -4,50% y la volatilidad, de un 7,81%.

El mercado

Los índices de bolsas se han comportado muy bien, especialmente la tecnología, y salvo el caso de China, ha sido una tendencia generalizada. El Eurostoxx50 ha subido un 7,3% tras la bajada de casi un 9% del mes de junio, en EE.UU. el S&P500 ha subido un 9,1% tras la caída del 8,4% en junio. En bonos de gobierno hemos visto un importante descenso de las rentabilidades, EE.UU. (0,36%), Alemania (0,50%) y España (0,50%), destacando la evolución de Italia que, aunque reduce rentabilidades (0,25%), lo hace a un menor ritmo tras la caída de Mario Draghi como primer ministro. Las materias primas tienen descensos del 5% en energía y metales. El gas sigue con su tendencia alcista, y el oro baja un 2,3% . La evolución en la renta fija corporativa también ha sido positiva con reducciones importantes de los diferenciales, pero ha recuperado solo parcialmente las fuertes caídas de precio del mes anterior.

Macroeconomía

En el escenario macro se empieza a tener datos como la caída de precios en materias primas entre otros, que pueden significar un alivio para la inflación. Las enérgicas actuaciones de los Bancos Centrales en las medidas que esta aplicando, subidas de tipos, y en el caso europeo el uso de los fondos para evitar una fragmentación del mercado de deuda, están dando soporte a la renta fija pública y corporativa.

El mercado

Los resultados empresariales han sido mejor de los esperados y es especialmente destacable la capacidad de las empresas para mantener sus márgenes en este entorno.

Seguimos pensando que el escenario central es que, de producirse una recesión, sea de baja intensidad y corta duración. Por tanto hemos mantenido exposiciones de riesgo y de forma especial en renta fija corporativa, que en nuestra opinión presenta el mejor binomio de rentabilidad riesgo dentro de las posibilidades de nuestro mandato.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de Junio 2022

El resultado del fondo Olea Neutral en junio ha sido muy negativo, si bien hay que ponerlo en contexto con unas bolsas cayendo más del 8% (en lo que va de año, las caídas de los índices alcanzan el 20%) Los bonos de gobierno cayeron cerca de un 2% y la renta fija privada alrededor de un 4%. Hasta el petróleo y otras materias primas han caído de precio.

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad del -4,8% en el mes de junio. La rentabilidad de los últimos doce meses es de un -4,63% y la volatilidad, de un 6,76%.

Resultados mixtos para las bolsas y la renta fija

Olea Neutral FI ha obtenido un resultado de -4,8% en el mes de junio (-7,64% acumulado en 2022). El resultado del mes ha sido muy negativo, si bien hay que ponerlo en contexto con unas bolsas cayendo más del 8%: Eurostoxx -8,8%, DAX -11%, S&P 500 -8,4% (en lo que va de año, las caídas de los índices alcanzan el 20%). Las pérdidas no se limitaron a las bolsas, ya que los bonos de gobierno cayeron cerca de un 2% y la renta fija privada alrededor de un 4%. Hasta el petróleo y otras materias primas han caído de precio. Solo el dólar se ha apreciado un 2% frente al euro y ha podido compensar algo las caídas del resto de activos.

El mercado

No ha habido una clase de activo financiero que se haya salvado de las pérdidas. Estos ajustes de precio tan intensos y en plazos cortos permiten realizar inversiones a niveles bastante más atractivos si se ha mantenido un nivel de liquidez alto, como ha sido nuestro caso. Hemos empezado a incrementar exposición a bolsa y a algunos activos de renta fija privada excesivamente castigados.

Macroeconomía

En cuanto a los datos macroeconómicos publicados, cabe destacar una caída de los índices adelantados de actividad del sector industrial y de servicios, pero todavía en zona claramente de expansión económica, especialmente el sector servicios en EEUU.

El paro continúa en mínimos históricos aunque la confianza del consumidor se ha debilitado fuertemente, en gran parte motivada por la subida de la inflación. Los últimos datos de inflación publicados alcanzan nuevos máximos en el 8,6%, tanto en la Eurozona como en EEUU. Sin embargo, la inflación subyacente ha retrocedido ligeramente y se mantiene más baja que la general, especialmente en la zona euro donde está al 3,7%.

Esperamos que esto sea un síntoma de que los efectos de segunda vuelta son moderados, lo que unido a unos precios de materias primas más bajos puede hacer que hayamos visto los máximos de los ipc.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de mayo 2022

El resultado del fondo Olea Neutral en mayo ha sido positivo tanto en términos absolutos como relativos, ya que las bolsas americanas cayeron en el mes, especialmente la tecnología, y las europeas tuvieron resultados mixtos.

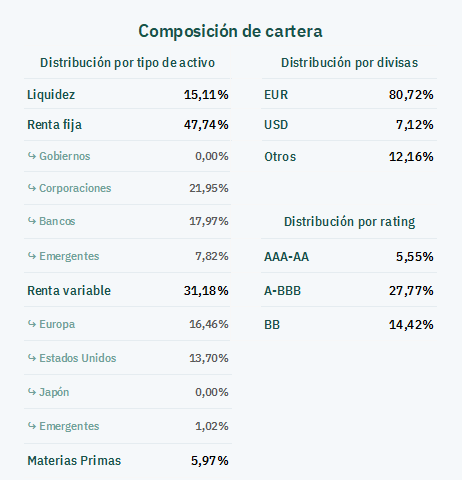

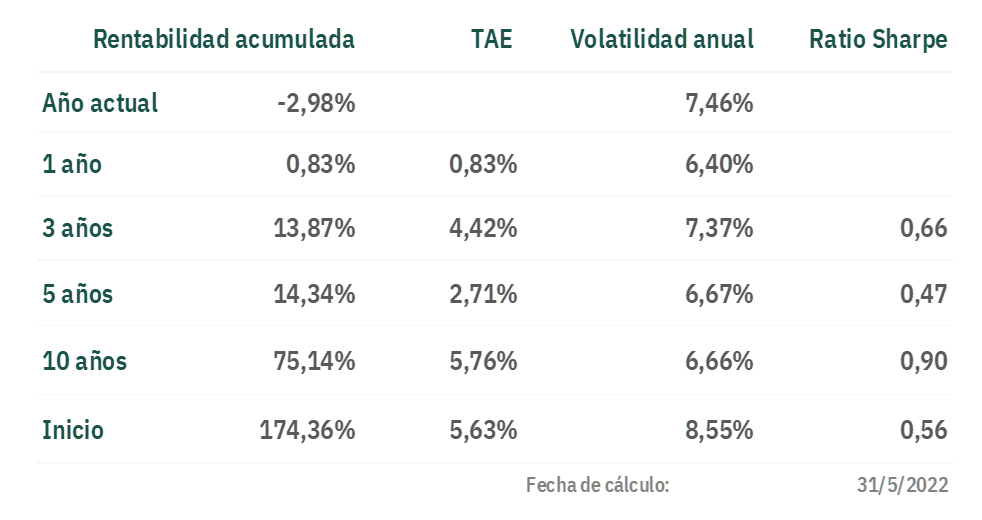

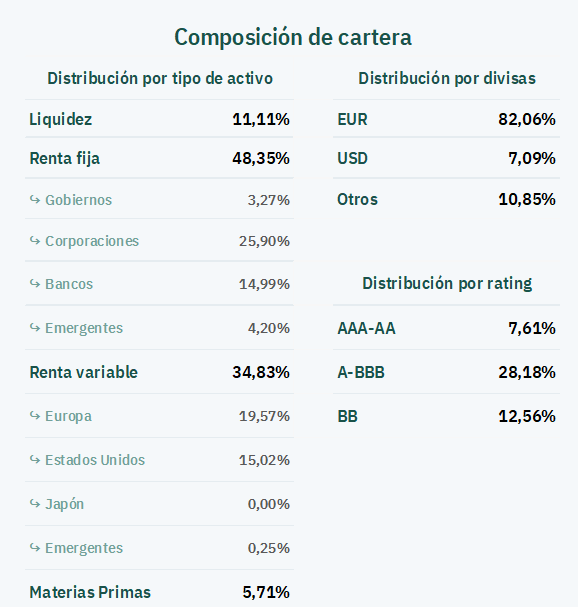

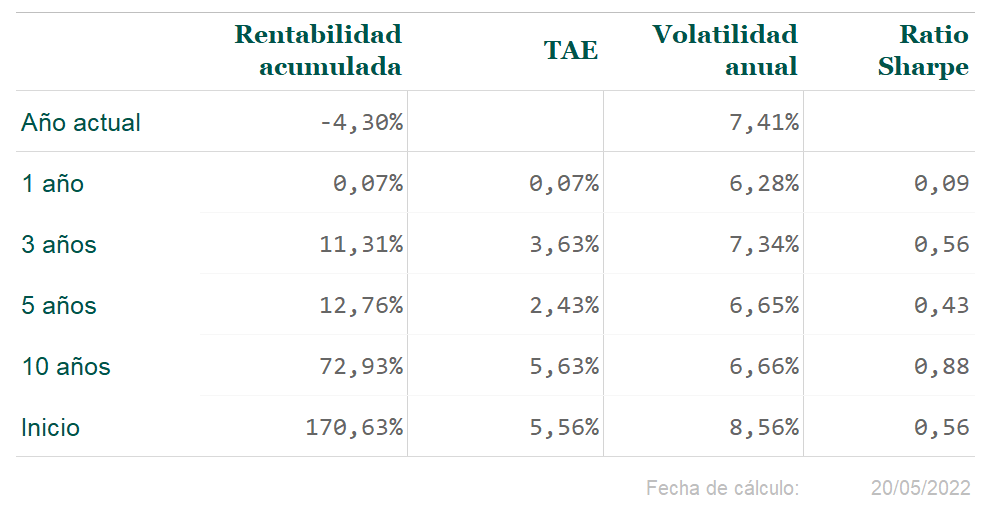

Lo primero, los resultados del fondo: UK, Alemania y España

subiendo

Olea Neutral FI ha obtenido una rentabilidad del +0,81% en el mes de mayo. La rentabilidad de los últimos doce meses es de un +0,83% y la volatilidad, de un 6,40%.

Resultados mixtos para las bolsas y renta fija

Olea Neutral FI ha obtenido una rentabilidad del +0,81% en el mes de mayo (-2,98% acumulado en 2022). Resultado positivo tanto en términos absolutos como relativos, ya que las bolsas americanas cayeron en el mes, especialmente la tecnología, y las europeas tuvieron resultados mixtos, con UK, Alemania y España subiendo. Las rentabilidades de los bonos europeos a 10 años han repuntado entre un 0,20% y un 0,30%, alcanzando el bono italiano un 3%. Esto ha provocado caídas en los precios de esos bonos entre un 1,5% y un 2,5%.

Petróleo y Dólar

El dólar se ha depreciado frente al euro un 2%, pero ya habíamos cubierto ese riesgo el pasado abril.

El petróleo continúa su marcha imparable y ya alcanza los 120 usd/barril. El acuerdo para el boicot europeo al petróleo ruso ha provocado la subida de 13 usd/barril en mayo.

Macroeconomía

Los datos que se han publicado siguen bastante alejados de un escenario de recesión económica: paro en mínimos históricos, índices adelantados de actividad del sector industrial y servicios ligeramente peores pero todavía claramente en zona de expansión, inflación parece que ya ha tocado techo en EEUU y Europa esperamos que lo haga pronto, y en general datos de actividad y confianza algo más débiles.

Por lo que respecta a los resultados de las compañías en el 1T2022, se aprecia un cierto estrechamiento de márgenes ya que las ventas han crecido más que los beneficios. A pesar de ello, los beneficios han crecido un 10% en Europa y 8% en EEUU.

Análisis del mercado

En un entorno donde todos los bancos centrales suben los tipos de interés, los precios de los bonos continuarán débiles, si bien algunos activos empiezan a ofrecer rentabilidades atractivas. Las bolsas tampoco suelen hacerlo bien en este escenario, aunque históricamente no todos los años de subida de tipos se cierran en negativo. Mantenemos un posicionamiento prudente pero tampoco demasiado conservador, y muy atentos a las oportunidades que surgen.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe de mercado: 24/05/2022

El avance de la temporada de resultados de las empresas cotizadas está siendo bastante bueno en general, pero no han frenado el mal comportamiento de las bolsas. Esta situación junto con la caída de precios de la mayoría de los activos de renta fija, conforma un mal escenario para los inversores, y en mayor medida para los perfiles más conservadores.

Informe quincenal Olea Neutral

La bolsa norteamericana, especialmente el sector tecnológico. Han destacado por su mal comportamiento desde el inicio del mes, S&P500 -4,10%, Nasdaq -7%, las caídas en Europa han sido menores aunque importantes también, EuroStoxx50 -2,5%. Los bonos de gobierno han retrocedido en mayo tras el vertical repunte en EEUU, T10Y -15pb y en cambio en Europa ha continuado con las subidas de rentabilidades con una menor velocidad. DBR10Y(Alemania) +5bp. El dólar a partir de la segunda semana del mes ha empezado a depreciarse tras el importante movimiento de apreciación en general, que ha sido mayor frente a las economías desarrolladas como las europeas, incluidas Suiza y Japón. La relevante apreciación del rublo se explica desde las políticas de sanciones y la dependencia energética europea, situación que nos recupera parte de las incertidumbres con las que el mercado se ha vuelto a encontrar.

Nuestro escenario central se mantiene, inflación y desaceleración de economías, situación que dificulta la labor de los bancos centrales. La caída de precios, que mirando a los resultados publicados puede considerarse preventiva, ha trasladado parcialmente el riesgo de estar invertido a estar muy desinvertido. Tratamos de explicar, si no se produce una importante caída de beneficios, los multiplicadores de los índices serían razonables en términos históricos, y si además la inflación se sitúa por encima de los objetivos de política monetaria de forma menos abultada, la relación rentabilidad riesgo seguirá muy sesgada hacia la renta variable.

Con esta visión estamos recuperando exposición a renta variable, sobre todo en EEUU, exposición que estaba cerca de nuestra banda baja del 20% para llegar al actual 35%. Hemos vendido nuestra posición en renta fija en Brasil tras la fuerte apreciación del Real que nos ha aportado mucho retorno este año. Seguimos posicionándonos en la parte corta de la curva de tipos de interés en euros, huyendo de la tesorería con tipos negativos pero minimizando la introducción de duración.