A tener en cuenta el próximo 23-J

Las cuestiones a considerar como gestores con un mandato multiactivos tan determinado como el nuestro realmente no han cambiado durante las últimas tres décadas, sin duda el cambio estructural se produjo tras la integración de España en el euro y la armonización de tipos de interés. Las devaluaciones, y en general la crisis cambiaria europea, que antecedieron al primer cambio de gobierno PSOE-PP en la década de los 90 nos recuerdan la transformación de la economía española.

La seguridad jurídica es el condicionante de mayor importancia, aunque cuestionado en nuestro país en la batalla política, a día de hoy dentro de la UE su importancia es menor y solo se considera en análisis de largo plazo o estructurales.

La sostenibilidad de la deuda pública tampoco ha sido parte importante del debate y parece que los mercados no reflejan ninguna tensión destacable. Los diferenciales de tipos de interés de los bonos de gobierno no han tenido un comportamiento que nos indique que los agentes económicos hayan reducido riesgo para enfrentarse a las elecciones.

Menos entendible es que el debate político se aleje de básicos como el efecto condicionante del servicio de la deuda en el proceso de subida de interés de los últimos meses y, aún peor, el posible cambio del BCE en su política de compra de activos iniciada en 2011 con la crisis de la deuda periférica. Para nosotros no asumir riesgos financieros no retribuidos correctamente es una máxima, y recomendamos evitar los activos de gobierno a largo plazo. En los activos de renta fija a corto plazo encontramos interesantes rentabilidades frente a los activos a largo plazo, pero debemos empezar a ver si el riesgo país se recoge en los actuales diferenciales de los miembros del euro.

Esperemos que en próximas elecciones se cuestione la política económica atendiendo a cuestiones como, el déficit por cuenta corriente, que los países tenemos herramientas para luchar contra la inflación o no perder competitividad. Por último también esperemos que los gestores no tengamos que valorar nunca una posible fragmentación de la economía euro con diferentes curvas de tipos de interés que dejaría muy herido el proyecto europeo.

También te puede interesar:

Olea Neutral FI y otros fondos de su categoría

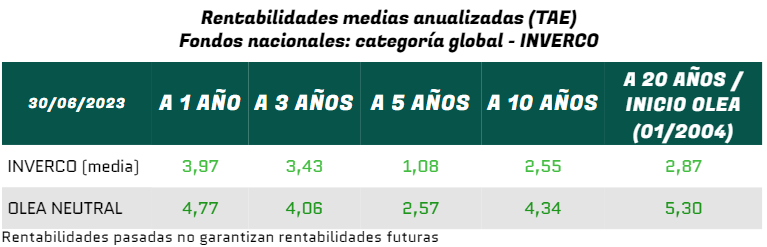

La asociación de instituciones de inversión colectiva INVERCO publica cada mes unas estadísticas sobre los fondos de inversión que hay en España según su categoría. Olea Neutral FI se encuadra en la categoría de fondos globales.

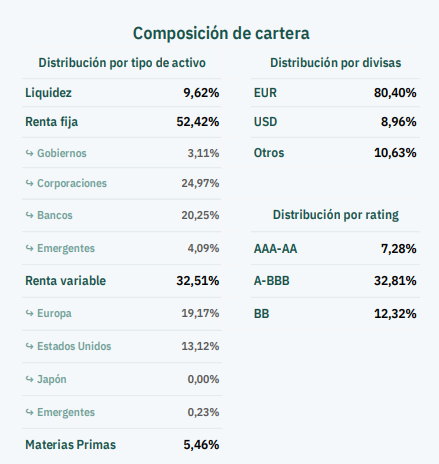

En Olea creemos en la inversión sencilla. Nuestro fondo multiactivo es equivalente a una gestión de carteras, pero a través de un único producto, consiguiendo una mayor eficiencia de costes. Podemos realizar una gran diversificación en nuestras inversiones tanto en distintos mercados internacionales (Europa, EE.UU., etc.) como en distintos tipos de activos (renta fija, renta variable, divisas, etc.). Se trata de cumplir nuestro objetivo de rentabilidad con el riesgo controlado.

Aquí tienes una comparativa entre las rentabilidades de Olea y la media de fondos españoles de nuestra misma categoría.

También te puede interesar:

Informe mensual de junio 2023

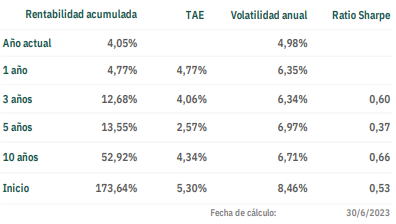

Olea Neutral FI ha obtenido un resultado de +0,2% en el mes de junio (4,05% acumulado en 2023). El resultado del mes ha sido pobre a pesar de una buena contribución de las posiciones en bolsa que aportaron un +1,5%, pero un ajuste en valoración de la renta fija emergente nos detrajo un 0,9%. También el oro ha tenido un comportamiento bastante negativo, restando casi un 0,4% a la rentabilidad del fondo. Con todo, el acumulado del año es muy satisfactorio y nos mantiene por encima de los fondos comparables.

Lo primero, los resultados del fondo:

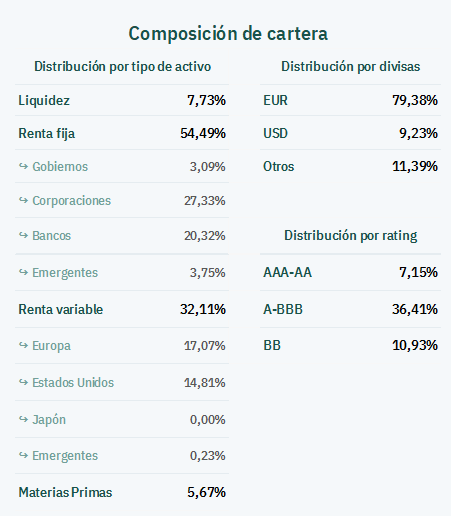

Olea Neutral FI ha obtenido una rentabilidad de +0,2% en el mes de junio. La rentabilidad acumulada de 2023 es de un 4,05% y la volatilidad de un 4,98%. |

La inflación y los tipos de interésLa inflación general continúa sus descensos apoyada en gran parte por el recorte de los precios de la energía. El dato general está al 5,5% en Europa y al 4,0% en EEUU, habiendo caído el petróleo y el gas un 10% y un 50% respectivamente. Sin embargo, la inflación subyacente permanece estable a niveles del 5,4% en ambas regiones. Esto nos indica que el objetivo de los bancos centrales del 2% no va a ser fácil de alcanzar. De momento, los mercados ya descuentan que las primeras bajadas de tipos de intervención no se producirán hasta junio o julio de 2024. Lo que sí parece probable, es que estemos muy cerca de los máximos de tipos, ya que el efecto de las subidas realizadas (400 pb en el Euro y 500 pb en el Dólar) tardarán todavía un tiempo en materializar sus efectos en la economía: menor crecimiento económico y más baja inflación. |

Empleo y crecimiento económicoLos datos de expectativas de crecimiento siguen siendo de contracción en el sector industrial y ligera expansión en el sector servicios, si bien este último ha sufrido un importante retroceso en la Eurozona en el mes de junio. Los datos de PIB del 1er trimestre han sido dispares, un -0,1% en la Eurozona y un +0,5% en EEUU. Parece que Europa está empezando a notar con más fuerza el efecto de la subida de los tipos de intervención. El desempleo continúa cerca de mínimos históricos en ambas zonas, lo que está soportando el consumo privado, y consecuentemente el crecimiento económico. Hemos aprovechado los altos niveles alcanzados por las bolsas, especialmente por las grandes tecnológicas americanas, para recortar la exposición a renta variable un 7%. |

*Puedes consultar los informes mensuales actualizados a través de este enlace.

Informe mensual de mayo 2023

Olea Neutral FI ha obtenido un resultado de +0,85% en el mes de mayo (+3,9% acumulado en 2023). La aportación principal ha sido la de la renta variable americana, donde la tecnología (12% del fondo) está teniendo unas revalorizaciones espectaculares, frente al resto de sectores que apenas han subido. La renta variable europea ha tenido una aportación ligeramente negativa ya que los índices han retrocedido un 3%. La renta fija bancaria europea continúa recuperando a buen ritmo, aportando un 0,30% a la rentabilidad del mes. El dólar se ha apreciado frente al euro un 3%.

Lo primero, los resultados del fondo:

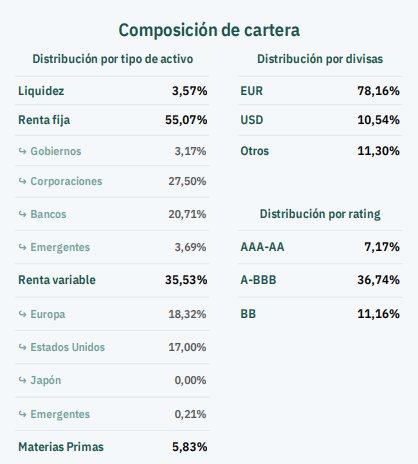

Olea Neutral FI ha obtenido una rentabilidad de +0,85% en el mes de mayo. La rentabilidad acumulada de 2023 es de un 3,87% y la volatilidad de un 5,09%. |

La inflación y los tipos de interésLas materias primas, especialmente petróleo y gas, han caído con fuerza en mayo, acumulando retrocesos en el año del 15% y del 60% respectivamente. Son muy buenas noticias para la inflación (la europea ha caído del 7,0% al 6,1%), para los costes de las empresas y para la renta disponible de los consumidores. Aunque no afecta directamente a la inflación subyacente, que es la que seguirán de cerca los bancos centrales, ésta ha bajado en mayo del 5,6% al 5,3%, muy lejos todavía del objetivo del 2% del BCE. El mercado sigue descontando bajadas de tipos a corto plazo, si bien nosotros somos escépticos por lo difícil que es bajar la inflación subyacente, y lo poca predisposición de los bancos centrales a adelantarse y volverse a equivocar, como ya les ocurrió cuando tardaron en reaccionar a la subida de la inflación a principios de 2022. |

Empleo y crecimiento económicoOtro dato que ha sorprendido al mercado es la publicación crecimiento del empleo en EEUU, 340.000 frente a 170.000 esperados, y eso que la tasa de paro está en mínimos históricos. Esto contrasta con unos datos de expectativas de crecimiento en zona de clara contracción para el sector industrial y de muy ligera expansión para el sector servicios. No está nada claro que vayamos a una recesión con esta fortaleza del empleo. De momento, el crecimiento del PIB en el primer trimestre ha sido de un 0,3% en EEUU y de un 0,1% en la Eurozona. |

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Informe mensual de abril 2023

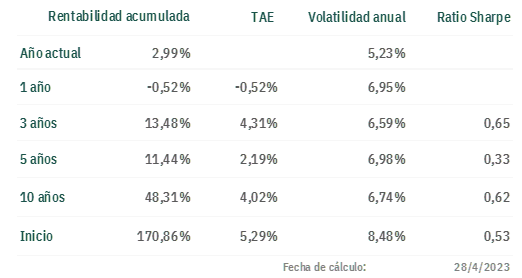

Olea Neutral FI ha obtenido un resultado de +0,61% en el mes de abril de 2023 (+3,0% acumulado en 2023). La aportación principal ha sido la de la renta variable (en especial el sector bancario) que ha sido de un +0,40%, en línea con las subidas de los índices del entorno del 1% y ajustado por nuestro posicionamiento del 30% en este activo. La renta fija bancaria también ha tenido un comportamiento positivo después de un aciago mes de marzo, aportando un 0,20% la rentabilidad global del fondo en abril.

Lo primero, los resultados del fondo:

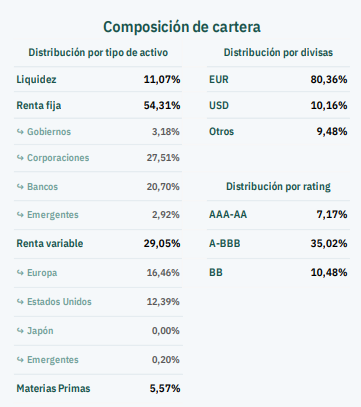

Olea Neutral FI ha obtenido una rentabilidad de +0,61% en el mes de abril. La rentabilidad acumulada de 2023 es de un 3% y la volatilidad de un 5,23%. |

La inflación y los tipos de interésLa inflación sigue sin dar claras muestras de abatimiento, con un IPC General del 7,0% en la zona euro y un 5,6% en EEUU. Las subyacentes parecen estancadas a nivel del 5,5% en ambas regiones. Si éstas no descienden con cierta intensidad en los próximos meses, difícilmente vamos a ver reducciones de los tipos de intervención a finales de año o principios del 2024, tal y como descuenta el consenso del mercado. Es posible que en EEUU hayamos visto los máximos de tipos oficiales (5.0-5.25%) y que en Europa estemos cerca (3,25% actual). Lo que nos parece probable es que los bancos centrales no los bajen hasta que tengan un alto nivel de confianza en la consecución del objetivo del 2% de IPC, y esa confianza no se consigue con inflaciones subyacentes superiores al 5%. Por ello seguimos prudentes en el nivel de exposición a renta variable y en duraciones cortas en renta fija. |

De cara a futuroLos datos publicados en el mes han sido muy buenos, tanto a nivel macro (paro marcando mínimos históricos de nuevo, índices de actividad futura del sector servicios en clara expansión, datos de PIB modestos pero positivos) como micro (crecimiento de resultados de las empresas muy por encima de los esperados, especialmente en Europa). Esta fortaleza nos tranquiliza sobre una futura recesión, que si la hubiese, sería muy suave, pero nos inquieta respecto a la inflación, ya que con mayor actividad económica será más difícil que los precios bajen. |

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

Reunión de la FED | 03.05.23

Rafa Peña nos ofrece un comentario de experto sobre la última reunión de la FED del pasado 3 de mayo de 2023.

La reunión de la Reserva Federal de ayer día 3 de mayo se ha resuelto con una subida de 25 puntos básicos hasta el rango 5%-5,25%, el nivel más alto desde el año 2007, y los mensajes derivados de los titulares que más nos llaman la atención del statement son:

- La omisión de la necesidad de más subidas de tipos en un futuro próximo.

- La previsión de la moderación de la actividad económica en los próximos meses, aunque habla de un comportamiento del empleo robusto.

En principio parece respondida la interrogante del mercado sobre si es la última subida de este ciclo, y leeremos con detenimiento si siguen enfatizando sobre la dependencia de los datos o, si a partir de ahora, se muestran más convencidos con el control de la inflación.

La gran incertidumbre en este escenario será si se plantean nuevas medidas y si deben ser restrictivas o expansivas en política monetaria. Vivimos un cambio de dilema, pasamos de inflación versus recesión a tapering versus endurecimiento de las condiciones financieras para familias y empresas.

Los recientes sucesos en bancos pequeños y medianos en EEUU, especialmente dolorosos para accionistas pero no para depositantes, hace poco atractivo tener acciones de bancos pequeños, no sistémicos, y que sufren una correlación letal entre bajada del precio de sus acciones y la retirada de sus depósitos. Los resultados hasta la fecha no justifican las fuertes caídas del sector vistas recientemente. Con la información que disponemos no podemos pensar en una crisis sistémica sino más bien debemos pensar que la regulación hace poco atractivo el ser bonista no senior o accionista, y esta percepción del mercado es una mala noticia para el consumidor y la competencia.

El riesgo que el mercado de renta fija no descuenta y que puede producir dolor en los inversores conservadores está en los activos de renta fija de gobierno a largo plazo, una pendiente de curva invertida resta interés a la tenencia de bonos a largo plazo y encarece su financiación, y si le unimos un posible tapering, nos enfrentamos a un problema serio en este tipo de activos. Además, el punto de partida no nos ofrece margen de protección, los bonos americanos a diez años que superaron ligeramente el 4% en 2023 hoy se encuentran en el 3,38% cerca de su mínimo del ejercicio que ha sido el 3,30%.

También te puede interesar:

Informe mensual de marzo 2023

Olea Neutral FI ha obtenido un resultado de -1,1% en el mes de marzo de 2023 ( +2,33% acumulado en 2023). El resultado ha sido también negativo en términos relativos y el motivo ha sido el fuerte ajuste que ha sufrido el sector bancario europeo y americano, tanto en renta variable como en renta fija, especialmente la deuda subordinada.

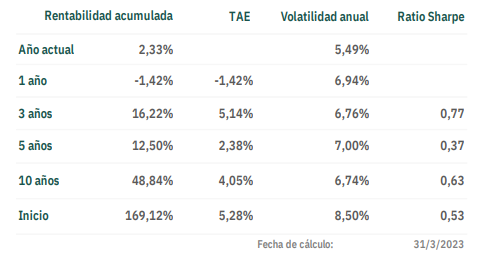

Lo primero, los resultados del fondo:

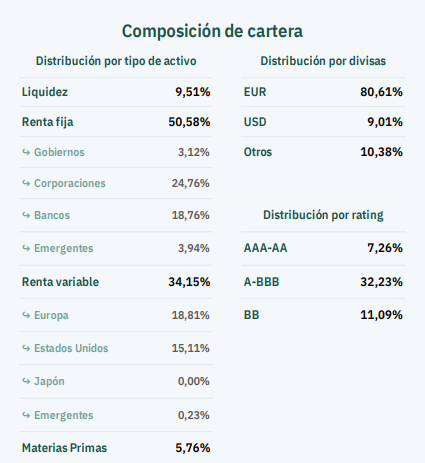

Olea Neutral FI ha obtenido una rentabilidad de -1,1% en el mes de marzo. La rentabilidad acumulada de 2023 es de un 2,33% y la volatilidad de un 5,49%.

Nuestra inversión en el sector bancario y la diversificaciónNuestro relevante posicionamiento en el sector nos ha dado resultados muy positivos en el pasado reciente pero este mes nos ha generado una pérdida del orden del 2%. Seguimos pensando que el sector sigue siendo atractivo, ya que es el único que claramente mejora sus resultados con las subidas de tipos de interés, además de que las valoraciones del sector son muy atractivas. La renta fija bancaria irá mejorando poco a poco en los próximos meses en la medida en que la liquidez vuelva a estos activos. Nuestra posición en deuda subordinada bancaria es del 10,5% del patrimonio del fondo, y dividida en nueve emisores, todos ellos europeos y con posiciones de liderazgo en banca comercial en sus respectivos mercados. Es importante mantener siempre una elevada diversificación. El resto de los activos se han comportado bastante bien, especialmente el sector tecnológico americano. También las coberturas que habíamos realizado sobre la bolsa europea nos han dado una significativa aportación positiva en el mes. |

Mercado e inflaciónEl mercado sigue muy centrado en la evolución de la inflación, especialmente la subyacente, que es la más correosa y que cuesta más trabajo doblegarla. De hecho, en EEUU se espera que en el dato de marzo ésta supere al IPC general, y en Europa pronto ocurra la mismo (en España está pasando desde hace meses). En la medida en que la inflación subyacente no baje, los bancos centrales pospondrán la decisión de recortar los tipos de intervención, con el consiguiente impacto negativo en la economía, las bolsas y los precios de los bonos a largo plazo. En la medida en que este riesgo permanezca, nuestra exposición a bolsa se mantendrá moderada y la duración de la cartera no sobrepasará los dos años. |

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar:

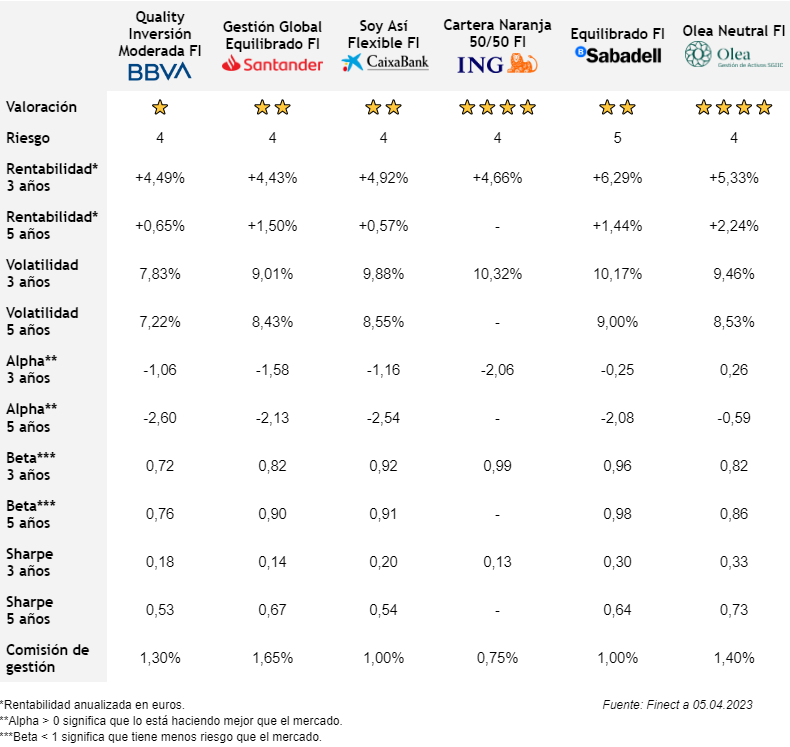

Olea Neutral frente a los fondos de los principales bancos

A raíz del post publicado por Vicente Varo de Finect, relativo a los fondos de la categoría mixtos moderados incluidos en las carteras de los bancos más populares españoles, hemos incluido Olea Neutral FI (*) en el comparador de fondos de Finect para así analizar el comportamiento de un fondo independiente y presentar otra opción de inversión a los fondos de entidades bancarias.

Con más de 19 años de historia gestionando el mismo fondo, en Olea tenemos tres pilares fundamentales:

- Alineación de intereses: el dinero de los gestores se invierte en Olea Neutral FI pagando las mismas comisiones y con los mismos resultados que el resto de partícipes. Esto, unido al esfuerzo de crear su propia gestora, les compromete y empuja a buscar los mejores resultados a largo plazo.

- Sencillez: con objetivos claros. Trabajamos con un único fondo, Olea Neutral, cuyo objetivo es alcanzar el 5% de rentabilidad media anual a 5 años, preservando el capital a 3 años (**).

- Reflexión: nuestro modelo de inversión se basa en tomar decisiones de forma activa y estratégica en el largo plazo para evitar los vaivenes del mercado, controlar el riesgo asumido y lograr nuestros objetivos.

Los datos de la comparativa reflejan que un fondo independiente como Olea Neutral FI puede ser una alternativa de inversión tanto por resultados como respecto al comportamiento frente al mercado (alpha y beta). Es especialmente destacable nuestro ratio de sharpe (relación rentabilidad/riesgo) en relación a los demás fondos tanto a 3 como a 5 años.

Si tienes un fondo y quieres traspasarlo o hacer una nueva aportación a Olea Neutral FI se lo puedes decir a tu asesor financiero o hacerlo a través de nuestra web.

(*) Los resultados mostrados de Olea Neutral corresponden a la clase retail (comisión de gestión: 1.40%). Si ya tienes contratado un servicio de asesoramiento puedes acceder a la clase clean (comisión de gestión: 0.75%) por lo que la rentabilidad TAE a 3 años es de 5,98% y a 5 años: 2,89% (a 05/04/2023).

(**) Este objetivo no está garantizado, rentabilidades pasadas no garantizan rentabilidades futuras. Para más información consultar el DFI, folleto o los escenarios de rentabilidad.

También te puede interesar:

Comentario del BCE

Rafa Peña, socio fundador de Olea y gestor de Olea Neutral, ha escrito un comentario sobre la primera reunión del Banco Central Europeo después de la crisis de SVB y CS.

La reunión de hoy es la primera que se ha producido después de los problemas de SVB en EEUU y el banco suizo CS con importante presencia en Europa y EEUU. Se tratan de problemas diferentes pero que se producen en un escenario de importantes subidas de tipos de interés por parte de los bancos centrales y que tienen como consecuencia el endurecimiento de las condiciones financieras.

El BCE al mantener la prevista subida de tipos de interés, refuerza su compromiso de control de la inflación atendiendo a su mandato y a la vez transmite su tranquilidad sobre la solvencia del sistema financiero, aunque matiza al enfatizar que los datos de los que dispone son previos a los dos acontecimientos.

En su posterior intervención la Presidenta ha destacado las herramientas de política monetaria que tiene disponibles para frenar los efectos negativos que pudieran derivarse del actual proceso de subida de tipos. También ha manifestado su confianza en la solvencia del sistema bancario europeo y ha recordado los programas que ha impulsado el propio Banco Central para reforzar la liquidez del sistema ante eventos adversos.

Finalmente ha bajado ligeramente la predicción de inflación subyacente para 2025 hasta el 2,2% y ha recordado los cuellos de botella que ha sufrido la economía mundial los últimos tres años que todavía se dejan sentir en los precios.

En resumen confianza en el sistema y un mensaje ligeramente complaciente con las acciones a tomar de aquí en adelante, siempre que no afecten al mandato de control de la inflación.

También te puede interesar:

Informe mensual de febrero 2023

Olea Neutral FI ha obtenido un resultado de +0,13% en el mes de febrero de 2023 ( +3,48% acumulado en 2023). El resultado ha sido reducido pero en relativo bueno, ya que los precios de los bonos han sufrido por fuertes incrementos de las rentabilidades a medio y largo plazo, aunque en gran parte ese impacto lo hemos minorado por las coberturas que tenemos. La bolsa europea sí subió un 1,5% pero la americana bajó un 2,5%. El oro, como el resto de materias primas, han tenido un comportamiento negativo.

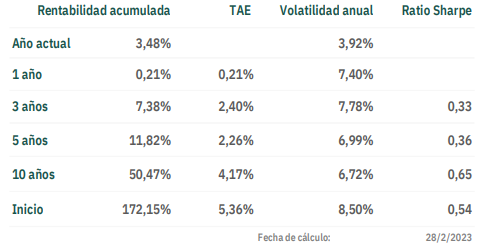

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad de +0,13% en el mes de febrero. La rentabilidad de los últimos doce meses es de un 0,21% y la volatilidad de un 7,40%.

Comentario del mercado de bonos

El mercado sigue moviéndose al ritmo que marcan las expectativas de inflación y los comentarios de los bancos centrales, lo que mueve las rentabilidades de los bonos a medio y largo plazo. En febrero, las expectativas de subida de los tipos de intervención se han incrementado sensiblemente, alcanzando niveles del 4% en el euro y del 5,75% en el dólar en el segundo semestre de este año. Los datos económicos publicados recientemente han respaldado este incremento ya que ambas economías están mostrando síntomas de fortaleza, lo que supone que la política monetaria todavía no ha conseguido su objetivo de moderar el crecimiento económico y la inflación.

Perspectivas de futuro

En un contexto de subidas de los tipos de interés oficiales, las rentabilidades a medio y largo subirán, lo que tampoco ayudará a la valoración de las acciones, las cuales tampoco tendrán crecimiento de beneficios relevantes al esperarse crecimientos del PIB muy modestos, del orden del 0,50%. Toca esperar y ver como evoluciona la inflación antes de incorporar más riesgo a la cartera.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar: