Olea cumple 5 años con el objetivo de alcanzar 500MM€ en 5 años

¿Se puede sobrevivir en una industria como la de gestión de activos cada vez más competitiva con un único producto que ofrecer a los clientes? Olea Gestión de Activos demuestra que sí. La gestora celebra en este 2024 dos importantes hitos: cumple cinco años como gestora y su fondo, Olea Neutral, el único de gama, celebra su 20 aniversario.

El artículo en la web de Funds People:

Pulsa sobre la imagen para acceder a la web de Funds People.

Artículo de Funds People:

“Nos parece más honesto tener un único fondo que 18 diferentes ya que nuestras mejores ideas, las de mayor convicción están en este producto”, afirma Hernán Cortés, socio fundador de Olea y codirector de inversiones junto a Rafael Peña. El fondo es un producto multiactivos ha superado los 150 millones de euros, un largo camino que ha conseguido gracias a la consistencia que ha demostrado a lo largo de los años. Al fin y al cabo, el objetivo de este producto está claro: preservar el capital a tres años y conseguir una rentabilidad del 5%. “Todos los días nos enfocamos en cumplir nuestro mandato, es un fondo con un claro sesgo hacia la renta fija”, afirma Peña.

Desde su lanzamiento hace veinte años hasta ahora, el fondo ha dado una rentabilidad anual del 5,38%. Compite en la categoría de multiactivos con fondos mucho más grandes en patrimonio de gestoras con más nombre que el que pueda tener una firma española como Olea, lo que en muchas ocasiones les perjudica ante los equipos de selección de fondos. “Creemos que es algo que va a cambiar en los próximos años a medida que se vea que es posible hacer muy buena gestión desde Madrid. Es importante que no nos dejen de comprar solo por ser españoles”, afirma Peña.

En la actualidad Olea Neutral invierte más de la mitad de su patrimonio en renta fija. De ese 50% que destinan a deuda, la mitad lo invierten en activos de poco riesgo y la otra mitad en emisiones más arriesgadas y con mejores cupones como pueden ser los bonos AT1 o los bonos corporativos híbridos. En cuanto a la renta variable, muestran preferencia geográficamente por Europa y por sectores defienden que la tecnología y la banca siguen presentando potencial a estos niveles.

De momento, no tienen pensado aumentar, su gama de productos, que se compone de un único fondo con dos domicilios distintos -bajo una estructura master feeder, tienen un vehículo español, Olea Neutral, que invierte en el principal domiciliado en Luxemburgo, Olea Investment Fund Neutral- , y de un plan de pensiones que sigue la misma estrategia que Olea Neutral lanzado a mediados del año pasado.

Crecimiento orgánico

El objetivo es seguir creciendo de forma orgánica apoyándose en la nueva estructura accionarial con la que cuentan desde hace dos años, cuando vendieron el 25% de la gestora a un grupo de inversores tecnológicos. “El modelo de negocio no ha cambiado, ni el modelo de gestión, pero entramos en una etapa nueva dando entrada a estos inversores que son todos clientes del fondo. Es una forma de hacer más grande a Olea”, afirma Rafael Peña. De hecho, según explica Arancha Gómez, directora comercial, cuentan con un plan a cinco años para llegar a los 500 millones de euros, apoyándose en los cambios internos que han llevado a cabo en los últimos meses que incluyen un impulso a la pata comercial y de marketing.

También te puede interesar:

Renta fija Euro: ¿De dónde venimos y hacia dónde vamos?

Tras dos años de subidas de los tipos de intervención se empieza a vislumbrar una inflación más cercana al 2% objetivo del BCE. La curva comienza a cotizar bajadas de tipos cercanas a los 100 puntos básicos en el segundo semestre de 2024. Pero el BCE llegó bastante tarde con la primera subida de julio de 2022 (la inflación ya estaba a niveles del 8%), por lo que es previsible que no se precipite en las primeras bajadas.

Lee el artículo completo:

Pulsa sobre la imagen para leer el artículo completo.

Resumen del artículo:

El bono alemán a 10 años se encontraba, a un mes de acabar el ejercicio, en un nivel cercano al 2,57%, el mismo en el que cerró 2022 después de subir 270 puntos básicos (pb). Este final se ha alcanzado después de numerosos altibajos a lo largo del año: marcó un mínimo del 2% y un máximo del 3%, provocando falsos niveles de entrada y pérdidas a numerosos partícipes del mercado.

El momento de máxima volatilidad se produjo en marzo por la quiebra de dos bancos medianos americanos, Silicon Valley Bank y Republic Bank, que generó una fuerte desconfianza sobre la solvencia del resto de banca mediana americana que acabó afectando en cierta medida a todo el sistema bancario a nivel global. La rentabilidad del bund a 10 años cayó del 2,75% al 2,10% para acabar subiendo en octubre al 3%.

De cara al próximo año hay un antes y un después de los dos últimos datos de inflación publicados. La general al 2,9% y la subyacente al 4,2% nos indican que la inflación se puede decir que está bajo control y que previsiblemente alcance el 2% objetivo del BCE el próximo 2025.

Por primera vez en mucho tiempo las bajadas que descuenta la curva son factibles, si bien, probablemente serán un poco más lentas. Pero con el rally reciente en el largo plazo no se justifica un bund a 10 años por debajo del 2,5% actual, por lo que ese plazo ya no tendría recorrido. Pensamos que, si en un futuro el tipo de intervención normalizado debería estar entre el 1,5% y el 2%, y si históricamente el spread entre el tipo de depósito del BCE y el bund a 10 años ha estado de media en 150 pb, difícilmente puede estar la rentabilidad del bono alemán a 10 años por debajo de ese 2,5%, salvo que el tipo de depósito bajase al 1% o por debajo, en cuyo caso la economía tendría que estar en una situación de clara contracción. Sí, en cambio, vemos valor en los bonos entre dos y cuatro años ya que estos se beneficiarán de las caídas previstas del tipo de intervención del 4% actual al previsible 1,5% o 2% en 2025.

Grado de inversión.

Por lo que respecta al crédito con grado de inversión, y después del positivo comportamiento este año, no se espera una evolución muy distinta a la de la curva swap. En general, estas compañías disfrutan de un colchón de liquidez importante y el vencimiento de su deuda se ha alargado en los últimos años, por lo que han digerido bien el shock inicial de la subida de tipos de interés y tampoco les aprieta la necesidad de refinanciar vencimientos el próximo año.

En deuda subordinada hay que destacar que sigue habiendo niveles atractivos de entrada. Los híbridos de empresas ofrecen rentabilidades de +200 pb respecto a la deuda senior de los mismos emisores, deudas que en muchos casos tienen grado de inversión; y los AT1 bancarios (cocos) ofrecen rentabilidades de entre +400 y +600 pb respecto de la deuda SNP (senior no preferente) de los mismos emisores.

Glosario para inexpertos:

AT1: son un tipo de deuda financiera, los instrumentos de menor seniority que un banco puede emitir. No tienen vencimiento (son perpetuos con opciones de reembolso anticipado) y están diseñados para absorber las pérdidas sin afectar el curso de las operaciones de la entidad.

Bund: bono alemán.

Curva swap: relaciona la rentabilidad de los bonos con su plazo de vencimiento. Refleja las expectativas de los agentes económicos.

Deuda SNP: se utiliza cuando los bancos, entidades financieras o económicas que emiten la deuda, pretenden en un caso crítico de insolvencia o crisis vender las deudas para recuperar parte del capital y salvarse a sí mismos.

Deuda subordinada: instrumento de renta fija emitido por entidades crediticias.

Grado de inversión: grupo de calificaciones crediticias que implican un bajo riesgo de impago. Desde AAA a BBB.

Inflación subyacente: se calcula excluyendo los precios de la energía y los alimentos no elaborados. Siempre va por detrás de la inflación general porque los cambios en los precios de la energía tarda en repercutir sobre el resto de bienes y servicios.

Rally bursátil: subida repentina y breve de los precios.

Spread: distancia entre la rentabilidad de distintos bonos.

También te puede interesar:

Olea Gestión señala al desempleo y la inflación subyacente como guía de la inversión en la segunda mitad de año

Esta semana estuvimos con Arantxa Rubio Martínez de Funds People para contarle la visión de mercado de nuestros gestores Rafael Peña Gorospe y Hernán Cortés Lobato.

Pulse sobre la imagen para acceder al artículo completo.

Los dos aspectos más importantes de cara a la decisión de la inversión de Olea para el segundo semestre de este año son el desempleo y la inflación subyacente.

La inflación no está a niveles tan desorbitados si miramos la media desde 2011. En EE.UU. es de un 2,6% y en Europa del 2,07%, no muy alejadas del 2% objetivo. Pero nuestros gestores advierten de que la caída de la inflación subyacente será lenta.

En cuanto al nivel de desempleo, ha roto las expectativas de recesión. El paro está en mínimos históricos en EE.UU. aunque paradójicamente la confianza del consumidor está cayendo.

Cambios en la cartera

Olea Neutral tiene una exposición del 32% a renta variable, por debajo de la media histórica (40%), por ahora los gestores no se plantean incrementar la exposición. El sector financiero ocupa un 26% de la exposición en deuda con una inversión muy diversificada en CoCos del 11%.

En total, la renta fija representa el 54% de la cartera de Olea, con una duración media de 1 año. Nuestros gestores no se plantean aumentar la duración hasta que baje la inflación.

También te puede interesar:

Fondos multiactivo

Los fondos multiactivos son una evolución de los fondos mixtos, es una categoría que se confunde con la de mixtos y es poco conocida por el inversor retail pero permiten diversificar el riesgo de asignación de activos.

Las tres funciones básicas que cumplen estos fondos son:

- Diversificación de la inversión (renta fija, renta variable, divisas y materias primas).

- Control y gestión del riesgo mediante, por ejemplo, la relación rentabilidad/riesgo.

- Gestión dinámica, son productos muy flexibles que se adaptan mejor a la coyuntura económica.

Si bien los fondos multiactivo pueden invertir, como los mixtos, en diferentes tipos de activos, no lo hacen con proporciones concretas. Esa es una de sus grandes diferencias. Además, los fondos multiactivo presentan más opciones en cuanto a los activos que pueden invertir.

Para ver el artículo completo pulse sobre la imagen.

También te puede interesar:

En busca de experiencias gastronómicas

Para Rafa Peña, socio y gestor de Olea, y Luis Suárez de Lezo, presidente de la Academia Madrileña de Gastronomía, la gastronomía representa mucho más que el simple hecho de alimentarse. Junto con otro amigo, forman parte del autodenominado grupo de El Tridente que se reúne en distintas ciudades del mundo para disfrutar de su gastronomía. También juntan distintos amigos comunes para preparar un marmitako que les lleva dos días y, mientras tanto, catan champagnes de pequeños productores. En definitiva, para Rafa Peña y Luis Suárez de Lezo la gastronomía es amistad, es cultura y es viajar, es toda una experiencia que siempre acompaña a los buenos momentos.

Para leer el artículo en Funds People pulse aquí.

Para leer el artículo en Funds People pulse aquí.

También te puede interesar:

¿Cómo adaptar las carteras para una inflación persistente? Esta es la receta de las gestoras españolas

Funds People -Arantxa Rubio

Sin duda alguna es la palabra más repetida en los últimos meses: inflación. ¿Veremos un techo en los próximos meses o seguirá al alza? Según los últimos datos publicados por el Instituto Nacional de Estadística (INE), la inflación en España se moderó hasta el 9,3% en septiembre, pero en otros países de la zona euro llegó a superar el 10%, como en Alemania, o incluso el 17% en Países Bajos. ¿Cómo proteger las carteras al nuevo contexto? Esto proponen las gestoras españolas.

RAFAEL PEÑA gestor y socio fundador de Olea Gestión

Para hacer frente a este proceso de ajuste de los tipos de intervención, la mejor receta es mantener las duraciones muy bajas. El proceso avanza rápido y pronto se podrá empezar a coger duración, especialmente en la curva dólar donde nuestras expectativas de inflación son más moderadas que en Europa, por unos costes de energía menores (especialmente el gas) y un dólar fuerte que abarata la factura de todas las materias primas y otros productos importados.

Artículo completo aquí 18/10/2022.

También te puede interesar:

¿Es momento de comprar deuda? Estas son las apuestas de las gestoras españolas para los próximos meses

Funds People -Ana Palomares

Los mercados de renta fija han sufrido pérdidas históricas durante 2022. De hecho, a principios de año este mercado sufrió caídas casi equiparables a las de la renta variable, dada la volatilidad que se había instalado en los mercados financieros. ¿Los motivos? Los cambios de política monetaria de los bancos centrales para hacer frente a la subida de la inflación, acelerados por el conflicto entre Rusia y Ucrania y la crisis energética. Tras estos vaivenes, muchos gestores consideran que se han creado ventanas de oportunidad en algunos nichos.

RAFAEL PEÑA gestor y socio fundador de Olea Gestión

Vemos una oportunidad en la deuda subordinada, tanto bancaria como la de empresas. Las rentabilidades de esos bonos bancarios alcanzan niveles similares a los de la crisis financiera europea del 2011, cuando ahora la capitalización actual del sector es sustancialmente superior a la del 2011 y las posibilidades de generación de capital mucho mayores con una curva de tipos normalizada. Asimismo, la de empresas con grado de inversión ofrece niveles muy atractivos, ya que las expectativas de impago continúan siendo muy moderadas.

Artículo completo aquí 10/10/2022.

También te puede interesar:

Cinco Gráficos que ponen en entredicho la idea de una recesión, al menos una inminente

Funds People -Ana Palomares

a sombra de la recesión planea por las economías occidentales en un contexto en el que la alta inflación no ayuda a ser optimistas. Sin embargo, desde Olea Gestión quitan hierro al asunto y defienden que o bien no habrá recesión o bien, si la hay, no será tan inminente como algunos pronostican.

Justifican esta visión macro un tanto contrarian con cinco gráficos que, según explican Hernán Cortés y Rafael Peña, gestores del fondo Olea Neutral, no casan con la idea de que el mundo se dirija a una recesión de calado.

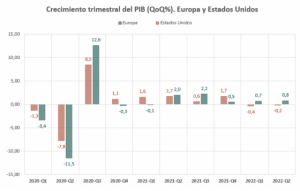

- El primero de esos gráficos es el de PIB. En la zona euro los datos trimestrales han sido positivos y las previsiones siguen siendo también positivas, aunque en descenso.

- Datos de PMI. Tanto el PMI manufacturero como el de servicios de EEUU siguen por encima de ese nivel psicológico de 50 puntos que marca el punto de inflexión entre crecimiento y decrecimiento. En Europa se sitúan un poco por debajo pero las previsiones no son malas. “Es de esperar que el crecimiento de EE.U. mejore con respecto a las cifras actuales y al revés en Europa pero siguen siendo cifras que se alejan de una recesión”, explica Cortés.

- Confianza del consumidor vs paro. “Si hubiera una recesión inminente no podría convivir con unas tasas de paro en mínimos como las actuales porque la gente si tiene empleo, consume”, explica Cortés.

- Evolución de los precios del petróleo y gas, que tenderán a la baja. Según recuerdan desde la gestora, en EE.UU ya se ha vuelto al nivel de precio del petróleo de hace un año y ese cambio empieza a notarse en la mejora de la confianza del consumidor. Eso sí, la evolución del gas presenta más dudas, sobre todo en Europa.

- Sigue habiendo beneficios empresariales. Aunque reconocen que sobre todo en EE.UU se está viendo un cierto estrechamiento de márgenes, las cifras de beneficios siguen siendo positiva, incluso tras un año de fuerte recuperación como fue 2021.

Artículo completo aquí 28/09/2022.

También te puede interesar:

¿Sirven los bonos de gobierno como refugio?

¿Han servido los bonos de gobierno como refugio en tiempos de guerra? Hernán Cortés, gestor de Olea Neutral y socio fundador de Olea Gestión, participa en este artículo de Funds People. En él se repasa la evolución que han sufrido los bonos gubernamentales desde el inicio de la guerra y se analiza su función como activo refugio. ¿Han sido una buena opción en la que protegerse?

A lo largo del artículo se recoge la opinión de diferentes expertos. Entre ellos están Miguel Ángel García, director de inversiones de Diaphanum, o Ángel Lara de Santander AM. También interviene Hernán Cortés, que no descarta una subida de los tipos de interés por parte del BCE.

Resulta difícil justificar el mantener más de siete años una medida tan extraordinaria y poco ortodoxa como los tipos negativos, más aún cuando la demanda de crédito ha resultado tan inelástica a precio al no haber crecido el crédito más que un 3% o 4% anual. Más aún, con una inflación por encima del objetivo del BCE en los tres próximos años.

Además, Cortés también incide en que el mercado ya descuenta una subida durante el último cuatrimestre de 0,50%, un 0% para el tipo de depósito desde el -0,50% actual.

>> Si quieres, puedes consultar el artículo completo en este enlace de Funds People: ¿Han servido los bonos de gobierno como refugio en tiempos de guerra?

También te puede interesar: