Diversificación y largo plazo

Rafa Peña, gestor de Olea Neutral, acompañó a Rubén Gil en Intereconomía. Analizaron las opciones para el inversor conservador, siendo las claves la diversificación y largo plazo. Posteriormente hicieron un repaso del mercado y del fondo Olea Neutral.

Para escuchar la intervención completa (5:56 min) haz clic en la imagen. Audio extraído del programa La puntilla de Intereconomía del 18 de agosto de 2022 presentado por Rubén Gil.

Resumen de la intervención

Buscando oportunidades en este escenario de incertidumbre, el primer consejo/paso es tener claro dónde se puede estar y sobre todo dónde no se puede estar como es el caso de los activos que no retribuyen el riesgo asumido. Rafa Peña comenta que la mejor estrategia para el inversor conservador es la diversificación y el largo plazo.

En Olea Neutral el resultado de julio fue positivo, un +3,40%. En lo que llevamos de año la rentabilidad continúa en negativo de una forma contenida -3%, sobre todo si se compara con las caídas de las bolsas y el mal comportamiento en la parte de renta fija como consecuencia del complicado entorno en el que nos encontramos.

En la cartera del fondo la renta fija aporta rentabilidad positiva en el año, un +0.3%, y el motivo es que no tenemos deuda pública de países desarrollados y mantenemos exposición a empresas y renta fija emergente. La cartera de renta variable del fondo aporta sólo un -0,6%, y en cambio la mayor aportación negativa se debe al coste que supone las coberturas de divisas, principalmente por los activos en dólares.

Nos encontramos en una coyuntura económica muy afectada por la inflación y aunque creemos que quizás lo peor en este sentido ya ha pasado, este hecho no significa que la situación sea positiva para los inversores, especialmente para aquellos más conservadores. Todavía estamos muy por encima del objetivo de inflación del 2%, y a pesar de tener un crecimiento económico debilitado tenemos datos de empleo potentes. Se trata desde el punto de vista macro de una situación bastante perversa para los Bancos Centrales. Además no debemos olvidar los factores exógenos que nos rodean, la guerra en Ucrania y el conflicto chino americano, que pueden alterar los escenarios centrales en cualquier momento.

También te puede interesar:

Balance del mes de julio en Olea Neutral

Rafa Peña, gestor de Olea Neutral acompañó a Rubén Gil en Intereconomía. Hicieron un balance del mes de julio.

Para escuchar la intervención completa (8:45 min) haz clic en la imagen. Audio extraído del programa La puntilla de Intereconomía del 11 de agosto de 2022 presentado por Rubén Gil.

Resumen de la intervención

Haciendo un balance del mes de julio el resultado del fondo es positivo, hemos tenido una revalorización del +3,40%, reduciendo las pérdidas anuales hasta el -4,50% en este difícil ejercicio tras las fuertes caídas en todos los índices y bonos en el mes de junio.

Durante este mes el mercado ha tenido un comportamiento positivo en general; El Eurostoxx50 ha subido un 7,3% tras la bajada de casi un 9% del mes de junio, en EE.UU. el S&P500 ha subido un 9,1% tras la caída del 8,4% en junio. En bonos de gobierno hemos visto un importante descenso de las rentabilidades, EE.UU. (0,36%), Alemania (0,50%) y España (0,50%), destacando la evolución de Italia que, aunque reduce rentabilidades (0,25%), lo hace a un menor ritmo tras la caída de Mario Draghi como primer ministro. China se ha quedado un poco fuera de esta subida. Las materias primas tienen descensos del 5% en energía y metales. El gas sigue con su tendencia alcista, y el oro baja un 2,3% . La evolución en la renta fija corporativa también ha sido positiva con reducciones importantes de los diferenciales, pero ha recuperado sólo parcialmente las fuertes caídas de precio del mes anterior.

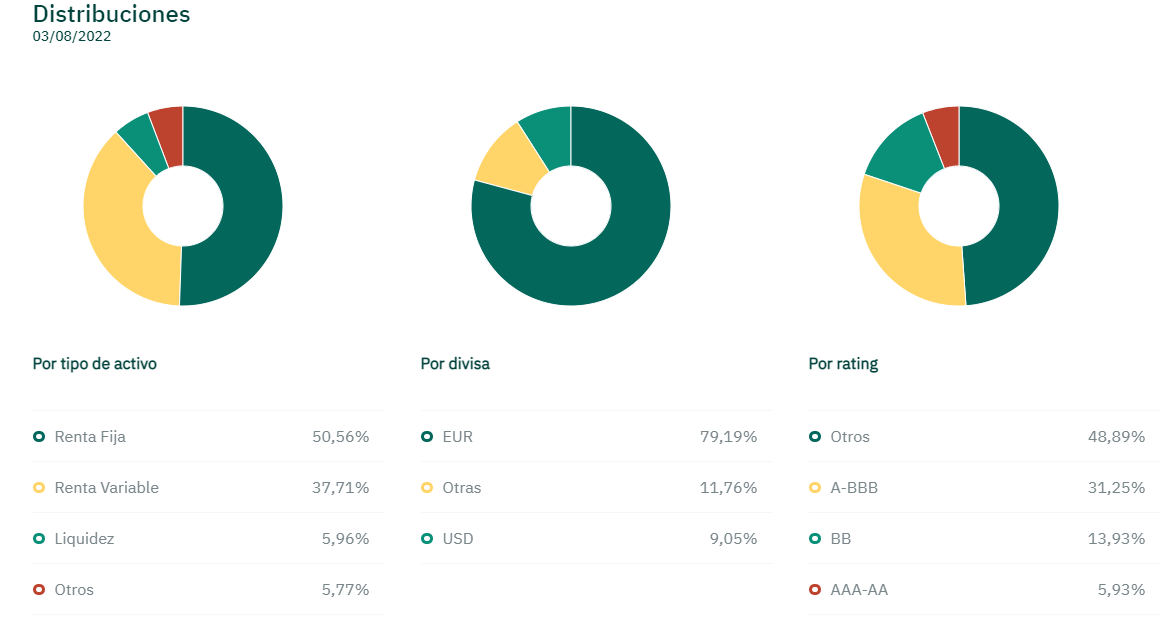

Además se trató de la importancia del horizonte temporal para la gestión de inversiones y Rafa Peña también habló de la composición de la cartera de Olea Neutral, que está resumida en estos gráficos:

Y terminaron la entrevista con una estimación del escenario macroeconómico que viene.

También te puede interesar:

Situación del mercado americano

Nuestro gestor Hernán Cortés acompañó a Susana Criado en Intereconomía. Hablaron de la situación del mercado americano.

Para escuchar la intervención completa (9:00 min) haz clic en la imagen. Audio extraído del programa Capital Intereconomía del 28 de julio de 2022 presentado por Susana Criado en Radio Intereconomía.

Resumen de la intervención

En la entrevista se analiza la situación del mercado americano, poniendo el foco en la posibilidad de entrar en recesión y relativizando la importancia del dato en función de la intensidad de la desaceleración.

A Cortés le llamó la atención la respuesta que dio Powell a si se esperaba una recesión en los próximos meses, contestó que no con bastante rotundidad, y su argumento se basó en el nivel de desempleo actual que está en mínimos históricos. En EE.UU. ha resistido muy bien los mercados laboral e inmobiliario. La reserva federal tiene dos mandatos: el paro y la inflación. y como el paro está en mínimos históricos y la inflación en máximos históricos, se tienen que centrar en la inflación.

Terminan hablando del techo de los tipos de interés tanto en Europa como en Estados Unidos y de las diferentes situaciones de los países europeos.

También te puede interesar:

La situación actual del mercado y cómo gestionarla

Nuestro gestor Rafa Peña acompañó a Rubén Gil en Intereconomía. Hablaron de la situación actual del mercado y cómo gestionarla.

Para escuchar la intervención completa (5:05 min) haz clic en la imagen. Audio extraído del programa La puntilla de Intereconomía del 4 de agosto de 2022 presentado por Rubén Gil en Radio Intereconomía.

Resumen de la intervención

Actualmente el mercado ha sufrido importantes bajadas y bruscas recuperaciones, tanto en renta fija como en renta variable. Conviene destacar especialmente la evolución de los mercados de deuda pública a lo largo de este año. Los bonos a 10 años del Tesoro americano se han movido 200 puntos básicos de rentabilidad en el año, entre el +3,5% y el +1,5% lo que supone en el precio una variación aproximada del 18%, pero solo durante el mes de julio se ha movido del +3,08% al +2,57%. El bono del gobierno alemán en el año se ha movido entre el +1,75% y el -0,18% y en julio entre el +1,33% y el +0,75%. Estos movimientos tan fuertes hacen muy complicada la vida a los gestores y a los inversores patrimonialistas.

La realidad que llevamos viviendo todos estos años de tipos negativos, ha sido muy complicada para los inversores conservadores, y se ha visto en ocasiones edulcorada por retornos positivos de los bonos durante los procesos de bajadas de rentabilidades. Pero los inversores tienen que seguir mirando su expectativa de rentabilidad futura que no es otra que la rentabilidad a la que compran sus activos de renta fija, y el escenario sigue siendo malo, porque no hay activos sin riesgo que retribuyan el ahorro y menos si tenemos en cuenta la inflación. Desde OLEA recomendamos ampliar el horizonte temporal de las inversiones, es decir analizar la necesidad de disposición de ese dinero para poder invertir en plazos más largos.

Terminan hablando de los resultados de Olea en los últimos 18 años de Olea de trayectoria y sobre cómo funciona este fondo.

También te puede interesar:

La prima de riesgo histórica en España y Alemania

Nuestro gestor Hernán Cortés acompañó a Susana Criado en Intereconomía. Hablaron de la prima de riesgo histórica en España y Alemania, comparándola con la actual.

Para escuchar la intervención completa (6:15 min) haz clic en la imagen. Audio extraído del programa Capital Intereconomía del 21 de julio de 2022 presentado por Susana Criado en Radio Intereconomía.

Resumen de la intervención

Hace 10 años se alcanzó el nivel máximo para la prima de riesgo con 612 puntos básicos y 7,26% en el bono español a 10 años. Tras ese momento de máxima tensión la prima de riesgo ha ido disminuyendo. Desde entonces se ha encaminado a la baja hacia niveles mínimos que se han producido entre 2018 y 2022. Estos cuatro años se ha movido entre 60 y 120 puntos básicos, con una media de 85 pb. Ese era un nivel que resultaba muy cómodo para los gobiernos.

Ahora nos encontramos con una situación distinta y el BCE ha dejado de comprar bonos, y no vende los que tiene (que son alrededor de 6 billones de euros), y la cuestión es ¿Cuál es el nivel adecuado?

Para averiguarlo hay que hacer un análisis histórico. A principios de este año la prima era de 67 puntos básicos, en el periodo 2014-2017 los tipos de Alemania no eran negativos. Estos pueden ser los niveles de referencia para los tipos actuales. En ese periodo la prima se ha movido entre 100 y 150 puntos básicos con una media de 130 puntos básicos, que es prácticamente donde estamos ahora, alrededor de 120 pb. Hay grandes diferencias de calidad crediticia entre Alemania y España. Alemania tiene un rating AAA por todas las agencias y España un BBB + por Moody´s o A por S&P.

Además, hablaron de cómo se trasladan estos datos a la cartera de Olea Neutral. Para escuchar la intervención entera haz clic en la imagen de arriba.

También te puede interesar:

Impacto y motivos de la paridad euro-dólar

Nuestro gestor Hernán Cortés acompañó a Susana Criado en su programa Capital Radio en Intereconomía. Hablaron del impacto y los motivos de la paridad euro-dólar entre otras cosas.

Para escuchar la intervención completa (10:08 min) haz clic en la imagen. Audio extraído del programa Capital Intereconomía del 14 de julio de 2022 presentado por Susana Criado en Radio Intereconomía.

Impacto y motivos de la paridad euro-dólar

No es casualidad que el dólar se esté apreciando y el euro debilitando. El diferencial de tipos, es bastante amplio, ahora se encuentra a favor del dólar un 2,5%. Los motivos principales son; la guerra, que está debilitando la confianza en el consumo en Europa, y su dependencia exterior energética, mientras que los americanos tienen un nivel de abastecimiento superior al 100%. Otro motivo es que con vistas a un entorno de recesión, los americanos suelen ser más ágiles que los europeos aportando soluciones. Todos estos factores redundan a favor del dólar. Impacto y motivos de la paridad euro-dólar

Pero también tiene un coste para las empresas. Desde hace un año el dólar se ha apreciado un 18% respecto al euro. En el índice DXY, cesta ponderada, la apreciación del dólar ha sido del 21% lo que pasa factura a la economía. El dato del PIB del primer trimestre en Estados Unidos fue negativo un -0,4% trimestral, un -1,6% anualizado. Gran parte de ese impacto negativo fue porque el sector exterior aportó un resultado muy negativo al PIB. La FED está mirando esto con mucha tranquilidad, porque parece que prefiere priorizar la lucha contra la inflación al crecimiento económico.

Terminaron comentando cómo se gestiona o cómo afecta esto a la cartera de Olea Neutral y de la evolución de la inflación.

También te puede interesar:

El comportamiento de los bonos

Para escuchar la intervención completa (6:27 min) haz clic en la imagen. Audio extraído del programa Capital Intereconomía del 7 de julio de 2022 presentado por Susana Criado en Radio Intereconomía.

Rafa Peña, gestor de Olea Neutral, acompañó de nuevo a Susana Criado en Capital Intereconomía. Estuvieron hablando de los bonos, el cambio de tendencia y la fragmentación del mercado europeo.

Comportamiento de los bonos

Los bonos han tenido un comportamiento que parece más un activo de renta variable de baja capitalización. Tras una subida de rentabilidades muy importante, que se frenó en seco hace prácticamente dos semanas, han hecho un recorrido de vuelta muy relevante. Todavía el movimiento en términos anuales, es muy fuerte, pero si lo comparamos con lo que hemos visto, el bono americano ha llegado al 3,47% en 10 años y está al 2,41%, el bono alemán lo hemos visto en niveles cercanos al 2% y ahora está al 1,20%, y hace nada hablábamos del bono alemán al 0,40%. Estos son activos poco volátiles que conforman carteras conservadoras.

Para hablar de este comportamiento el gestor hace referencia a la frase de Warren Buffett “El mercado es maníaco-depresivo”. Se refiere a que los bancos centrales han tenido un exceso de complacencia con respecto a la inflación entre otras cosas, y ahora cuando todo sale a la luz, no se sabe cuando se va a normalizar la situación. El mercado se ha puesto muy nervioso.

También hablaron de cómo afectan estos cambios al fondo y sobre cómo está construida actualmente la cartera de Olea Neutral.

También te puede interesar:

Tertulia de mercados

Escucha la Tertulia de Mercados de Capital Intereconomía (25:16 min) haz clic en la imagen. Audio extraído de Intereconomía el 4 de julio de 2022 presentado por Susana Criado en Radio Intereconomía.

Esta semana la empezamos con una tertulia de mercados. Rafal Peña, gestor de Olea Neutral y socio fundador de Olea Gestión, ha participado en esta charla en Radio Intereconomía. En ella también han estado Francisco Burgos, Director de Negocio Institucional de Cobas AM, Ignacio Olave Valdivielso, Socio de Azvalor y con Cayetano Cornet, Consejero y socio fundador de Cartesio.

Los cuatro expertos, junto a Susana Criado, han hecho un balance del primer semestre en los mercados financieros. ¿Las bolsas están haciendo suelo?. ¿Cómo se presenta el escenario macro para el segundo tramo del año?

Escenario macro para el segundo tramo del año.

Peña dice que este pasado semestre están conformes con los resultados a pesar del complicado momento que hemos vivido, y explica los mandatos de la gestora, orientados para los clientes de perfil conservador. También hablaron de la reducción de liquidez de los fondos. Otro tema que no podía faltar es la inflación, para más información sobre este tema (link). Concluyeron hablando de la importancia de la gestión activa, y explicando cómo funciona la misma.

También te puede interesar:

Evolución de la inflación en el euro y el dólar

Para escuchar la intervención completa (11:43 min) haz clic en la imagen. Audio extraído del programa CAPITAL Intereconomía del 30 de junio de 2022 presentado por Susana Criado en Radio Intereconomía.

Resumen de la entrevista

Hernán Cortés acompañó de nuevo a Susana Criado en Capital Intereconomía. Estuvieron hablando entre otras cosas de la inflación, tanto en Europa como en Estados Unidos.

Datos Europeos de la inflación

El mercado ha recogido bien el último dato de inflación en Alemania, publicó un IPC del 7,6%, frente al 7,9% anterior, es la primera vez en bastante tiempo que vemos este dato a la baja. En la medida que se contenga la subida de precios y se sigan publicando cifras a la baja, las expectativas de subidas de tipos del banco central europeo se mantendrán contenidas.

Evolución de la inflación

Como comentó nuestro gestor en la pasada entrevista en Capital Intereconomía, la inflación media de Europa en los últimos 10 años ha sido del 1,6%, es decir por debajo del 2% esperado. Estos datos son menos alarmantes desde una perspectiva de largo plazo.

Concepto a explicar

Crudo: El crudo Brent es el petróleo de referencia en el mercado europeo y una de las tres principales referencias para los inversores en petróleo.

Nuestro gestor aportó mucha más información en la entrevista, para conocerla haz clic en el enlace de arriba.

También te puede interesar:

Evolución de la inflación y sus perspectivas

Para escuchar la intervención completa (10:53 min) haz clic en la imagen. Audio extraído del programa CAPITAL Intereconomía del 23 de junio de 2022 presentado por Rubén Gil en Radio Intereconomía.

Resumen de la entrevista

Rubén Gil entrevistó a nuestro gestor Hernán Cortes en Capital Intereconomía. Hicieron un análisis de la evolución de la inflación media de los últimos 10 años en el euro y el dólar y sus perspectivas.

Debilidad del euro frente al dólar

El gestor explica cómo el euro a estos niveles (1,05) no le beneficia ni a la Reserva Federal, porque deteriora su capacidad de crecimiento económico, ni al Banco Central Europeo porque estamos “importando” inflación, sobre todo en el componente de energía, petróleo y gas nos sale más caro ya que se paga en dólares. La apuesta más adecuada actualmente es no estar muy largo de dólares.

Evolución de la inflación

La inflación media europea, (utilizando como fuente el índice del IPC) contando con el repunte del 8.1% de este año, es del 1,64% de media anual durante los últimos 10 años. Una cifra muy por debajo del objetivo anual del BCE de 2%. Si este cálculo lo hacemos teniendo en cuenta la inflación subyacente, (suprimiendo combustible, gas y alimentos frescos) el dato pasa de ser 1,64% a ser 1.25%. En USA en cambio para ambas inflaciones son de un 2.4%, un poco por encima del objetivo.

Es fundamental que haya un acuerdo entre Rusia y Ucrania para que los precios energéticos vuelvan a normalizarse.

Además el presentador le pregunta sobre la opinión de la gestora sobre la probabilidad de una posible recesión. Para escucharlo haz clic en la imagen.

También te puede interesar: