Sin beneficios no hay paraíso... para los índices bursátiles

El Ibex alcanzó recientemente un nivel similar al de enero de 2010, tras más de 14 años. Esto contrasta con otros índices occidentales, que han mostrado apreciaciones significativas en el mismo período.

Accede al artículo completo en Cinco Días aquí.

Lo hablado en el artículo

- Comparando beneficios, desde 2010 el Stoxx 600 ha crecido un 6% anual, el S&P 500 un 9%, y el Nasdaq 100 un 15%, mientras que el Ibex no ha registrado crecimiento en beneficios. Esto se debe principalmente a la crisis inmobiliaria, que afectó a los bancos, y a la pandemia de 2020-21, que impactó especialmente en el sector turístico.

- En estos años los índices europeos crecieron a un promedio del 5% anual, a excepción del DAX alemán que creció un 9%, contribuyendo a que el Stoxx 600 alcanzará un crecimiento del 6%.

- El menor crecimiento del Ibex se debe en parte al peso del sector bancario, afectado por la crisis inmobiliaria en España, y al tamaño de sus empresas, que tienen menos alcance global en comparación con otros índices europeos.

- Los índices estadounidenses han aprovechado una menor dependencia del sector financiero y la gran escala de sus empresas, especialmente tecnológicas, para crecer; además, el entorno económico de EE.UU. ha sido más favorable, impulsando el crecimiento del S&P 500 y el Nasdaq 100.

- En conclusión, las valoraciones de los mercados están determinadas por el crecimiento de los beneficios de las empresas que los componen, lo que explica la diferencia en las valoraciones de los distintos índices.

Conceptos financieros utilizados

Cotización

Es el precio al que se compra o vende un activo financiero en un momento dado.

Ibex 35

Es el índice bursátil de referencia en España, que agrupa a las 35 empresas más líquidas de la Bolsa española.

Índice (benchmark)

Es una forma de medir el rendimiento de un grupo de activos en el mercado. Piensa en él como una cesta que agrupa varios activos y cuyo valor refleja cómo se comportan en conjunto.

Nasdaq 100

Es un índice que incluye las 100 mayores empresas no financieras que cotizan en el mercado de valores especializado en tecnología, destacándose por su enfoque en innovación y crecimiento.

Price to Earnings Ratio (PER)

En español, relación precio-beneficio, sirve para evaluar si una acción es cara o barata en relación con los beneficios de la empresa.

Standard and Poor’s 500 (S&P 500)

Este índice mide el rendimiento de las 500 empresas más grandes de Estados Unidos.

Stoxx 600

Índice de la bolsa europea que incluye 600 empresas de 17 países y de distintas capitalizaciones y sectores.

También te puede interesar:

Olea Neutral logra un rendimiento de un 8,7% hasta septiembre

El fondo Olea Neutral (clase C), con una estrategia dirigida a perfiles equilibrados*, ha cerrado el tercer trimestre de 2024 con un rendimiento acumulado de un 8,7% en lo que va de año y de un 12,5% en los últimos doce meses.

Destacamos también que el fondo ha cumplido su 20 aniversario y, desde su lanzamiento en enero de 2004, acumula un rendimiento del 256% lo que supone un 6,31% TAE*.

Accede al artículo completo en Forbes aquí.

- Solo en el tercer trimestre el fondo Olea Neutral (clase C) ha logrado un 3,52%. El buen comportamiento viene de un retorno excelente de la bolsa estadounidense, sobre todo por la parte de las small and medium caps* que quedaron rezagadas a principios de año.

- En la parte de renta fija*, hemos vivido importantes bajadas de rentabilidad en bonos de gobierno de largo plazo cuya prima no compensa el riesgo de duración*. En el mercado de deuda corporativa* sí hemos visto buenos comportamientos, especialmente en las emisiones de baja calidad crediticia.

- La cartera de Olea Neutral está preparada para el escenario actual: bajadas de tipos, escaso valor en la renta fija (principalmente en la europea), incertidumbre geopolítica y estímulos en la economía china.

- Frente a la situación geopolítica, en la cartera del fondo se ha reducido el peso de la renta variable hasta el 25% mediante coberturas* que protejan el resultado del fondo frente a las incertidumbres de los próximos meses.

- Olea Neutral ha entrado en la bolsa china que presenta unas condiciones favorables para el crecimiento, aunque con prudencia y sin olvidar que continúan lidiando con una crisis.

*Conceptos financieros utilizados

Inversor equilibrado

Es aquel que no quiere asumir demasiado riesgo pero tampoco quiere renunciar del todo a la rentabilidad. Busca unos resultados que aporten cierto valor pero evitando grandes pérdidas.

Tasa anual equivalente (TAE)

Es el coste o el rendimiento real de un producto expresado de forma anual. Cuando hablamos de un fondo de inversión, es la rentabilidad neta media anual que otorga.

Small and medium caps

Empresas con una capitalización bursátil pequeña o mediana, generalmente más volátiles y con mayor potencial de crecimiento, pero también con mayor riesgo que las grandes empresas.

Renta variable

La rentabilidad ofrecida por estos activos depende de los resultados de la compañía y de la evolución del mercado. Es menos predecible y por lo tanto más arriesgada. El activo más común de la renta variable son las acciones de empresas.

Renta fija

Engloba aquellos activos que aportan unos intereses preestablecidos en el plazo acordado. Es predecible por lo que es menos arriesgada. Incluye, por ejemplo, bonos de gobiernos y renta fija privada.

Prima de riesgo

Es el sobrecoste que un activo paga en comparación con otro considerado más seguro.

Déficit

Situación en la que los gastos superan a los ingresos en un periodo determinado, ya sea en las finanzas de un gobierno, empresa o individuo.

Deuda corporativa

Son las emisiones de activos de renta fija que realizan empresas privadas.

Cobertura financiera

Estrategia utilizada para reducir o eliminar el riesgo de pérdidas en una inversión, generalmente mediante la utilización de activos que compensen posibles movimientos adversos en los precios.

También te puede interesar:

Las viviendas son para vivir y no para especular

El sector inmobiliario tiene sus propias particularidades cuando se trata de invertir. Nuestro CEO y gestor, Rafa Peña, nos las describe en Cinco Días.

Accede al artículo completo en Cinco Días aquí.

Resumen del artículo de Rafa Peña

La famosa frase “Las viviendas son para vivir y no para especular” pronunciada por el presidente chino, Xi Jinping, en 2017 resume un dilema clave que enfrentan los españoles al decidir cómo y dónde invertir. La vivienda supone el principal en el patrimonio de las familias españolas, a pesar de que se ha reducido desde 2008, como demuestra la Encuesta Financiera de las Familias 2022: Métodos, Resultados y Cambios desde 2020 (EFF 2023)*, porque es considerada una inversión segura y rentable a largo plazo.

Cualquier inversor particular debe atender a ciertos criterios al afrontar cualquier inversión, y la inmobiliaria no es una excepción:

- Riesgo: desde los años 80, hemos visto tres ciclos* en el mercado de vivienda, dos de ellos de bajada (1992-1996 y 2008-2013). El segundo es excepcionalmente grave, los precios no volvieron a sus máximos hasta 2019, aunque pasó lo mismo con otros activos como las acciones bancarias.

- Rentabilidad: los inmuebles se rentabilizan tanto por revalorización como por alquiler del mismo, pero este segundo implica asumir ciertos riesgos -conservación e impago entre otros- y costes como una posible reforma que merman la rentabilidad.

- Liquidez*: es muy inestable, depende de muchos factores como el ciclo económico, la ubicación del inmueble, etcétera. Además la compraventa de inmuebles implica altos costes transaccionales.

De este análisis concluimos que la inversión inmobiliaria es compleja. Diversificar el riesgo es muy difícil y por lo tanto la selección del inmueble en el que se invierte es clave. Las SOCIMI*, sociedades de inversión inmobiliaria, son una opción que ayudan con esa diversificación*, pero lamentablemente no han sido muy exitosas en rentabilidad y tienen una liquidez limitada. Para invertir en inmuebles debemos aceptar que la liquidez está limitada y hay que tener un plan alternativo para el caso en que necesitemos disponer de la cantidad invertida hasta que podamos venderlos. En definitiva, afronta la inversión inmobiliaria como cualquier otra pero con especial atención a la rentabilidad y la liquidez.

*Los conceptos financieros utilizados

Encuesta Financiera de las Familias (EFF)

Es un estudio realizado por el Banco de España que tiene como objetivo recoger información detallada sobre la situación financiera de los hogares españoles. En la encuesta se pregunta sobre temas muy variados como ingresos, activos, deudas o ahorro.

Ciclo

Es el conjunto de fases que atraviesa una economía, sector o activo concretos con el paso del tiempo, alternando periodos de subida o crecimiento con periodos de bajada o recesión.

Liquidez

Es la capacidad de convertir un activo en efectivo. Cuanto mayor sea esta, más líquido será el activo. Esta característica es importantísima pues indica la facilidad para retirar una inversión en caso de necesitar el dinero.

Diversificación

Diversificar consiste en repartir la inversión en activos de distinta naturaleza para intentar minimizar el impacto negativo de las posibles pérdidas que pueda generar un activo. Los fondos de inversión (mobiliarios e inmobiliarios) permiten a los clientes diversificar en muchos activos a pesar de invertir cantidades pequeñas.

SOCIMI

Son las siglas de Sociedad Anónima Cotizada de Inversión en el Mercado Inmobiliario. Son empresas que se dedican a la inversión inmobiliaria y con las que se puede invertir a través de la compra de sus acciones en Bolsa.

También te puede interesar:

El oro brilla con más fuerza

El oro, el activo refugio por excelencia, está viviendo un fuerte incremento de la demanda que se espera continúe, lo que le ha permitido alcanzar un nuevo máximo histórico en su precio.

Puedes leer el artículo completo en El País

Resumen del artículo:

El oro parece crecer sin límite. Su precio ha alcanzado un nuevo máximo histórico ahora que los lingotes se venden a 2.521$/onza (2.276€). La razón de esta nueva subida, según los expertos, es la gran demanda de los bancos centrales y la búsqueda de protección de los inversores frente a la creciente incertidumbre geopolítica. El oro funciona como activo refugio*, históricamente ha demostrado su fortaleza en los malos momentos económicos y además es un activo muy líquido.

La situación actual tiene un aspecto diferencial. Mientras que tradicionalmente la inversión en metales preciosos ha sido utilizada para desmarcarse de las tendencias negativas de otros activos, en esta ocasión la revalorización del oro coincide con revalorizaciones en las bolsas y buenos comportamientos en la renta fija*. Aunque quizá la clave esté en esta última, en la renta fija. Se esperan próximas bajadas de tipos de interés por lo que los bonos, atractivos por ser bastante seguros, aportarán menores rendimientos. Es posible que muchos inversores estén virando hacia el oro como fuente segura de rentabilidad.

En Olea llevamos años confiando en el oro como fuente de estabilidad. En palabras de nuestro gestor, Hernán Cortés: “parece razonable pensar que en los próximos años continuará la demanda por parte de bancos centrales e inversores financieros, dando al menos un fuerte soporte a las cotizaciones* actuales y, si no desciende el uso en joyería, un impulso moderado de los precios”. Para nuestro gestor, el brillo del oro está lejos de apagarse.

*Conceptos financieros utilizados

Activo refugio

Los activos refugio son aquellos que tienden a mantener o aumentar su valor durante los periodos de incertidumbre, crisis o inestabilidad económica. Los inversores recurren a estos activos para protegerse, para refugiarse, en momentos complicados.

Renta fija

Engloba aquellos activos que aportan unos intereses preestablecidos en el plazo acordado. Es predecible por lo que es menos arriesgada. Incluye, por ejemplo, bonos de gobiernos y renta fija privada.

Cotización

Es el precio al que se compra o vende un activo financiero en un momento dado.

También te puede interesar:

Fondos todoterreno para una cartera a prueba de sobresaltos

Una inversión “todoterreno” que funcione en cualquier momento económico es clave para nuestra tranquilidad, sobre todo durante las vacaciones cuando lo único que queremos es desconectar.

Puedes leer el artículo completo aquí.

Resumen del artículo

Durante los meses de verano lo que necesitamos es poder desconectar del barullo del resto del año y si además esos meses coinciden con momentos complicados del mercado, tener una inversión que permita esa desconexión es esencial. Para ello, un buen método es contratar algún fondo de inversión “todoterreno” que se adapte a cualquier contexto. La clave de estos productos son la flexibilidad en la gestión* y tener un rango de volatilidad* y objetivo de rentabilidad bien definidos.

Un referente en este tipo de inversión, con resultados sólidos, es Olea Gestión. Su fondo Olea Neutral FI persigue un 5% TAE* a medio-largo plazo, con un nivel de volatilidad anual entre el 5%-9%. Aunque los últimos años han sido complicados para el mercado, la historia completa del fondo (20 años) refleja un 5,5% TAE. En lo que va de año el fondo marca un 6,2% de rentabilidad y la expectativa de los gestores para los próximos meses es “bastante positiva”.

La cartera de Olea Neutral FI, como fondo multiactivo* que es, engloba tanto renta fija* (un 58% en este momento), como renta variable* (actualmente por encima del 30%). En la primera, el fondo opta por los bonos de corta duración que continúan ofreciendo unos retornos muy buenos; sobre todo en Europa donde no es esperable que los bonos de más largo plazo se revaloricen en los próximos trimestres. Por el lado de la renta variable, los gestores apuestan por las empresas de mediana y baja capitalización*, que han quedado algo rezagadas y ven con oportunidad de crecimiento, y por rotar de la tecnología estadounidense a la china que cotiza muy barata.

Conceptos financieros utilizados en el artículo

Gestión flexible

Algunos fondos de inversión tienen una política inversora muy restrictiva que se centra en activos o mercados concretos. Sin embargo, existen otros fondos con una visión más global y sin pesos de cartera predeterminados que mejora su adaptabilidad a los cambios en el contexto económico.

Volatilidad

La volatilidad es la variabilidad de la rentabilidad de una acción respecto a su media en un periodo de tiempo determinado. Cuando esa volatilidad se compara con la volatilidad del mercado se le denomina beta (β)

Tasa anual equivalente (TAE)

Es el coste o el rendimiento real de un producto expresado de forma anual. Cuando hablamos de un fondo de inversión, es la rentabilidad neta media anual que otorga.

Fondo multiactivo

Son aquellos fondos que, como Olea Neutral FI, invierten en multitud de activos y mercados sin porcentajes predeterminados, a diferencia de los fondos mixtos que sí fijan esos porcentajes. Eso sí, los gestores podrán establecer ciertos límites de exposición para la buena gestión del riesgo.

Renta fija

Engloba aquellos activos que aportan unos intereses preestablecidos en el plazo acordado. Es predecible por lo que es menos arriesgada. Incluye, por ejemplo, bonos de gobiernos y renta fija privada.

Renta variable

La rentabilidad ofrecida por estos activos depende de los resultados del emisor y de la evolución del mercado. Es menos predecible y por lo tanto más arriesgada. El activo más común de la renta variable son las acciones de empresas.

Empresas de mediana y baja capitalización (medium&small caps)

Las de baja capitalización (small caps) tienen una capitalización de entre 300MM$ y 2.000MM$. Son más jóvenes y, aunque tienen más posibilidad de crecimiento, se asume más riesgo por sus limitados recursos. Las medianas (medium caps) llegan hasta los 10.000MM$ de capitalización. Suelen estar en una fase de crecimiento sostenido, aunque quizá algo más suave que las small caps, más estable.

También te puede interesar:

Oro: el brillo que no cesa

El activo refugio por excelencia continúa en máximos y es razonable pensar que la demanda de bancos centrales e inversores financieros siga al alza en los próximos años.

Si eres suscriptor de Cinco Días puedes acceder al artículo completo aquí.

La tribuna de Hernán Cortés:

El brillo que no cesa porque desde el año 600 a.C. se utiliza el oro como moneda en la Antigua Grecia. Y ya han pasado 2.600 años. ¿Cuál ha sido el secreto de su éxito? Son varias razones, pero principalmente dos:

- Escasez, su producción es muy limitada. En las últimas décadas, y a pesar de las mejores tecnológicas de la industria minera, su producción solo crece un 1% anual. Actualmente, se extraen 3.000 toneladas al año, siendo los principales productores Australia y Rusia con un 10% de cuota de mercado y EE.UU. con un 7%.

- Durabilidad, el oro se mantiene inalterable con el tiempo.

La evolución del precio de la onza de oro (31 gramos) ha sido bastante irregular en los últimos 100 años. Desde 1920 a 1970 la onza pasó de 20 dólares a 35, representando una apreciación media anual de poco más de un 1%. Sin embargo, con la fuerte subida de la inflación en los años 70 por los históricos incrementos de precios del petróleo el oro se convirtió en el refugio frente ella, superando el precio de la onza los 600 dólares en 1980. Desde 1982 a 2002 se mantuvo su precio bastante estable y dentro del rango de 300 a 450$/onza, pero con la caída de los tipos de interés en EEUU por la recesión de 2001 comenzó un nuevo repunte que se vio espoleado por la crisis financiera de 2008 y la consiguiente expansión cuantitativa, llevando el precio del oro a niveles de 1.700 $/onza en 2012. Y ya a partir de esa fecha comenzaron numerosos bancos centrales a incrementar el peso del oro en sus reservas, soportando en buena parte la subida de los últimos años que ha llevado a la onza a alcanzar el nivel de 2.400$ en 2024. En los últimos 15 años (2009-2024), el oro ha pasado de 850 $ a 2.400 $, lo que representa un incremento del 180% y una tasa anual equivalente del 7,15%, lo que no está nada mal para ser un activo refugio (su precio mejora cuando los activos de riesgo caen) y de baja volatilidad. La bolsa europea, representada por el índice Stoxx 600 que engloba todos los países europeos no solo los de la zona euro, subió en ese mismo período un 6% anual, si bien al sumarle los dividendos el retorno medio anual alcanzó el 10%.

Pero esto es agua pasada y a todos lo que nos interesa es saber que puede pasar en el futuro con el precio del oro. Asumiendo que el principal motor de subida de los últimos 12 años han sido los bancos centrales, vamos a analizar si este movimiento pudiese continuar en los próximos años.

De acuerdo con los datos publicados por el World Gold Council para el 1T 2024, los bancos centrales de las mayores economías americanas (EEUU, Canadá y Brasil) y europeas (Alemania, Reino Unido, Francia, Italia y España) tienen una media del 51% de sus reservas en oro, que varía sustancialmente entre países, ya que EEUU y Alemania tienen algo más del 70% y Brasil y Canadá casi 0%. Entiendo que estos países, salvo alguna excepción, tienen un nivel de reservas en oro más que aceptables.

Según la misma fuente, los diez países que actualmente tienen más nivel de reservas (excluido EEUU) y que además son los que tienen mayores superávits por balanza por cuenta corriente (balanza comercial + servicios/intereses) o por inversión extranjera directa a largo plazo, solo tienen un 7% de sus reservas en oro. Recuerdo que hace unos diez años solo tenían un 4%, por lo que éstos claramente concentran las compras de la última década. Estos países están encabezados por China, Japón, Suiza, India y Taiwan, y la dispersión de ese porcentaje entre los diez países es muy reducida. Asumiendo que un 10% es un porcentaje más que razonable para mantener en oro dentro de las reservas de un país, estos países tendrían todavía que comprar un 3% de sus reservas totales, lo que representa un 126% de la producción mundial anual de oro. Cada 1% que incrementen representa un 42% de la producción anual. Llevar a cabo esta operación en un período corto de tiempo es inviable ya que dispararía el precio a niveles astronómicos. Me atrevería a pensar que lo podrían llevar a cabo durante los próximos diez años, realizando adquisiciones que no representen más de un 10 – 15% de dicha producción mundial. No nos podemos olvidar que los bancos centrales no están solos comprando oro en el mercado. El uso industrial del oro ha caído hasta solo representar un 10% del mercado, mientras que la joyería se estima que puede representar un 70% de la producción, por lo que a los bancos centrales les quedaría el 20% restante, pero que tendrían que repartirlo con la demanda de inversores financieros, que casualmente ha descendido desde 2022 por la subida de tipos por parte de los bancos centrales, pero que ese apetito inversor podría incrementarse en los próximos años a medida que vayan bajando los tipos de interés y por tanto disminuyendo el lucro cesante por estar invertido en oro, que no paga intereses.

Parece razonable pensar que en los próximos años continuará la demanda por parte de bancos centrales e inversores financieros, dando al menos un fuerte soporte a las cotizaciones

actuales y, si no desciende el uso en joyería, un impulso moderado a los precios. Los bancos centrales fijan sus objetivos a largo plazo, por lo que no se van a precipitar comprando y

presionando los precios al alza.

Yo no sé dónde estará el oro dentro de otros 2.600 años, pero si tuviese que apostar lo haría por él frente a cualquier otra divisa o criptomoneda.

Finanzas para inexpertos

El oro como activo financiero

Invertir en oro es una forma de protegerse contra la incertidumbre económica y las fluctuaciones del mercado. Durante épocas de crisis, el valor del oro tiende a subir porque los inversores lo ven como un refugio seguro. Además, el oro es una inversión diversificada, ya que su precio no siempre sigue las mismas tendencias que otros activos financieros, como las acciones o los bonos.

Existen varias formas de invertir en oro. La más tradicional es comprar oro físico en forma de lingotes o monedas. Otra opción es invertir en fondos cotizados en bolsa (ETFs) que replican el precio del oro. También se puede invertir en acciones de empresas mineras de oro. Cada método tiene sus ventajas y desventajas en términos de liquidez, almacenamiento y costos.

En resumen, el oro es una inversión atractiva para quienes buscan estabilidad y diversificación en sus carteras financieras, ofreciendo una manera efectiva de proteger el valor a largo plazo.

También te puede interesar:

Cerramos el 1er semestre con una rentabilidad del 4,38%

Desde su lanzamiento en enero 2004 el fondo ha superado su objetivo de +5% anual, y también a los índices de renta fija y monetario europeos.

Leer en la página de Dirigentes:

Pulsa sobre la imagen para acceder al artículo en la página de Dirigentes.

Artículo completo:

Olea Neutral FI, el fondo de inversión que gestiona la firma independiente Olea Gestión SGIIC y cumplió 20 años en enero de 2024, ha alcanzado una rentabilidad a cierre del primer semestre de 2024 del +4,38%. Un retorno muy cercano a los objetivos de una estrategia dirigida al inversor equilibrado y moderado, y a la parte equilibrada de la inversión, que aplica Olea Gestión SGIIC desde el lanzamiento del fondo en enero de 2004. Una estrategia que busca la preservación de capital, y la obtención de una rentabilidad anualizada del 5% en periodos de 3-5 años, con una volatilidad anual entre el 5% y el 9%.

A cierre del primer semestre, la rentabilidad acumulada de Olea Neutral FI alcanza +197,32%. Ello supone un retorno anualizado desde inicio en enero de 2004, de +5,46%.

Inversión sencilla, transparente y de alta convicción

Los gestores de Olea Neutral FI, Hernán Cortés y Rafael Peña, afirman que obtener un rendimiento anualizado positivo del +5,46% en 20 años, a pesar de las circunstancias de todo tipo que han vivido la economía y los mercados en este tiempo, sólo se logra si se ofrece al inversor “una inversión sencilla, transparente y de alta convicción”, con plena independencia en la toma de decisiones.

La “inversión sencilla” tiene que ver con tres factores, según los gestores del fondo. En primer lugar, “hacer muy fácil el proceso de suscripción del fondo para cualquier tipo de inversor”, “para que todo el mundo pueda acceder desde cualquier dispositivo, simplemente con conectarse a internet”.

Facilidades pensadas para el acceso al fondo de todo tipo de inversores, tanto institucional como retail, sin restricciones ni por un volumen de activos mínimo, ni por un nivel de cultura financiera determinado. Un amplio espectro de inversores, cuyo perfil de riesgo es equilibrado o moderado, que aspiran a una estabilidad en rendimientos positivos, consistentes y previsibles, preservando su capital. Inversores que requieren una inversión “sencilla”, con parámetros prefijados en un mandato, de la que puede esperar estabilidad en retornos positivos a lo largo del tiempo, y cuya filosofía no va a cambiar.

En segundo lugar, porque la estrategia del fondo está sujeta a un mandato “claro y transparente” en su enfoque. Un mandato diseñado precisamente para lograr esta estabilidad de rendimientos positivos, protegiendo al inversor de cualquier turbulencia en la economía o los mercados.

Y en tercer lugar, por la alta convicción de la estrategia. Los gestores tienen su patrimonio personal invertido en el fondo desde el mismo lanzamiento. Esta alta convicción y confianza en los resultados, se basa no sólo en la consecución de resultados positivos anualizados, sino también en que después de años negativos, se han logrado retornos muy superiores a la media, y ello teniendo en cuenta que el fondo no invierte más del 60% en renta variable.

Esta combinación de sencillez, transparencia y convicción elevada da como resultado independencia en la toma de decisiones y previsibilidad en la estrategia. “Los gestores hacemos siempre lo mismo, no cambiamos la filosofía de inversión cuando el entorno cambia. Simplemente, aplicamos un mandato de inversión propio, diseñado y testado a lo largo del tiempo, para lograr un objetivo muy claro para el fondo: rentabilidad positiva del 5% en periodos de 3-5 años, y una volatilidad entre el 5% y el 9%”, comentan Hernán Cortés y Rafael Peña. “Todo el mundo sabe qué es lo que vamos a hacer en cada momento, que es exactamente lo que se recoge en nuestro mandato”, concluyen.

Histórico de rentabilidades alineado con mandato de inversión

Los resultados de Olea Neutral FI a lo largo de sus 20 años de trayectoria, reflejan el alto grado de cumplimiento de los objetivos del mandato de inversión, y el valor añadido de la sencillez, la transparencia, la alta convicción y la independencia.

El histórico de rentabilidades refleja que a los años con comportamiento negativo (2008, 2011, 2018, 2020 y 2022) le siguieron años con rentabilidades extraordinarias, y ello, teniendo en cuenta que el fondo no invierte más del 60% de la cartera en renta variable.

Y por otra parte, la comparativa desde inicio de la estrategia con los índices de diferentes activos, y con el objetivo del mandato de inversión (+5% anualizado), también refleja el éxito en alcanzar retornos por encima del objetivo de forma consistente y prolongada en el tiempo, con una menor volatilidad respecto a la de otros activos.

En este período de 20 años, destaca que el fondo sólo se ha visto superado de forma clara por el índice de renta variable global, muy ligeramente por la renta variable europea, y supera a la renta fija y monetario europeos.

Posicionamiento de Olea Neutral FI en primer semestre 2024

A cierre del primer semestre, la exposición del fondo en renta fija era de 58,55%, en renta variable 35,20% y en liquidez 6,25%.

Durante el primer semestre de 2024, el mercado ha seguido atento a la evolución de la inflación, pendiente del ritmo de bajadas de tipos por parte de los bancos centrales. Las expectativas iniciales se han enfriado, y el mercado no espera bajadas superiores a 0,25%-0,50% este año, tanto en Europa como en Estados Unidos.

La inflación en Europa en junio se sitúa en niveles de 2,5% el IPC general, y 2,9% el subyacente, mientras que en Estados Unidos estas cifras se sitúan en 3,3% y 3,4% respectivamente.

En este contexto, Europa tiene más posibilidades de bajar tipos un 0,50% hasta niveles de 3,25% en 2024, debido a su previsión de crecimiento del 0,8% y el objetivo de inflación del BCE del 2%. En Estados Unidos no está tan claro, teniendo en cuenta que su expectativa de crecimiento este año es el 2,3% y el objetivo de inflación el 3,3%, aunque su nivel actual de tipos es más elevado (5,25%).

En un escenario de caídas en la renta fija del -1,5% por la subida de TIRs del 0,60% en los bonos a medio y largo plazo, los gestores de Olea Neutral FI mantienen duraciones muy bajas en la parte de renta fija de la cartera, porque las rentabilidades a largo plazo son razonables.

Respecto a las bolsas, los mercados europeos se vieron afectados en junio por la inestabilidad política (elecciones en Francia y en Europa), haciendo caer la bolsa francesa -6,4% en el mes, y provocando una ampliación de diferenciales de los bonos soberanos franceses, italianos y españoles. Los sectores más afectados han sido bancos y automóvil en Europa, por la volatilidad en el mercado de bonos y por las posibles sanciones a los coches eléctricos en China que podrían provocar reducción de importaciones de automóviles europeos por parte de China.

En este escenario, la exposición a tecnología americana del fondo compensó las pérdidas de bancos y autos, mientras que la ausencia de riesgo a largo plazo en bonos de países periféricos europeos siguió aportando rendimientos positivos a la parte de renta fija en la cartera. La rentabilidad del fondo en junio fue de +0,28%.

Finanzas para inexpertos

La adaptabilidad de un fondo multiactivo

Como sabrás, no todos los fondos de inversión son iguales ni se dedican al mismo tipo de inversión. Los hay enfocados un tipo de activos muy concreto, como podría ser un fondo de renta variable europea, o por el contrario con mayor flexibilidad y libertad de enfoque. El caso más extremo de esos fondos flexibles son los multiactivo globales que invierten en mercados de todo el mundo y en diversos tipos de activos sin pesos en la cartera predeterminados, a diferencia de los fondos mixtos que, aunque son bastante flexibles, si marcan unos porcentajes que se deberán cumplir al invertir.

Olea Neutral FI es un buen ejemplo de fondo multiactivo global. Nuestro mandato, no garantizado, es conseguir un 5% TAE a medio-largo plazo con una volatilidad contenida entre el 5% y el 9%. Para lograrlo analizamos el mercado y la situación económica y política para poder tomar decisiones de largo plazo sin ceñirnos a unos mercado o activos concretos, nos adaptamos a cada momento. Aunque eso sí, los gestores tienen unos límites de exposición a cada activo para asegurar una buena gestión del riesgo y evitar sorpresas en los momentos más delicados.

También te puede interesar:

¿Hasta dónde llegarán los tipos de interés?

El cogestor de Olea Neutral, Hernán Cortés, ha escrito una nueva tribuna para Cinco Días. El experto recomienda apostar por la inversión en bonos con vencimientos a 2 o 3 años.

La tribuna en la web de Cinco Días:

Si eres suscriptor de Cinco Días, pulsa sobre la imagen para acceder a la tribuna.

La tribuna de Hernán Cortés:

Después de la reciente bajada de los tipos de intervención por parte del Banco Central Europeo (BCE), parece razonable hacer una reflexión sobre el nivel final de estos tipos una vez terminado el proceso de normalización de los tipos de interés, ya que lo normal y ortodoxo es que los tipos sean positivos, siendo históricamente excepcional que los tipos fueran negativos. Una vez determinado ese posible nivel futuro de tipos de interés a corto plazo, analizaremos cuál podría ser el nivel razonable y consecuente para los bonos a largo plazo.

Asumiendo el Tipo del Depósito del BCE como referencia, ya que es el que marca el nivel del mercado interbancario (Euribor), antes en el 4% y ahora en el 3,75%, tendríamos que calcular cuál es la rentabilidad real de ese tipo de interés. Si damos por buenas las últimas proyecciones del BCE sobre la inflación (2,3% en 2024 y 2,0% en 2025), y se la restamos al tipo actual de Depósito vemos que la rentabilidad real sería 1,45% en 2024 y 1,75% para 2025. Estos son niveles claramente restrictivos para una economía que previsiblemente crecerá al 0,6% en 2024 y al 1,5% en 2025, de acuerdo también con las últimas proyecciones del BCE. Una vez estabilizada la inflación y superados los riesgos de repunte (probablemente en 2026), una política monetaria neutral (ni restrictiva como la actual ni expansiva como la pasada de tipos cero o negativos) debería mantener los tipos a niveles cercanos al IPC. Nuestra apuesta sería por niveles entre el 1,5% y el 2,00%, por lo que todavía quedaría un largo recorrido a la baja para el BCE. Sin embargo, los futuros del Euribor 3 meses, que es la proyección que hace el mercado, los mantiene a niveles del 2,5% hasta 2027. El tiempo dirá quién tenía razón.

Dando por buena nuestra proyección de tipos normalizados bajo una política monetaria neutral (rango 1,5 – 2,0%), analizaremos qué pendiente o prima a largo plazo debería pagar el bono de gobierno de referencia en el Euro, el alemán con vencimiento a 10 años. Revisamos cuál ha sido esa prima en los 25 años de existencia del euro, y vemos que la mayor parte del tiempo ha estado entre 100 pb y 200 pb, lo que nos daría un nivel para el bono alemán a 10 años de entre el 2,5% y el 3% cogiendo la prima más conservadora. Parece razonable también, que después de haber visto repuntar la inflación con tanta fuerza en 2021 y 2022 (cuando se la daba por desaparecida unos años antes), se les exija a los bonos a largo plazo unas rentabilidades que puedan cubrir parcialmente ese riesgo. Sin embargo, en mercado este bono cotiza a niveles de rentabilidad del 2,5%, limitando absolutamente las posibilidades de caída de las rentabilidades a largo plazo de los bonos en euros, tanto de gobiernos como de empresas, ya que todos cotizan, en función de su rating, con un margen por encima del bono alemán al mismo plazo. Consecuentemente, vemos más atractiva la inversión en bonos en euros con vencimientos menores a 2 o 3 años que aquellos con vencimientos a más largo plazo, especialmente aquellos a 10 o más años.

¿Por qué merece la pena hablar tanto de tipos de interés? Porque cuando se inicia un ciclo de bajadas de tipos se genera un círculo virtuoso para la economía y, consecuentemente, para los activos financieros. Al bajar los tipos la consecuencia obvia es que el endeudado, sean gobiernos, empresas o familias, pasan a pagar menos por sus deudas. Ello les libera capacidad económica para gastar más o invertir más, lo que genera más empleo y más crecimiento económico, situación que conlleva mayores beneficios para las empresas y mayor recaudación para los gobiernos, pudiendo así repartir más dividendos las empresas y reducir deuda los gobiernos, aunque éstos últimos suelen optar por gastar más, lo que a corto plazo puede generar más crecimiento pero a largo plazo no es nada virtuoso, ya que lo razonable es reducir déficit y deuda para tener más capacidad de maniobra cuando llegue una recesión. Además, al bajar los tipos se dinamiza la demanda de nuevo crédito, para consumo o para inversión, generando más crecimiento y más empleo, y por tanto más beneficios y más recaudación. Otro factor positivo es que con tipos más bajos la mora bancaria y las quiebras disminuyen sensiblemente, por lo que la disposición al crédito de la banca mejora, dinamizando la actividad económica. Por último, con rentabilidades a largo plazo más bajas, suben de precio los bonos y las acciones, ya que los beneficios futuros de las compañías descontados a tipos más bajos nos dan una valoración superior para las empresas.

Los frecuentes cambios en las expectativas de tipos de interés (empezamos el año esperando seis bajadas en 2024 y ahora solo se esperan dos) y sus consecuencias sobre el precio de los activos financieros, nos obliga a los gestores de fondos activos a ajustar las carteras permanentemente, ya que las rentabilidades atractivas a medio plazo dependen en buena parte de esta agilidad para adaptarse a las nuevas circunstancias.

Finanzas para inexpertos

Los círculos vicioso y virtuoso de la economía

Los tipos de interés son un aspecto fundamental de una economía pues influyen de forma directa o indirecta en temas tan importantes como el empleo, la actividad económica y el poder adquisitivo de los agentes económicos.

El círculo vicioso

Cuando el banco central de una economía sube los tipos de interés lo que hace es elevar el precio del dinero. Endeudarse es ahora más caro, lo que desincentiva la inversión y el consumo, paralizando la actividad económica. Las empresas reducen sus ventas pudiendo necesitar reducir su plantilla y, si esto ocurre y aumenta el paro, se reduce el poder adquisitivo de la población lo que de nuevo desincentiva la inversión y el consumo con las consecuencias ya mencionadas.

El círculo virtuoso

Si, por el contrario, el banco central de esa economía reduce los tipos lo que consigue es abaratar el acceso a la financiación. Así, un agente económico se verá más animado a invertir y consumir lo que impulsará la actividad afectando positivamente al empleo. A más empleo, más poder adquisitivo y, a más poder adquisitivo, más consumo e inversión. Así es como se genera el círculo virtuoso de la economía al reducir los tipos de interés.

También te puede interesar:

Los riesgos de la banca en la sombra para el pequeño inversor

La financiación de empresas al margen del sector bancario se ha disparado y presenta algunas dudas.

La tribuna en la web de Cinco Días:

Si eres suscriptor de Cinco Días, pulsa sobre la imagen para acceder a la tribuna.

La tribuna de Rafael Peña:

Tras la Gran Crisis Financiera de 2008 (GCF) y más de una década de una política monetaria expansiva sin precedentes históricos, nos enfrentamos a los retos que ha producido la utilización de herramientas no convencionales por parte de los Bancos Centrales, Gobiernos e Instituciones multilaterales.

La política de tipos de intervención al 0% utilizada por la Reserva Federal, BCE, Banco de Inglaterra, y la mayoría de las instituciones monetarias de los países desarrollados, ha afectado de manera directa a los inversores en general, y a los perfiles más conservadores en particular.

El incremento de los requerimientos de capital a los bancos en prácticamente todos los países desarrollados, ha reducido el retorno sobre el capital para sus accionistas. De hecho, hasta que se iniciaron las subidas de tipos de interés tras la crisis de la pandemia COVID para controlar la inflación, las acciones bancarias han estado muy penalizadas y han tenido que esperar a la reconstrucción de los márgenes de intermediación para que se recupere el interés de los inversores tras más de una década perdida.

La inyección de capital por parte de los gobiernos en las entidades bancarias que se realizó a partir del año 2008, ha provocado que, tanto la opinión pública occidental como la clase política, vigilen muy de cerca el denominado obstáculo moral, moral hazard en inglés, que supone la colectivización de las pérdidas de las entidades financieras cuando son intervenidas. Con la doble actuación, al obligar a las entidades a dotarse de un mayor capital y hacer corresponsables de las pérdidas a los tenedores de deuda subordinada bancaria, se ha forzado a los inversores a asumir niveles de riesgo sustancialmente mayores a los que se tomaban al utilizar este tipo de activos antes de la GCF.

Otra de las consecuencias, dentro del panorama bancario, que se ha consolidado en la última década, ha sido la de la menor propensión de los bancos tradicionales a prestar a empresas y, de forma muy especial, a las que son considerados como los peores riesgos. En cambio, la financiación que otorgan los diferentes tipos de fondos de capital riesgo ha tenido un desarrollo muy relevante. Es destacable el caso del mercado inmobiliario promotor español, donde los fondos se han convertido en los financiadores de las empresas promotoras sustituyendo a las entidades bancarias, y ahora, en algunos casos, comparten márgenes y riesgos. Recordar que este doble rol, financiadores y socios, fue asumido por algunos bancos y cajas de ahorro con anterioridad, lo que se demostró a la postre ser un error estratégico.

El shadow banking o banca en la sombra, quedaba definido por el Fondo Monetario Internacional en 2014 como la actividad crediticia fuera del sistema bancario tradicional, estimando que alcanzaba el 25% del conjunto de la actividad. Desde entonces, esta modalidad ha mantenido su pujanza, y en los últimos meses, tanto analistas financieros como reguladores, han mostrado su preocupación al respecto. En febrero de 2024, la FED reportaba que en el ejercicio 2023 este tipo de actividad se había incrementado casi en un 13% frente un crecimiento del 3% del total de la actividad crediticia. Los reguladores han empezado a mostrar su preocupación por la falta de información de la que disponen y especialmente de forma comparativa con la que tienen cuando los bancos realizan su actividad de la forma tradicional. Según publicaba FT(Financial Times), el porcentaje de este tipo de operaciones ha superado dentro del balance de los bancos americanos al peso de los préstamos para la compra de automóviles y se encuentra ligeramente por debajo de la financiación vinculada al uso de las tarjetas de crédito. En 2010 el total de la actividad alcanzaba 50 billones de dólares y en la actualidad JPMorgan en solitario dobla ese volumen.

¿Puede la nueva forma de financiación afectar a la inversión del ahorro de las familias y empresas? Aunque se trata de los inversores más conservadores dentro de la cadena inversora, no sería la primera vez que se les transmite este riesgo de forma indirecta. Así, el conjunto de la sociedad puede ver reducida la solvencia del sistema financiero si fallan los actuales controles. No debemos olvidar que la citada solvencia del sistema tiene un papel angular para la actividad económica, como duramente ya aprendimos en la GCF.

Desde el punto de vista más técnico, debemos analizar si el nivel de riesgo asumido es retribuido de forma adecuada, y si, como ha pasado en situaciones anteriores, el producto que llega a los inversores particulares se ha encarecido sustancialmente. Históricamente la renta fija privada, entendida como la deuda de empresas emitida en mercados organizados, se ha percibido como un producto opaco y con poca liquidez. No parece probable que esta nueva forma de financiación aporte o ayude a mejorar esta situación, más bien todo lo contrario: facilitar el acceso directo, o a través de fondos de inversión, a las familias y empresas a la renta fija privada cotizada, por un lado, mejorará las condiciones de financiación de las propias empresas permitiendo a los tenedores de los activos obtener una rentabilidad adecuada en función del riesgo asumido; pero por otro lado, se debe poner en valor que contamos con una metodología de análisis y con la participación de empresas muy especializadas, que previsiblemente redundará en menores costes transaccionales y de intermediación.

Tras esta reflexión, nuestra conclusión es parecida a la que debimos realizar antes de la GCF: en el momento actual existe un volumen importante de financiación apalancada en los mercados, situación que debemos vigilar atentamente los gestores de fondos para entender a los riesgos a los que nos enfrentamos.

Finanzas para inexpertos

¿Qué es el shadow banking?

El shadow banking o banca en la sombra hace referencia al sistema de financiación crediticia que opera fuera del sistema bancario tradicional y que no está sujeto a su regulación. En el Libro Verde del Sistema Bancario en la Sombra (Comisión Europea, 2012) se explica que “existe un ámbito creciente de actividad crediticia paralela, lo que se denomina sistema bancario en la sombra, que no ha sido el principal foco de la regulación y la supervisión prudencial. La banca en la sombra desempeña funciones importantes en el sistema financiero. Por ejemplo, genera fuentes adicionales de financiación y ofrece a los inversores alternativas a los depósitos bancarios. Pero también puede suponer una amenaza potencial para la estabilidad financiera a largo plazo”.

Con la llegada de la crisis financiera la gente necesitaba obtener financiación de formas alternativas a la banca tradicional, este contexto facilitó el auge de la banca en la sombra que se ha intensificado en Europa en los últimos años. El pasado abril de 2023 el Banco Central Europeo ya avisaba de que este sistema de financiación empezaba a adquirir un tamaño demasiado grande que puede poner en riesgo a la estabilidad financiera. Pero, ¿por qué es peligroso el shadow banking? Como ya hemos comentado, no se encuentra bajo la regulación de la banca tradicional sino bajo unas normas mucho menos estrictas que admiten más riesgos.

También te puede interesar:

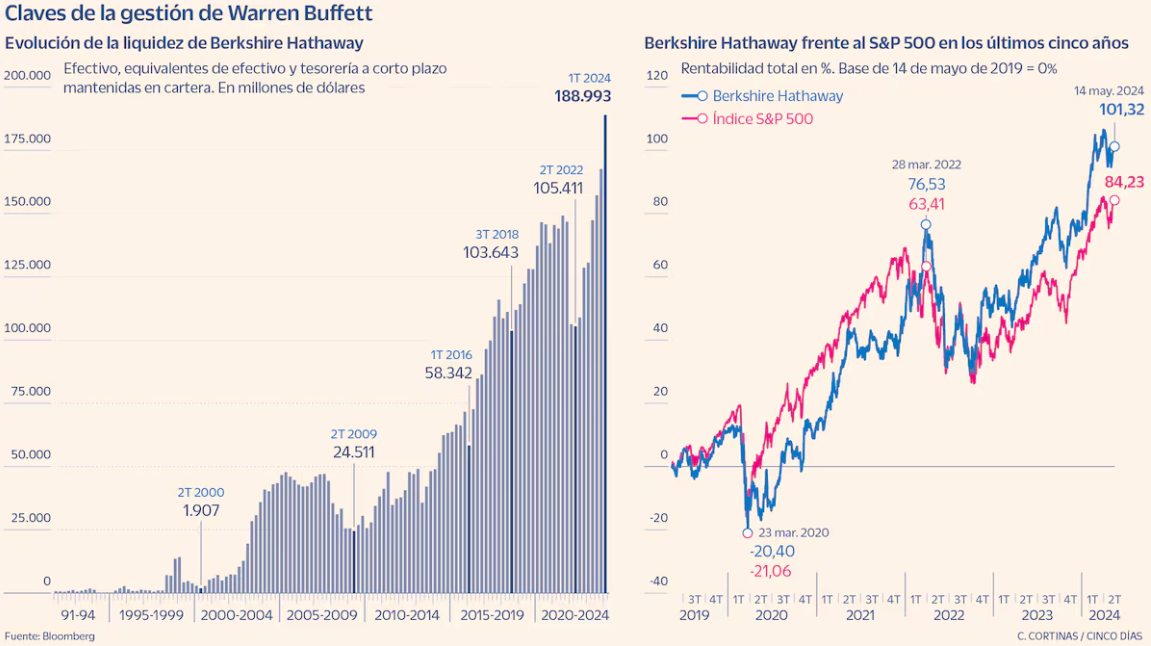

Buffet se queda solo con su apuesta

Berkshire Hathaway alcanzará los 185.000 millones de euros en caja y equivalentes este trimestre. Los expertos aconsejan no dejarse llevar por la incertidumbre.

Lee el artículo completo en la web de Cinco Días

Pulsa sobre la imagen para acceder al artículo completo.

Resumen del artículo

Warren Buffett frente al resto de gestores. El Oráculo de Omaha no tiene prisa por realizar nuevas inversiones y en los últimos años ha elevado la liquidez en la cartera de Berkshire Hathaway, tanto que no descarta que a lo largo de este trimestre alcance los 200 millones de dólares, unos 185.000 millones de euros. “Nos encantaría gastar [el efectivo], pero no lo gastaremos a menos que pensemos que están haciendo algo que tiene muy poco riesgo y puede hacernos ganar mucho dinero”, afirmó en la última junta de accionistas.

Unos recelos que no están teniendo los gestores de fondos, que están evitando dejarse por guiar por la expresión “el dinero es el rey” (cash is king, en inglés). De acuerdo a la última encuesta de gestores realizada por Bank of America, los gestores han reducido al 4% la liquidez de los activos gestionados al 4%, el nivel más bajo desde junio de 2021 y cerca de los mínimos de los últimos 20 años.

Un nivel que aún es inferior entre los gestores de fondos europeos. Según Bank of America, la liquidez supone para ellos solo el 3,2%, mínimos de 2021, y por debajo del 3,4% del mes anterior.

Con la rentabilidad del bono de EE UU a dos años en el 4,8% -llegó a rozar el 5%-, Berkshire Hathaway logra amasar en el trimestre unos ingresos de unos 2.300 millones por un activo sin riesgo.

“Las oportunidades de inversión para un inversor del tamaño de Berkshire Hathaway, que además busca participaciones relevantes, escasean”, añade Hernán Cortés, socio fundador de Olea Gestión, que recuerda también que “cuando los mercados están en un momento favorable, respaldados por la economía, los precios de las acciones tienden a estar muy cercanos a su valor razonable”, de ahí que los inversores busquen aprovechar los momentos de incertidumbre y volatilidad para entrar en las compañías.

La última encuesta realizada por Bank of America apunta a que el optimismo de los gestores está en máximos de 2021, si bien empieza a diluirse. Una euforia que se debe más a la expectativa de una bajada de tipos: el 82% de los inversores cree que la Reserva Federal de EE UU comenzará a rebajar los tipos en la segunda mitad del año, que por el crecimiento del beneficio por acción de las compañías.

La asignación de los gestores a la renta variable es la más alta desde enero de 2022, aunque apuntan que los activos de riesgo son vulnerables a una posible estanflación.

Los gestores europeos consultados por Bank of America destacan, por su parte, la mejora de la expectativa económica para los próximos 12 meses. Así, el 61% cree que la economía europea mejorará, lo que supone el porcentaje más alto desde julio de 2021. Además, ha aumentado hasta el 78% el porcentaje de aquellos que creen que la Bolsa europea seguirá al alza a corto plazo.

Finanzas para inexpertos

La utilidad de la liquidez

En general, en un producto de inversión nunca se tiene el 100% del patrimonio invertido sino que siempre se mantiene un mínimo en forma de liquidez por distintos motivos técnicos como puede ser hacer frente a retiradas de fondos de algún partícipe.

Ahora bien, además de para cubrir los aspectos técnicos, la cantidad de liquidez que se mantiene dependerá de otras cuestiones.

Un gestor puede observar, tras analizar el mercado, una fuerte debilidad a corto plazo y quizá considere oportuno aplazar el momento de invertir para evitar posibles pérdidas de forma que se conserva parte del patrimonio en forma de liquidez hasta que se considere que el mercado vuelve a resultar atractivo. Pero si hablamos del largo plazo las opiniones de los gestores difieren.

Algunos argumentan que en el largo plazo hay que mantener una liquidez mínima pues cualquier euro de más no invertido estaría lastrando la rentabilidad. Según esta corriente de pensamiento, si se hace una buena gestión siempre se va a lograr un mejor resultado que conservando liquidez extra durante un periodo por encima de lo puntual porque los mercados tienden a subir con el tiempo.

Otros gestores defienden que no es bueno dejarse llevar por el optimismo. Siempre se invierte en aquello que creemos que va a crecer y aportarnos rentabilidad pero no podemos olvidarnos de que invertir es un juego de azar y, aunque creamos tener la mano ganadora, hay que mantenerse consciente de que siempre puede salir algo mal. Para los gestores seguidores de esta idea, mantener algo más de liquidez de lo estrictamente necesario te protege y te da margen para aumentar posiciones en alguna parte de la cartera sin obligarte a reducir en otro lado si se considera oportuno.

También te puede interesar: