¿Cómo puedes traspasar tus fondos de inversión?

Si tienes tu capital invertido en un fondo de inversión pero tienes razones que han hecho que quieras finalizar la relación y transferir tu dinero a otro fondo, hoy te explicaremos detalladamente los pasos necesarios para llevar a cabo el traspaso de fondos de inversión. Además, te ofreceremos consejos prácticos para asegurarte de que tu traspaso sea lo más sencillo y beneficioso posible.

Así que si quieres conocer qué debes hacer para traspasar tus fondos de inversión a otra entidad, de manera sencilla y sin complicaciones, no te pierdas este artículo porque te interesa.

Pasos a seguir para traspasar tus fondos de inversión

Podemos decir que el traspaso entre fondos de inversión conlleva dos operaciones fundamentales:

- La retirada del capital del fondo de inversión de origen

- La aportación de esta inversión en el fondo de destino

Transferir un fondo de inversión de una entidad a otra puede parecer un proceso complicado, pero con la información correcta y los pasos adecuados, se puede realizar de manera fluida y eficiente. Tanto si buscas mejores condiciones, una rentabilidad mayor, costes más bajos, o simplemente prefieres el servicio de otra entidad, saber cómo traspasar tu fondo de inversión y las implicaciones que conlleva es esencial para gestionar tus inversiones de manera óptima.

A continuación te contamos cómo se realiza este proceso y te explicamos qué hacer en las distintas fases del traspaso de fondos de inversión:

1. Antes de realizar el traspaso de fondos

Antes de tomar cualquier decisión y como paso previo al traspaso efectivo de tu fondo de inversión, es esencial que realices un análisis de mercado y hagas una comparativa de los fondos de inversión cuyas condiciones te resultan más atractivas.

Un buen punto de partida consiste en comenzar evaluando tu fondo actual y definiendo tus objetivos de inversión. Investiga y selecciona el nuevo fondo de inversión que mejor se ajuste a tus necesidades. Para ello, deberás considerar algunos indicadores clave como su historial de rendimiento, comisiones, riesgos, gestión y estrategias de inversión.

2. En el traspaso de fondos

Una vez hayas seleccionado el nuevo fondo de inversión al que traspasar tu capital, el primer paso que deberás realizar es ponerte en contacto con la entidad de destino y entregar una copia del extracto de posición en el fondo de origen para que el proceso sea lo más ágil posible. Es la propia entidad de destino la que se encargará de transmitir la solicitud de traspaso a la entidad de origen y, una vez que esta última haya comprobado todos los datos transferirá al fondo de destino tanto el capital como la información fiscal.

Ten en cuenta que el tiempo que tarda en completarse un traspaso de fondos puede variar. Generalmente, este proceso puede tardar desde unos pocos días hasta varias semanas, dependiendo de las políticas de las entidades involucradas. Planifica con antelación, mantén una comunicación constante con la nueva entidad y ten paciencia durante este periodo.

3. Después del traspaso de fondos

Después de que se complete el traspaso, revisa detalladamente tu nuevo fondo de inversión para asegurarte de que todos los activos han sido transferidos correctamente. Verifica el saldo y la asignación de activos para garantizar que coincidan con tus expectativas.

A medida que pase el tiempo, realiza un seguimiento de tu nueva inversión. Continúa monitorizando tus resultados y revisando que los intereses de tu cartera coinciden con los objetivos que te planteaste.

¿Hay que pagar impuestos en el traspaso de fondos de inversión?

Si no estás cómodo con tu fondo de inversión actual, puedes cambiarlo sin tributar a Hacienda. Por si no lo sabías, en España los traspasos no tienen efectos fiscales en el IRPF hasta que no se produzca el reembolso definitivo. Eso sí, es necesario cumplir dos condiciones: ser persona física y residente en España.

Es importante que sepas que el impacto fiscal de esta inversión se producirá una vez tenga lugar el reembolso definitivo de los fondos. De esta manera, la tributación se realiza en la base del ahorro, con los siguientes tramos y tipos impositivos para 2024:

- Hasta 6.000 euros: 19%

- De 6.000 a 50.000 euros: 21%

- De 50.000 a 200.000 euros: 23%

- De 200.000 euros a 300.000 euros : 27%

- Más de 300.000 euros: 28%

Te contábamos más sobre la fiscalidad de los fondos de inversión en este artículo.

Traspasa tus fondos a Olea Neutral

Si has decidido cambiar de fondo y te interesa comenzar a invertir en Olea Neutral, te alegrará saber que el proceso de retirada y traspaso de fondos a Olea es muy sencillo. Además, si ya eres cliente de Olea y deseas traspasar tu dinero desde otro fondo, puedes hacerlo desde ‘Mi cuenta’, en la opción Operar > Traspaso. En caso contrario, puedes contactar con nosotros y te explicaremos cómo puedes hacerlo

Nuestro objetivo es que el inversor mantenga su poder adquisitivo (preservación de capital) a 3 años, e intentar obtener una rentabilidad media del 5% TAE en el medio plazo (objetivo no garantizado). Puedes ver los resultados que hemos obtenido hasta ahora en la página del Fondo de inversión. Para más información puedes consultar el DFI, el folleto o los escenarios de rentabilidad.

Si estás pensando en traspasar tu fondo de inversión, ya has visto que es más fácil de lo que imaginabas. Sólo tienes que buscar el fondo de inversión de destino adecuado, valorando aspectos como su rentabilidad histórica, experiencia en la gestión, trayectoria, etc. Traspasar tu capital de un fondo de inversión a otro puede ser una estrategia efectiva para optimizar tu cartera y alcanzar tus objetivos financieros. ¿A qué esperas para comenzar a invertir con Olea Neutral?

---------

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Olea Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Las posibles inversiones descritas en este documento pueden no ser adecuadas para todos los destinatarios, por ello, a la hora de considerarlas, le invitamos a tener en cuenta su propio perfil y características como inversor y a buscar su propio asesoramiento, si lo considerase oportuno. También debe considerar los objetivos, riesgos, cargos y gastos asociados con un servicio o producto de inversión antes de tomar una decisión de inversión.

Ni Olea Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

La inversión en fondos conlleva principalmente los siguientes riesgos: riesgo de tipos de interés, riesgo de crédito, riesgo de mercado, riesgo de contraparte, riesgo de valoración, riesgo de divisa, riesgo de concentración, riesgo de país, riesgo de inflación y riesgo de derivado. Rentabilidades pasadas no garantizan rentabilidades futuras.

Para cualquier información adicional sobre los productos de inversión de Olea Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de OLEA www.oleagestion.com o solicitar una copia de éstos en la siguiente dirección de correo electrónico: oleagestion@oleagestion.com.

Hablemos de renta fija

La decisión de si se debe invertir en un tipo de activo u otro, en el largo o en el corto plazo, en una zona geográfica u otra, etcétera; depende de la situación del mercado en cada momento. Lo que hoy resulta interesante, en un tiempo puede no serlo y viceversa. Ahora mismo, para la toma de estas decisiones, el foco está puesto en la inflación, el crecimiento económico y los tipos de interés.

Contexto actual

En los últimos años, desde la pandemia de la Covid-19 (2020) y sobre todo desde la invasión rusa a Ucrania (2022), la inflación se disparó hasta alcanzar el 9% en Estados Unidos (EE.UU.) y el 11% en la Unión Europea (UE). El encarecimiento del petróleo y del gas repercutió al total de la economía. Todos los sectores necesitan de fuentes de energía para su actividad y el aumento de los costes por este lado se ve reflejado en el precio de venta del bien producido o el servicio prestado. En este contexto, la Reserva Federal de Estados Unidos (Fed) y el Banco Central Europeo (BCE) elevaron los tipos de interés hasta el 5,25% y 4,5% respectivamente para lograr un efecto doble contra la inflación: encarecer la financiación y el endeudamiento desalentando decisiones de inversión, y aumentar la rentabilidad del ahorro por lo que se sustituye consumo presente por ahorro y consumo futuro. Gracias a esta política monetaria restrictiva, los bancos centrales han logrado, desde hace pocos meses, controlar la inflación. Pero todavía no se ha logrado el objetivo del 2%, el dato del cierre del primer trimestre marca un 2,4% en la UE y un 3,5% en EE.UU. quedando más camino por recorrer.

Aunque llegar a la situación actual no ha sido fácil, el camino está siendo mucho más cómodo de lo que muchos analistas pronosticaban. Cuando suben tanto la inflación y los tipos de interés es normal que la economía entre en recesión, pero esta vez no ha sido así gracias al empleo que se encuentra en máximos históricos en los países occidentales de ambos lados del Atlántico. Ha sido el soporte perfecto para mantener el crecimiento económico en positivo, especialmente en EE.UU. donde se espera un incremento del PIB del 1%-1,5% en 2024. Mientras la gente tenga empleo seguirá consumiendo, lo que supone una motivación de la producción y la inversión; es decir, se mantiene la actividad económica. Esto no ocurrió en la crisis financiera de 2008 que destruyó empleo y riqueza de forma masiva.

Qué es la renta fija y por qué invertir en ella

En este contexto, ¿qué activos son más atractivos para invertir? Aunque las bolsas (renta variable) se mantienen en niveles interesantes por la actividad económica, destaca la renta fija. Es un activo muy interesante para inversores largoplacistas que buscan estabilidad en su cartera. Los títulos de esta categoría se emiten con una rentabilidad predeterminada que, si es atractiva y el mercado no da demasiadas sorpresas, permite mantener los bonos en cartera hasta vencimiento y cobrar un cupón anual conocido de antemano. El problema viene cuando las características de la emisión no son atractivas a largo plazo como ha ocurrido en la última década donde teníamos tipos cercanos al 0%. Esta situación obligaba a llevar una estrategia que consiste en comprar y vender bonos según las perspectivas de corto plazo (también conocida como risk on risk off).

Ahora mismo, con una inflación que se acerca, sobre todo en la UE, al 2% y unos tipos de interés de los bonos a largo plazo por encima del 3% en Europa y el 4% en EE.UU, los inversores largoplacistas vuelven a ver con buenos ojos el mantenimiento de los bonos a largo plazo hasta vencimiento. Eso sí, muy pendientes de la evolución de los datos. Aunque todo parece ir por buen camino, siempre pueden aparecer sorpresas. La inflación podría no bajar al ritmo que se espera, el crecimiento del PIB podría cambiar y los bancos centrales pueden alterar el calendario de bajadas de tipos en función de esos datos.

Renta fija: ¿está libre de riesgos?

Un buen momento para la renta fija hace la vida más fácil para los inversores especializados en este activo que ya es suficientemente complejo, y el cuál tiene distintos tipos de riesgo que hay que saber analizar:

- Riesgo de crédito: es la posibilidad de que el emisor no pueda hacer frente al reembolso del principal y el pago de los intereses.

- Riesgo de tipos de interés: los precios de los bonos y su rentabilidad tienen una relación inversa, si uno sube la otra baja. Hay que vigilar los posibles cambios en los tipos de interés para saber cuándo adquirir cada bono y con qué duración.

- Riesgo de divisa: en cualquier inversión a largo plazo con activos de una divisa distinta a la propia hay que considerar las posibles alteraciones del tipo de cambio que pueden jugar a tu favor o en tu contra.

- Riesgo de inflación: como ya hemos comentado, la inflación significa pérdida de poder adquisitivo y esto puede hacer que el retorno de los bonos pierda valor.

Cómo aprovechar las ventajas de la renta fija con Olea Neutral

Como ves, la inversión en renta fija es un tema complejo que requiere de mucha formación y experiencia para hacer un buen análisis macroeconómico y hacer unas perspectivas realistas que no sean ni demasiado optimistas ni pesimistas para evitar sorpresas. Eso sí, si eres un inversor patrimonialista merece la pena que consultes a tu asesor y te acerques a este tipo de activo pues, con el asesoramiento y gestión adecuados, puede darte muchas alegrías. Y lo decimos con conocimiento de causa pues los gestores de Olea Neutral suman más de 60 años de experiencia en el sector financiero trabajando con todo tipo de inversiones, entre ellas por supuesto, la inversión en renta fija.

Rafa Peña, actual gestor y CEO de Olea, fue director de inversiones en BCH durante 6 años y gestor de carteras durante otro año más en Tressis. Por su lado, Hernán Cortés, actual gestor y director de inversiones en Olea, ha sido director de mercado de capitales y ventas en Citibank y director de tesorería en La Caixa estando 11 años en cada entidad.

En 2004 Rafa Peña fundó Olea Neutral y Hernán Cortés se sumó a su gestión en 2009, desde entonces han sido los encargados de gestionar la cartera de nuestro fondo persiguiendo nuestro objetivo de rentabilidad media anual del 5%.

Al ser un fondo multiactivo, Olea contiene todo tipo de activos en su cartera desde renta fija y variable hasta materias primas pasando por emergentes y CoCos. Pero la renta fija es el activo principal que ocupa entre un 40% y un 90% de la cartera, un 52% a cierre de abril. Durante la última década, los gestores han trabajado en un entorno desfavorable para la gestión de renta fija pero cumpliendo con el objetivo del 5% TAE.

La era de tipos al 0% ha llegado a su fin y en Olea empezamos a disfrutar del buen momento para la renta fija. Únete a nosotros y aprovecha la experiencia de nuestros gestores para disfrutar tú también de las ventajas de la renta fija.

-----

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Olea Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Las posibles inversiones descritas en este documento pueden no ser adecuadas para todos los destinatarios, por ello, a la hora de considerarlas, le invitamos a tener en cuenta su propio perfil y características como inversor y a buscar su propio asesoramiento, si lo considerase oportuno. También debe considerar los objetivos, riesgos, cargos y gastos asociados con un servicio o producto de inversión antes de tomar una decisión de inversión.

Ni Olea Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

La inversión en fondos conlleva principalmente los siguientes riesgos: riesgo de tipos de interés, riesgo de crédito, riesgo de mercado, riesgo de contraparte, riesgo de valoración, riesgo de divisa, riesgo de concentración, riesgo de país, riesgo de inflación y riesgo de derivado. Rentabilidades pasadas no garantizan rentabilidades futuras.

Para cualquier información adicional sobre los productos de inversión de Olea Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de OLEA www.oleagestion.com o solicitar una copia de éstos en la siguiente dirección de correo electrónico: oleagestion@oleagestion.com.

¿Qué es un fondo multiactivo?

Si alguna vez has echado un vistazo a los distintos tipos de fondos de inversión que existen, seguro que te habrás encontrado multitud de información sobre los fondos de renta fija, de renta variable, los mixtos o los de los mercados emergentes. Pero, en esta clasificación falta un tipo de fondo que no debemos pasar por alto por las ventajas que ofrece a sus inversores: los fondos multiactivo.

Pero, ¿qué es exactamente un fondo multiactivo y cómo puede beneficiar a los inversores? En este post te contamos qué caracteriza a un fondo multiactivo, cómo funciona y por qué podría ser una opción atractiva para aquellos que buscan una combinación equilibrada de crecimiento y protección del capital.

Fondo multiactivo: qué es

La primera definición que encontramos si buscamos qué es un fondo multiactivo nos dirá que es aquel fondo que invierte una parte de su cartera en activos de renta fija y, otra parte, en activos de renta variable. Pero a diferencia de los fondos mixtos, lo hace sin porcentajes predeterminados por tipo de activo. La categoría multiactivo es una evolución de los mixtos tradicionales, es poco conocida y a menudo se confunden ambas categorías.

Características del fondo multiactivo

Su adaptabilidad a los cambios en el mercado lo convierte en un producto que aporta mucho valor al inversor no profesional, le permite diversificar el riesgo de asignación de activos delegando la gestión de la cartera en manos expertas.

Estos fondos multiactivo son una alternativa a la gestión de carteras. Diversifican el riesgo de la asignación de activos, que supone el 80% del retorno de una cartera, lo que estabiliza los resultados y los convierte en una inversión muy interesante para el cliente no profesional.

Es importante saber cuál es la aproximación a esos dos grupos de activos (de renta fija y de renta variable), porque puede cambiar mucho el estilo del fondo. Veamos cómo lo hace Olea Neutral.

Olea Neutral: un fondo multiactivo

En nuestro caso, la inversión en renta variable se realiza con una estrategia pasiva, es decir, se apoya fundamentalmente en índices. Solo de manera puntual se incorporan a la cartera compañías que individualmente puedan aportar un valor diferencial.

Olea Neutral también invierte en renta fija, en su mayor parte de empresas (deuda corporativa). Aquí hay varias opciones: se puede elegir invertir en compañías con una alta calidad crediticia (Investment Grade) o también se puede optar por otras que aportan un plus de rentabilidad con algo más de riesgo (High Yield). Otra forma de invertir en renta fija es a través de los Bonos de Gobierno, algo que también puede hacer Olea Neutral según el momento.

Existen distintas estrategias dentro de la cartera. Siempre se busca ajustar la gestión a la situación del mercado y combinar la asignación de activos con la gestión value. Además, el fondo puede incorporar a ese “mix” otra serie de activos que complementen y diversifiquen la propia renta fija y variable. Algunos ejemplos son el oro o las divisas.

Fondo global

Pero no basta con saber qué es un fondo multiactivo. Dentro de los fondos multiactivos, podemos encontrar cualidades relevantes que pueden hacer muy distintos a unos de otros.

Podemos encontrar, por ejemplo, fondos con distinto ámbito geográfico de inversión. Los hay europeos, americanos, o, como en el caso de Olea Neutral, fondos que invierten de manera global y sin restricciones geográficas. Esto supone poder invertir en Europa, EE.UU., Asia o países emergentes, por ejemplo.

Gestionando un fondo global, con una filosofía macro tan abierta y flexible, es lógico que los gestores no requieran de un índice o benchmark con el que compararse. En su lugar, han decidido marcarse un objetivo de rentabilidad media del 5% TAE a 5 años con el que poder medirse, siempre manteniendo los niveles de volatilidad en sus parámetros normales. En Olea Neutral se gestionan muy activamente los riesgos de la cartera: de tipo de interés, de crédito, de divisa y de renta variable.

A partir de esa visión, determinarán la asignación de activos, la exposición a divisas, la duración de la cartera y la selección geográfica que hemos comentado antes.

Como se puede ver, Olea Neutral es un fondo global, flexible y que se adapta a las circunstancias macroeconómicas en todo momento con un nivel de riesgo moderado. Ello siempre con el objetivo de preservar capital y de buscar para sus partícipes una rentabilidad anual media del 5%.

-----

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Olea Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Las posibles inversiones descritas en este documento pueden no ser adecuadas para todos los destinatarios, por ello, a la hora de considerarlas, le invitamos a tener en cuenta su propio perfil y características como inversor y a buscar su propio asesoramiento, si lo considerase oportuno. También debe considerar los objetivos, riesgos, cargos y gastos asociados con un servicio o producto de inversión antes de tomar una decisión de inversión.

Ni Olea Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

La inversión en fondos conlleva principalmente los siguientes riesgos: riesgo de tipos de interés, riesgo de crédito, riesgo de mercado, riesgo de contraparte, riesgo de valoración, riesgo de divisa, riesgo de concentración, riesgo de país, riesgo de inflación y riesgo de derivado. Rentabilidades pasadas no garantizan rentabilidades futuras.

Para cualquier información adicional sobre los productos de inversión de Olea Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de OLEA www.oleagestion.com o solicitar una copia de éstos en la siguiente dirección de correo electrónico: oleagestion@oleagestion.com.

Conoce qué es el valor liquidativo de un fondo de inversión

Si ya has invertido anteriormente en fondos de inversión, quizás el concepto "valor liquidativo" te resulte familiar. Pero, tanto si eres un experto en este tipo de productos y quieres ampliar tus conocimientos sobre este tema o es la primera vez que vas a destinar una parte de tus ahorros en un fondo de inversión, quédate porque este artículo te interesa.

Uno de los conceptos fundamentales que todo inversor debe comprender es el valor liquidativo (NAV o ‘Net Asset Value’) de un fondo de inversión. Este valor representa la base para calcular el precio de las participaciones del fondo y, por lo tanto, afecta directamente a las decisiones de compra y venta de los inversores. Hoy te contaremos qué es el valor liquidativo de un fondo de inversión, en qué casos se utiliza este valor y cómo se calcula.

Qué es el valor liquidativo de un fondo de inversión

El valor liquidativo de un fondo de inversión es el valor total del patrimonio del fondo (es decir el activo del fondo menos el pasivo, la comisión de gestión del fondo devengada diariamente y demás gastos de administración devengados diariamente) dividido por el número de participaciones en circulación. En otras palabras, es el precio unitario de una participación del fondo de inversión en un momento concreto. Este valor se calcula por la gestora del fondo, generalmente, al final de cada día hábil y se publica para que los inversores puedan tomar decisiones con pleno conocimiento de su situación.

Desde el rendimiento de los activos subyacentes y los ingresos generados hasta las comisiones, movimientos de capital y factores macroeconómicos, cada elemento juega un papel crucial en la determinación del valor liquidativo. Mantenerse informado sobre estos factores ayuda a los inversores a anticipar cambios y ajustar sus estrategias de inversión en consecuencia.

Por qué es importante conocer el valor liquidativo de un fondo de inversión

Tener conocimiento del valor liquidativo del fondo de inversión en el que tienes invertido tu capital (o donde tienes pensado hacerlo próximamente) es importante por varias razones:

- Transparencia y evaluación de rendimiento: El valor liquidativo proporciona una medida clara y precisa del rendimiento del fondo, permitiendo a los inversores evaluar cómo se está gestionando su inversión y comparar la rentabilidad con otros fondos.

- Decisiones informadas: Conocer el valor liquidativo ayuda a los inversores a tomar decisiones informadas sobre cuándo comprar o vender sus participaciones. Esto es crucial para maximizar los rendimientos y minimizar las pérdidas.

- Seguimiento de inversiones: Este indicador hace posible que los inversores realicen un seguimiento diario de la evolución de su inversión, facilitando el ajuste de estrategias en respuesta a cambios en el mercado.

- Gestión de Riesgos: El valor liquidativo también refleja las fluctuaciones del mercado y el impacto de las decisiones de gestión del fondo, ayudando a los inversores a entender mejor los riesgos asociados y a planificar en consecuencia.

Cómo se calcula el valor liquidativo de un fondo de inversión

Para comprender mejor cómo se calcula el valor liquidativo, vamos a realizar un ejemplo práctico:

Supongamos que un fondo de inversión tiene los siguientes datos al final del día:

- Activos Totales: 15.000.000 €

- Pasivos Totales: 400.000 €

- Número de Participaciones en Circulación: 700.000

El valor liquidativo sería: (15.000.000 € - 400.000 €)/700.000

Por lo tanto, el valor liquidativo de cada participación del fondo sería 20,86 €

Valor liquidativo de Olea Neutral

Si quieres dar vida a tus ahorros, puedes animarte a invertir en Olea Neutral, un fondo multiactivo sin mínimo de inversión donde los propios gestores del fondo tienen invertido el total de su patrimonio financiero, dirigido a obtener rentabilidad a medio y largo plazo. En este sentido, nuestro objetivo es conseguir una rentabilidad media anual del 5% TAE a 5 años, preservando el capital a 3 años.

A fecha de redacción de este artículo, nuestros principales indicadores son los siguientes:

- Patrimonio del fondo: 78.966.155 €

- Nº de participaciones en circulación: 4.352.707

- Partícipes: 1.157

- Rentabilidad de este año: 4,21%*

- Valor liquidativo: 18,14 €

* Rentabilidades pasadas no garantizan rentabilidades futuras.

Olea Neutral es un fondo global que invierte tanto en renta variable como renta fija, y que amplía su cartera de inversión seleccionando materias primas y divisas. Una inversión con un riesgo moderado y altamente diversificado.

Como has visto, el valor liquidativo es una métrica fundamental en el mundo de los fondos de inversión que refleja el valor de una participación en un fondo. Comprender este valor y los factores que lo conforman es esencial para tomar las decisiones correctas sobre tu fondo de inversión.

-----

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Olea Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Las posibles inversiones descritas en este documento pueden no ser adecuadas para todos los destinatarios, por ello, a la hora de considerarlas, le invitamos a tener en cuenta su propio perfil y características como inversor y a buscar su propio asesoramiento, si lo considerase oportuno. También debe considerar los objetivos, riesgos, cargos y gastos asociados con un servicio o producto de inversión antes de tomar una decisión de inversión.

Ni Olea Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

La inversión en fondos conlleva principalmente los siguientes riesgos: riesgo de tipos de interés, riesgo de crédito, riesgo de mercado, riesgo de contraparte, riesgo de valoración, riesgo de divisa, riesgo de concentración, riesgo de país, riesgo de inflación y riesgo de derivado. Rentabilidades pasadas no garantizan rentabilidades futuras.

Para cualquier información adicional sobre los productos de inversión de Olea Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de OLEA www.oleagestion.com o solicitar una copia de éstos en la siguiente dirección de correo electrónico: oleagestion@oleagestion.com.

Estas son las escalas de riesgo en los fondos de inversión

Si últimamente te has fijado en los anuncios de ciertos fondos de inversión, seguro que te habrá llamado la atención el aviso legal que aparece enmarcado en un cajetín donde se puede ver en primer plano un número fraccionado, del estilo 1/7, 2/7, 3/7, etc. ¿Sabes qué quiere decir este indicador y para qué se utiliza? Se trata de una escala de riesgo, que ayuda a los inversores a conocer si un determinado fondo de inversión es acorde a su perfil de inversor.

Hoy te contaremos cómo se miden los niveles de riesgo en los fondos de inversión y por qué es tan importante que esta información aparezca en las acciones publicitarias de todas las entidades comercializadoras de este tipo de productos financieros.

Por qué evaluar el riesgo antes de invertir

El riesgo es una parte inherente de cualquier inversión. Sin embargo, no todos los fondos de inversión tienen el mismo nivel de riesgo. Evaluar el riesgo es crucial porque ayuda a los inversores a:

- Comprender las posibles fluctuaciones en el valor del fondo.

- Alinear sus inversiones con sus objetivos financieros y tolerancia al riesgo.

- Tomar decisiones informadas que minimicen pérdidas potenciales.

Cómo conocer niveles de riesgo de los fondos de inversión

Como te explicamos en este artículo, un fondo de inversión es un vehículo financiero que agrupa el dinero de múltiples inversores para invertir en una cartera diversificada de activos. Los activos pueden ser muy diversos y su elección depende de la estrategia seguida por los gestores del mismo.

Cuando se trata de invertir, comprender los niveles de riesgo asociados es fundamental para tomar decisiones conscientes e informadas. En España, la Comisión Nacional del Mercado de Valores (CNMV) proporciona una clasificación detallada del riesgo para las entidades que comercializan fondos de inversión. Esta clasificación no solo ayuda a los inversores a evaluar el perfil de riesgo de sus inversiones, sino que también promueve la transparencia y la protección del inversor. A continuación te explicamos cómo la CNMV clasifica los niveles de riesgo de los fondos de inversión y por qué es crucial conocer esta información antes de invertir.

La Escala de Riesgo de los fondos de inversión de la CNMV

Como decíamos antes, la CNMV utiliza una escala de riesgo para clasificar los fondos de inversión. Esta escala va del 1 al 7, donde 1 representa el menor riesgo y 7 el mayor riesgo. La clasificación se basa en la volatilidad histórica del fondo, es decir, la variabilidad del rendimiento del fondo a lo largo del tiempo. Ahora vamos a profundizar en cada uno de estos niveles por separado para comprender qué significa cada uno de ellos:

Nivel 1: Muy bajo riesgo

Los fondos clasificados en el nivel 1 tienen un riesgo muy bajo. Estos suelen invertir en activos de renta fija a corto plazo, como letras del tesoro y depósitos bancarios. Aunque el rendimiento de este tipo de depósitos es generalmente bajo, también lo es la posibilidad de pérdida, aunque no están exentos.

Niveles 2 y 3: Bajo riesgo

Los fondos en estos niveles suelen invertir en activos de renta fija a corto y medio plazo, así como en renta variable o bonos de alta calidad crediticia. Son adecuados para inversores que desean una mayor rentabilidad que la ofrecida por los fondos de nivel 1, pero sin asumir grandes riesgos.

Nivel 4: Riesgo moderado

Los fondos de inversión de nivel 4 de riesgo invierten tanto en renta fija y renta variable. Los fondos pueden incluir bonos corporativos, acciones de empresas bien establecidas y otros activos similares. La diversificación ayuda a mitigar el riesgo, pero aún existe la posibilidad de fluctuaciones significativas en el valor del fondo.

Nivel 5 y 6: Alto riesgo

Los fondos en estos niveles están más expuestos a la renta variable y a instrumentos de deuda de menor calidad crediticia. Pueden incluir acciones de mercados emergentes, bonos de alto rendimiento y otros activos con mayor volatilidad.Las fluctuaciones en el valor del fondo pueden ser significativas, y existe un mayor riesgo de pérdidas.

Nivel 7: Muy alto riesgo

Los fondos clasificados en el nivel 7 tienen el mayor nivel de riesgo. Estos fondos pueden invertir en activos altamente volátiles, como acciones de pequeñas empresas, derivados y commodities. Cabe señalar que las posibilidades de pérdida también son altas, y las inversiones pueden experimentar grandes fluctuaciones en corto períodos de tiempo.

Así es la escala de riesgo en Olea Neutral

Nuestro fondo de inversión Olea Neutral es un fondo multiactivo, con un nivel de riesgo 3/7, que incluye en su cartera distintos tipos de activos y estrategias sin porcentajes predeterminados. En Olea nos caracterizamos por diversificar la inversión, controlar y gestionar el riesgo de nuestra cartera y ofrecer una gestión dinámica, adaptando la inversión a la coyuntura económica.

La gestora del fondo, Olea Gestión, tiene en cuenta riesgos de sostenibilidad integrándolos con los riesgos financieros, a partir de la valoración de expertos como Sustainalytics (Morningstar) y RobecoSAM (S&P). Se excluyen inversiones de dudosa ética o moralidad. Además, los gestores del fondo tienen invertido todo su patrimonio financiero en él.

Puedes ver la evolución de la rentabilidad del fondo Olea Neutral aquí.

Al tomar en cuenta todos estos aspectos, los inversores pueden construir una cartera equilibrada que maximice sus oportunidades de rendimiento mientras minimiza los riesgos potenciales. Invertir en fondos de inversión a través de comercializadoras transparentes y con prestigio puede ser una estrategia poderosa para alcanzar tus objetivos financieros, siempre y cuando se haga con una comprensión clara de los riesgos involucrados y una planificación cuidadosa. Y tú, ¿a qué esperas para comenzar a invertir en este tipo de productos?

-----

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Olea Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Las posibles inversiones descritas en este documento pueden no ser adecuadas para todos los destinatarios, por ello, a la hora de considerarlas, le invitamos a tener en cuenta su propio perfil y características como inversor y a buscar su propio asesoramiento, si lo considerase oportuno. También debe considerar los objetivos, riesgos, cargos y gastos asociados con un servicio o producto de inversión antes de tomar una decisión de inversión.

Ni Olea Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

La inversión en fondos conlleva principalmente los siguientes riesgos: riesgo de tipos de interés, riesgo de crédito, riesgo de mercado, riesgo de contraparte, riesgo de valoración, riesgo de divisa, riesgo de concentración, riesgo de país, riesgo de inflación y riesgo de derivado. Rentabilidades pasadas no garantizan rentabilidades futuras.

Para cualquier información adicional sobre los productos de inversión de Olea Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de OLEA www.oleagestion.com o solicitar una copia de éstos en la siguiente dirección de correo electrónico: oleagestion@oleagestion.com.

Depósito vs Fondo de Inversión

Ante el cambio de la política de tipos cero, llevada a cabo durante años por los bancos centrales, y el inicio de la subida de tipos, muchos inversores se preguntan por la alternativa de los depósitos frente a otros activos, como una opción rentable en el corto plazo y dejando de lado la importancia del horizonte temporal de las inversiones, propio del espíritu de un fondo de inversión. En esta ocasión profundizaremos en qué es un depósito y las diferencias frente a un fondo de inversión.

Depósito o fondo de inversión: ¿cuáles son sus diferencias?

Qué es un depósito bancario

Un depósito bancario es un préstamo que un ahorrador/inversor realiza a un banco durante un tiempo determinado, a cambio de la devolución del importe prestado más una rentabilidad previamente pactada. Sin duda, resulta una inversión muy segura, en la que apenas existe riesgo, siempre y cuando no se inviertan más de 100.000€ por inversor y entidad, ya que este es el importe garantizado por el Fondo de Garantía de Depósitos. Si el importe fuera superior, se incurriría en riesgo de contrapartida, es decir, un riesgo de pérdida de valor por quiebra de la entidad bancaria en una cuantía equivalente al exceso de nominal depositado sobre el garantizado.

Qué es un fondo de inversión

Frente al depósito tradicional, un fondo de inversión es una institución de inversión colectiva que agrupa el capital de muchos otros inversores o partícipes. Al ser un producto colectivo, se optimizan los costes y se accede a inversiones que, de manera individual, no se podría. Permite diversificar las inversiones a través de distintos activos, en incluso otros fondos, siendo el producto más distribuido en España entre los ahorradores/inversores.

Fondo de inversión vs depósito a plazo fijo

Según el Informe de Ahorro financiero de las familias españolas que publica Inverco con datos del Banco de España, el ratio de fondos de inversión sobre depósitos de las familias españolas cerró en 2023 en niveles récord de los últimos nueve años: un 28%, superando al de 2022, que era del 24.8%.

En cuanto al riesgo de pérdida de valor frente a un depósito tradicional, dependiendo de la evolución de las inversiones seleccionadas por los gestores del fondo, pueden existir pérdidas, pero también ganancias. De ahí la importancia de seleccionar un fondo de inversión de calidad, con la suficiente consistencia y trayectoria a lo largo del tiempo, que permita inferir el mayor potencial de retornos positivos que negativos, en el medio y largo plazo. A propósito: plazos en los que las inversiones son susceptibles de ser juzgadas, y no en el corto plazo. Ahora bien, en cuanto al riesgo de contrapartida, el fondo de inversión está fuera del balance del banco o gestora, en su caso, por lo que en caso de quiebra de la entidad depositaria o de la gestora (ambos supervisados por la Comisión Nacional del Mercado de Valores), la inversión no corre peligro.

En un fondo de inversión, todos los partícipes pagan lo mismo y obtienen, según el momento de la inversión, la misma rentabilidad. Además, en España existe la opción de cambiar de un fondo a otro, el traspaso, posponiendo la tributación, en caso de plusvalías, hasta el momento del reembolso parcial o total. Siendo el producto más ventajoso desde el punto de vista financiero-fiscal.

Por tanto, la elección entre un depósito y un fondo de inversión, entendiendo por fondo, como un fondo de buena calidad radica fundamentalmente en el plazo: mientras que los depósitos son inversiones cortoplacistas, los fondos de inversión utilizados como alternativa deben ser considerados como alternativas de medio y largo plazo. Por tanto, es de vital importancia que el inversor evalúe sus necesidades de liquidez futuras. En caso de que éstas no sean exigentes, o tenga la posibilidad de discernir qué parte de su liquidez disponible no es imprescindible disponer de ella en el medio y largo plazo, la elección debería ser clara: decantarse por fondos de inversión. Pero reiteramos: fondos de inversión de calidad, en los que el equipo gestor haya demostrado su consistencia y solvencia a lo largo del tiempo, ya que es la forma óptima de acceder a inversiones cuyo potencial es analizado por los gestores y en las que la probabilidad de retornos positivos es significativamente mayor que de retornos negativos, lo que hace compensar con creces la rentabilidad limitada de un depósito.

Es cierto que la elección entre ambos vehículos de ahorro, depósitos o fondos depende también del tipo de interés de los depósitos que, por cierto, en la actualidad, resulta nominalmente muy competitivo. Sin embargo, este nivel actual, ya superior en 2.6% al de hace unos meses, no es más que un nuevo suelo, también superior, de referencia para los gestores de fondos, que seleccionan inversiones en base a estos tipos de interés, sobre los que, a su vez, exigen diferenciales razonables en función de la viabilidad de las inversiones estudiadas.

Conoce Olea Neutral FI y da vida a tus ahorros

Olea Neutral FI es un claro ejemplo: un fondo de inversión con el que, de forma recurrente, no solo se ha preservado el capital del inversor, sino que se han realizado diferenciales razonables respecto a los tipos de interés de referencia de los depósitos, que han permitido recompensar a los inversores por su paciencia y confianza frente a la alternativa del depósito.

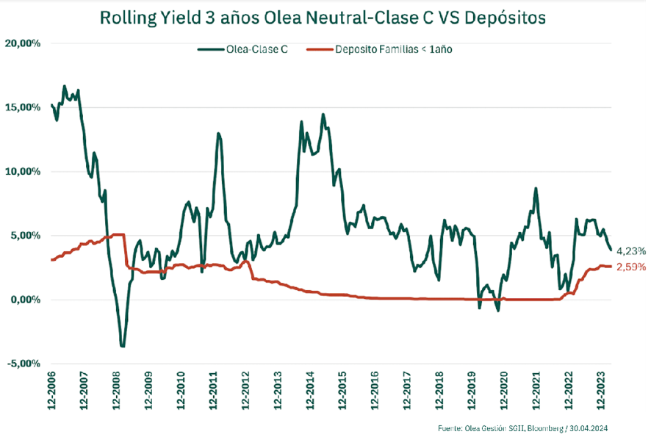

Estas cifras se pueden ver en la comparativa realizada en Olea Gestión, sobre qué rentabilidad hubiera obtenido un inversor, a lo largo de los 20 años de existencia del fondo Olea Neutral, siempre que hubiera invertido y mantenido durante 3 años, horizonte temporal del fondo, comparado con la rentabilidad de los depósitos a corto plazo, durante el mismo tiempo, y el resultado es el siguiente:

La ilusión del atractivo de los tipos de interés, del corto plazo, y la ausencia de riesgo en los depósitos lleva al inversor a incurrir en un coste de oportunidad frente a los fondos de inversión. Por eso, la elección de fondos de inversión de calidad, con resultados consistentes y riesgo controlado en el tiempo, es, hoy en día, más importante que nunca.

En definitiva, a la hora de decidir la inversión en un depósito o un fondo de inversión, como siempre, es recomendable acudir a un asesor financiero que analice las ventajas e inconvenientes financiero-fiscales de decidir entre un activo y otro.

-----

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Olea Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Las posibles inversiones descritas en este documento pueden no ser adecuadas para todos los destinatarios, por ello, a la hora de considerarlas, le invitamos a tener en cuenta su propio perfil y características como inversor y a buscar su propio asesoramiento, si lo considerase oportuno. También debe considerar los objetivos, riesgos, cargos y gastos asociados con un servicio o producto de inversión antes de tomar una decisión de inversión.

Ni Olea Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

La inversión en fondos conlleva principalmente los siguientes riesgos: riesgo de tipos de interés, riesgo de crédito, riesgo de mercado, riesgo de contraparte, riesgo de valoración, riesgo de divisa, riesgo de concentración, riesgo de país, riesgo de inflación y riesgo de derivado. Rentabilidades pasadas no garantizan rentabilidades futuras.

Para cualquier información adicional sobre los productos de inversión de Olea Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de OLEA www.oleagestion.com o solicitar una copia de éstos en la siguiente dirección de correo electrónico: oleagestion@oleagestion.com.

La fiscalidad de los fondos de inversión

Comprender cómo tributan los fondos de inversión es esencial para maximizar tus rendimientos netos y evitar sorpresas desagradables cuando llegue el momento de declarar tus impuestos. En este post, vamos a comprender los aspectos clave de la fiscalidad de los fondos de inversión, incluyendo cómo se tributa por las ganancias y cómo planificar tu estrategia de inversión teniendo en cuenta el impacto fiscal.

Acompáñanos para descubrir todo lo que necesitas saber sobre la fiscalidad de los fondos de inversión en el Impuesto sobre la Renta de las Personas Físicas (IRPF) y así tomar las mejores decisiones financieras.

Así es la tributación de los fondos de inversión

Los fondos de inversión son, junto con los planes de pensiones, el activo más eficiente desde el punto de vista fiscal.

En este sentido, los rendimientos de los fondos de inversión se generan cuando se venden las participaciones en el fondo por la diferencia entre los valores de venta (reembolso) y de compra (adquisición). Así que las ganancias obtenidas al vender participaciones de un fondo de inversión se consideran ganancias patrimoniales y tributan en el IRPF (Impuesto sobre la Renta de las Personas Físicas). La tributación se realiza en la base del ahorro, con los siguientes tramos y tipos impositivos para 2024:

- Hasta 6.000 euros: 19%

- De 6.000 a 50.000 euros: 21%

- De 50.000 a 200.000 euros: 23%

- De 200.000 euros a 300.000 euros : 27%

- Más de 300.000 euros: 28%

Ventajas en la fiscalidad de los fondos de inversión

- Una de las mayores ventajas fiscales de los fondos de inversión en España es la posibilidad de traspasar la inversión entre fondos sin tributar por las plusvalías generadas en el traspaso. Esto permite al inversor ajustar y diversificar su cartera sin preocuparse por el impacto fiscal inmediato. Las ganancias sólo tributan cuando se reembolsan las participaciones y no se reinvierten en otro fondo.

- Compensar pérdidas de fondos de inversión desde el punto de vista fiscal puede ser una estrategia útil para optimizar la carga fiscal. Las pérdidas de fondos de inversión pueden compensarse con las ganancias obtenidas en el mismo año fiscal. Por ejemplo, si tienes una ganancia de 10.000 euros y una pérdida de 3.000 euros, puedes compensar ambas y solo tributar por 7.000 euros.

En España, puedes compensar hasta un 25% de las pérdidas con otros tipos de ingresos del capital mobiliario. Si después de compensar las pérdidas todavía quedan saldos negativos, estos pueden arrastrarse y compensarse con ganancias en los cuatro años siguientes.

Tributación en Olea Neutral

Si ya tienes un fondo en otra entidad y quieres traspasar la inversión a Olea, lo puedes hacer en cualquier momento sin impacto fiscal alguno. Tampoco pagarás impuestos al invertir desde tu cuenta corriente.

Solamente cuando procedas al reembolso o retirada de tu inversión, la ganancia o pérdida patrimonial obtenida (es decir, la diferencia entre el valor de adquisición y el de reembolso), tributará al 19% (21% a partir de los 6.000 euros de ganancia, 23% a partir de 50.000 euros de ganancia, 27% a partir de los 200.000 euros de ganancia y un 28% en caso de que tus ganancias superen los 300.000 euros).

Ejemplo: si inviertes 10.000 € y, a la hora de vender, el valor de tus participaciones es de 12.000 €, tributarás por el 19% de la plusvalía (esos 2.000 € de diferencia), es decir, 380 €, por lo que el beneficio neto sería de 1.620 €.

En caso de que en el momento de la retirada o reembolso, la diferencia entre el valor de adquisición y el de reembolso fuera negativa (minusvalía), no habrá retención fiscal, e incluso lo podrías declarar como pérdida patrimonial y compensar en un futuro si hubiera plusvalías.

En Olea te proporcionaremos la información fiscal cada año para incluir en tu declaración.

Otras recomendaciones

Si tienes dudas sobre cómo incluir tus ganancias a partir de fondos de inversión en tu declaración de la renta, no dejes de seguir estos pasos:

- Consulta profesional: Siempre es recomendable consultar con un asesor fiscal para asegurarse de estar cumpliendo con la normativa vigente y aprovechar al máximo las oportunidades de planificación fiscal.

- Revisar cambios legislativos: Mantente informado sobre cualquier cambio en la legislación fiscal que pueda afectar la compensación de pérdidas.

Entender la fiscalidad de los fondos de inversión es esencial para maximizar los beneficios y evitar sorpresas fiscales. Aprovechando las posibilidades de traspasos disponibles, los inversores pueden gestionar sus carteras de manera más eficiente y rentable.

-----

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Olea Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Las posibles inversiones descritas en este documento pueden no ser adecuadas para todos los destinatarios, por ello, a la hora de considerarlas, le invitamos a tener en cuenta su propio perfil y características como inversor y a buscar su propio asesoramiento, si lo considerase oportuno. También debe considerar los objetivos, riesgos, cargos y gastos asociados con un servicio o producto de inversión antes de tomar una decisión de inversión.

Ni Olea Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

La inversión en fondos conlleva principalmente los siguientes riesgos: riesgo de tipos de interés, riesgo de crédito, riesgo de mercado, riesgo de contraparte, riesgo de valoración, riesgo de divisa, riesgo de concentración, riesgo de país, riesgo de inflación y riesgo de derivado. Rentabilidades pasadas no garantizan rentabilidades futuras.

Para cualquier información adicional sobre los productos de inversión de Olea Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de OLEA www.oleagestion.com o solicitar una copia de éstos en la siguiente dirección de correo electrónico: oleagestion@oleagestion.com.

Qué es la inflación y cómo afecta a tu dinero

La inflación es un término muy popular que lleva en boca de todos los últimos años. Este fenómeno económico tiene un impacto directo sobre los bolsillos de las personas imposible de pasar por alto. Y es que tal es su presencia en nuestra economía que puede presumir de haber abierto multitud de telediarios, especialmente desde 2021. Desde los precios de los alimentos en nuestro supermercado local hasta las tasas de interés en nuestras cuentas de ahorro, la inflación influye silenciosamente en cada aspecto de nuestra economía.

Para que entiendas mejor qué es la inflación, cómo afecta en tu día a día y algunas medidas que puedes tomar para minimizar sus efectos, hemos querido compartir este artículo donde encontrarás toda la información que necesitas para controlar el efecto de la inflación en tu economía.

Qué es la inflación y cómo se mide

La inflación hace referencia a un fenómeno económico donde el precio de los bienes y servicios específicos en un país aumenta porcentualmente durante un periodo de tiempo. Cuando sube el nivel general de los precios, la moneda se deprecia y con ella se pueden comprar menos cantidad de bienes y servicios. Por tanto, la inflación aumenta el fenómeno recesión de la moneda: la reducción del valor real de un medio interno de intercambio y unidad de cuenta de una economía.

De esta manera, la inflación afecta negativamente a la economía del país y reduce la capacidad de compra de los individuos. Si el crecimiento del precio del salario es menor que el del aumento del precio del producto, la capacidad de compra disminuirá y con ello, el poder adquisitivo de las personas.

Cómo se mide la inflación

La inflación se mide a través del Índice de Precios al Consumo (IPC), que es un indicador que registra la variación de los precios de una cesta básica de productos y servicios representativa del consumo de los hogares. Esta cesta incluye una amplia gama de productos y servicios, incluyendo alimentos, ropa, vivienda, educación, salud, transporte, recreación, entre otros.

El IPC se calcula en base a las variaciones de precio de cada uno de estos elementos,

ponderando su importancia dentro del gasto total de las familias:

- Si el IPC aumenta, se dice que hay inflación.

- Si el IPC disminuye (algo que ocurre raramente), se dice que hay deflación.

En cuanto a la inflación en España, el IPC sitúa su variación anual de 2024 en el 3,2% en marzo, mientras que la inflación subyacente (la que se calcula sin tener en cuenta los precios de los alimentos no elaborados y la energía) se sitúa en el 3,3,%.

Esto quiere decir que para evitar que tu dinero pierda valor y tu bolsillo se vea perjudicado a largo plazo, es fundamental que valores invertir en opciones que te permitan obtener un extra de rentabilidad por tu dinero, ya que si lo tienes parado cada día valdrá menos.

Cómo evitar que la inflación afecte a tu dinero

La inflación tiene un impacto significativo en nuestros ahorros. Si la tasa de inflación supera la tasa de rendimiento de nuestros ahorros, el valor real de ese capital disminuirá con el tiempo. Por ejemplo, si tienes 1.000 € ahorrados en un banco que ofrece una tasa de interés del 1% anual, pero la tasa de inflación es del 2%, al final del año tus ahorros habrán perdido valor en términos reales.

Como hemos visto, la inflación puede disminuir el valor de tu dinero a lo largo del tiempo. Sin embargo, hay varias estrategias que puedes utilizar para proteger tus ahorros de la inflación:

- Inversiones en bienes raíces: Los bienes inmuebles suelen mantener su valor y hasta aumentar con el tiempo, incluso frente a la inflación. Comprar una casa o invertir en propiedades de alquiler puede ser una excelente manera de proteger tu dinero de la inflación. Eso sí, para invertir en este tipo de activos resulta fundamental que tengas unas cuentas saneadas y un monto de dinero ahorrado para poder afrontar la entrada.

- Acciones y bonos: Las acciones de las empresas tienen una tendencia a subir a medida que los precios se incrementan. Además, existen bonos cuyos rendimientos están vinculados a la tasa de inflación, como los bonos del Tesoro Protegidos contra la Inflación (TIPS) en los Estados Unidos.

- Cuentas de ahorro de alto rendimiento: Algunos bancos ofrecen cuentas de ahorro o certificados de depósito con tasas de interés más altas que las cuentas de ahorro tradicionales. Estas pueden ser una buena opción para proteger tus ahorros de la inflación, mientras que apuestas por un tipo de activo cuyo nivel está más ajustado por riesgo.

- Diversificación de inversiones: Distribuir tus ahorros en una variedad de diferentes tipos de inversiones puede ayudar a equilibrar el riesgo y potencialmente aumentar tus rendimientos. Una cartera diversificada puede incluir una mezcla de acciones, bonos, bienes raíces y otros activos como fondos de inversión. Si te interesa conocer qué tipo de activos integran la cartera de un fondo, solo tienes que consultar esta información en su web y así conocer si se trata de un fondo moderado, conservador o arriesgado y encaja con tu perfil.

- Monedas extranjeras y materias primas: Invertir en monedas estables o materias primas como oro puede ser una forma de protegerse contra la inflación. Sin embargo, si eres un inversor principiante lo más conveniente para invertir en estos activos por tu cuenta, es consultar a un asesor financiero, ya que estas inversiones conllevan sus propios riesgos y deben ser consideradas cuidadosamente.

Inflación y Olea Neutral

Nuestro fondo Olea Neutral es una potencial herramienta para proteger tu dinero de los efectos de la inflación. Se trata de un fondo multiactivo que ha superado los 150 millones de euros, un largo camino que ha conseguido gracias a la consistencia que ha demostrado a lo largo de los años, desde su inicio, en enero de 2004. Prueba de ello es que aquellos partícipes que hayan invertido desde enero de 2004 han obtenido una rentabilidad del 5,41% a finales de abril de 2024

En Olea Neutral invertimos de la siguiente manera:

- La inversión en renta fija se realiza a través de deuda corporativa, entre compañías que presentan más riesgo pero con una gran franquicia de negocio, compañías de alta calidad crediticia y que aportan una rentabilidad extra e incluso Bonos de Gobierno.

- La inversión en renta variable se realiza vía índices o puntualmente en acciones en directo.

Además, con una estrategia global macro en la cartera o de retorno absoluto con beta al mercado, gestionamos el nivel de riesgo de la situación del mercado, de los activos de la cartera, que previamente se han elegido con criterio valor.

La inflación es una realidad económica que puede erosionar el valor de tus ahorros a lo largo del tiempo. Sin embargo, ahora que ya sabes qué es la inflación y te hemos ayudado a entender cómo funciona y al tomar medidas para proteger tus ahorros, puedes asegurarte de que tu dinero mantenga su valor a pesar de la inflación.

-----

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Olea Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Las posibles inversiones descritas en este documento pueden no ser adecuadas para todos los destinatarios, por ello, a la hora de considerarlas, le invitamos a tener en cuenta su propio perfil y características como inversor y a buscar su propio asesoramiento, si lo considerase oportuno. También debe considerar los objetivos, riesgos, cargos y gastos asociados con un servicio o producto de inversión antes de tomar una decisión de inversión.

Ni Olea Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

La inversión en fondos conlleva principalmente los siguientes riesgos: riesgo de tipos de interés, riesgo de crédito, riesgo de mercado, riesgo de contraparte, riesgo de valoración, riesgo de divisa, riesgo de concentración, riesgo de país, riesgo de inflación y riesgo de derivado. Rentabilidades pasadas no garantizan rentabilidades futuras.

Para cualquier información adicional sobre los productos de inversión de Olea Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de OLEA www.oleagestion.com o solicitar una copia de éstos en la siguiente dirección de correo electrónico: oleagestion@oleagestion.com.

Inversor: estos son los tipos de fondos de inversión que te interesa conocer

Eres inversor principiante, estás dando tus primeros pasos en el sector financiero y buscas opciones de inversión que te aporten una buena rentabilidad ajustada a riesgo. Si tu respuesta es sí, enhorabuena porque estás en el artículo adecuado. Si continúas leyendo conocerás en detalle qué son los fondos de inversión, qué tipos de fondos de inversión existen (porque no todos son iguales) y cuál de ellos se adapta mejor a tus necesidades.

También te contaremos por qué los fondos de inversión son la herramienta perfecta para diversificar tus inversiones y así reducir el riesgo, mientras que son gestionados por profesionales con gran experiencia en los mercados financieros, lo que supone una gran ventaja.

¿Qué es un fondo de inversión?

Un fondo de inversión es una vehículo de inversión colectiva o, dicho de otra manera, una herramienta de ahorro creada por una entidad gestora, que es la que invierte el exceso de ahorro de los partícipes en distintos activos financieros del mercado. Una de las principales características de los fondos de inversión es la diversificación, ya que la cartera de activos en la que invierte la gestora está integrada por una amplia variedad de productos como: activos de renta fija, variable, divisas, etc. Al contar con diferentes tipos de inversiones, se logra reducir el riesgo del fondo.

Aunque los fondos de inversión ofrecen mejores rentabilidades a largo plazo, se trata de un activo que aporta un gran nivel de liquidez, ya que las participaciones del fondo pueden ser compradas y vendidas en cualquier momento. Además, en caso de ser un particular, te puedes cambiar de un fondo a otro sin tener efecto fiscal hasta el momento final, cuando reembolses parte o todo lo invertido.

Tipos de fondos de inversión

Existen varios tipos de fondos de inversión, cada uno de ellos con características y objetivos de inversión diferentes. A continuación, vamos a describir algunos de los más comunes:

1. Fondos de renta variable

Los fondos de renta variable son un tipo de fondos de inversión que invierten principalmente en acciones, es decir, participaciones de empresas que cotizan en los mercados de valores.

Este tipo de fondos obtiene rentabilidad cuando el precio de dichas acciones aumenta (o disminuye, si tienes derivados) y, en ocasiones, a través de los dividendos que reparten las empresas. Se trata de activos volátiles cuya principal característica es su alta (o baja) rentabilidad potencial. A diferencia de los fondos de renta fija, los fondos de renta variable suelen asociarse a mayores niveles de riesgo lo que los hace recomendables para inversores arriesgados o moderados sin demasiada aversión al riesgo.

2. Fondos de renta fija

Una falsa idea extendida en el mercado es que la renta fija tiene rentabilidad fija y que no existen riesgos. Por ello, es muy importante, al igual que en el caso anterior, leer con detenimiento y entender el folleto del fondo.

Según el tipo de renta fija (renta fija pública o privada), el nivel de riesgo puede ser más bajo, por lo que los hace atractivos para inversores conservadores y moderados. No obstante, cabe señalar que la inversión en renta fija no está exenta de riesgos, pudiendo tener: riesgo de mercado, que depende principalmente de la evolución de los tipos de interés, riesgo de liquidez, es decir que el activo no se pueda vender en el mercado; y riesgo de crédito, ya que existe la posibilidad de que el emisor del bono no pague el principal de la inversión o el pago de los intereses del cupón.

3. Fondos mixtos

Se trata de un tipo de fondo de inversión que destina su capital tanto a activos de renta fija como de renta variable. El porcentaje que se asigna a cada tipo de activo se realiza de manera predeterminada a la gestión. De esta manera, podemos encontrar fondos de inversión mixtos más arriesgados (con mayor peso en activos de renta variable) o más conservadores (que destinen una mayor inversión a la renta fija de menor riesgo). La elección de uno u otro dependerá de la estrategia que quiera seguir el inversor.

4. Fondos multiactivo

Los fondos multiactivos a diferencia de los fondos mixtos, incluyen en su cartera distintos tipos de activos: renta fija, renta variable, divisas, materias primas; así como estrategias, sin porcentajes predeterminados. El control y gestión del riesgo se realiza a nivel de activo así como teniendo en cuenta circunstancias del mercado: eventos geopolíticos y cambios en políticas monetarias y fiscales. Son fondos sumamente flexibles y amortiguadores del ciclo económico, ya que el gestor adapta la inversión a la coyuntura económica.

5. Fondos de inversión inmobiliaria

Un fondo de inversión inmobiliaria es un tipo de fondo de inversión que se especializa en la compra, venta, y alquiler de bienes inmuebles, como edificios de oficinas, centros comerciales, viviendas, y más. Estos fondos permiten a los inversores acceder al mercado inmobiliario de una manera diversificada, sin tener que comprar o gestionar propiedades directamente.

Estos fondos reúnen el capital de varios inversores para invertir en propiedades, y los rendimientos se obtienen principalmente a través del alquiler de estas propiedades y, en algunos casos, a través de la apreciación del valor de las propiedades.

Los fondos inmobiliarios pueden ser públicos o privados. Los fondos públicos suelen estar cotizados en bolsa y sus acciones pueden comprarse y venderse como cualquier otra acción. Los fondos privados, por otro lado, suelen tener restricciones más estrictas sobre quién puede invertir y cuándo pueden retirarse los fondos.

6. Fondos de inversión de mercados emergentes

Estos fondos invierten en países considerados como “mercados emergentes”. Invertir en los mercados emergentes puede suponer la obtención de un alto rendimiento, ya que sus economías pueden crecer rápidamente. Pero, al mismo tiempo, existe un alto riesgo involucrado, incluida la alta volatilidad del mercado, el riesgo político y el riesgo de tipo de cambio.

7. Fondos monetarios

Un fondo monetario es simplemente un tipo de fondo de inversión que invierte en instrumentos de renta fija de corto plazo y alta seguridad, así como en activos líquidos. Esto incluye bonos de alto rendimiento, bonos del gobierno y certificados de depósito.

Los fondos monetarios también son conocidos como activos monetarios porque su funcionamiento es similar a una cuenta de ahorros. Son una buena idea para los ahorradores que desean tener un acceso rápido a sus fondos.

Fondo Olea Neutral

Olea Neutral es un fondo multiactivo y global, que desde su nacimiento en enero de 2004 hasta hoy (cuándo) ha acumulado una rentabilidad del 5,41% TAE.

Nuestro fondo se creó como una alternativa que permitiese a nuestros clientes hacer crecer sus ahorros mediante una gestión sencilla y responsable. En Olea Gestión (la entidad gestora del fondo Olea Neutral) realizamos una gestión activa de nuestro fondo, con el control y gestión del riesgo de los activos que gestionamos: tipo de interés, crédito, divisa, mercado, junto con los eventos geopolíticos y de política monetaria y fiscal de cada momento.

Si quieres invertir en Olea Neutral te interesará saber que no exigimos un importe mínimo de entrada. Nuestro objetivo es conseguir una rentabilidad media anual del 5% TAE a 5 años, preservando capital a 3 años. Además, tus participaciones se pueden reembolsar al valor liquidativo diario cuando quieras. Puedes conocer más sobre nuestro fondo y comenzar a invertir en él aquí.

Cada tipo de fondo de inversión tiene sus propios riesgos y recompensas, y la elección del fondo adecuado dependerá de tus objetivos financieros, tu horizonte de inversión y tu tolerancia al riesgo.

-----

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Olea Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Las posibles inversiones descritas en este documento pueden no ser adecuadas para todos los destinatarios, por ello, a la hora de considerarlas, le invitamos a tener en cuenta su propio perfil y características como inversor y a buscar su propio asesoramiento, si lo considerase oportuno. También debe considerar los objetivos, riesgos, cargos y gastos asociados con un servicio o producto de inversión antes de tomar una decisión de inversión.

Ni Olea Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

La inversión en fondos conlleva principalmente los siguientes riesgos: riesgo de tipos de interés, riesgo de crédito, riesgo de mercado, riesgo de contraparte, riesgo de valoración, riesgo de divisa, riesgo de concentración, riesgo de país, riesgo de inflación y riesgo de derivado. Rentabilidades pasadas no garantizan rentabilidades futuras.

Para cualquier información adicional sobre los productos de inversión de Olea Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de OLEA www.oleagestion.com o solicitar una copia de éstos en la siguiente dirección de correo electrónico: oleagestion@oleagestion.com.

Qué es la diversificación de la inversión y por qué apostar por ella

En el mundo de las inversiones el término diversificación siempre ha estado muy presente. Y es que este concepto suele estar relacionado inversamente con el riesgo que puede conllevar una determinada inversión. Es decir, si tu estrategia de inversión tiene en cuenta la diversificación de activos, tu cartera estará más ajustada a riesgo.

Pero, a pesar de que pueda parecer sencillo entender la diversificación, dada su importancia merece la pena conocerla en profundidad. Así que si quieres saber qué significa exactamente la diversificación y por qué es tan necesaria, a continuación te explicamos cómo funciona y por qué es una opción que debes tener en cuenta si eres de los que buscan invertir de manera inteligente y segura.

Qué es la diversificación de la inversión

La diversificación de la inversión es una estrategia de gestión de riesgos que implica distribuir las inversiones entre varias clases de activos financieros para reducir el riesgo de la inversión con una exposición adecuada por inversión individual. En términos más simples, es el concepto de “no poner todos los huevos en la misma cesta.”

El objetivo principal de la diversificación de la inversión es ajustar el riesgo. Al tener una variedad amplia de inversiones, se ajusta la probabilidad de que tu cartera sufra grandes pérdidas si una inversión en particular tiene un mal rendimiento. Además, la diversificación también puede aumentar tus posibilidades de obtener retornos, ya que te permite aprovechar una gama más amplia de oportunidades de inversión.

¿En qué consiste la diversificación?

Aunque pueda parecer que la diversificación consiste en distribuir tu capital en diferentes activos, en realidad no se trata sólo de eso, sino que va más allá. Para aplicar una buena estrategia de diversificación también tendrás que procurar que las inversiones sean diferentes entre sí, es decir, que se trate de diferentes activos financieros. Esto significa que para asegurar una cartera altamente diversificada esta debería estar integrada por una variedad de activos como acciones, bonos, bienes raíces o fondos. Otra opción podría consistir en invertir en un mismo tipo de activo (como por ejemplo acciones) pero que pertenezcan a distintos sectores o regiones geográficas.

Como decíamos al inicio de este artículo, el objetivo principal de la diversificación consistiría en ajustar la volatilidad de tu cartera, entendiendo esta como el nivel de riesgo de la cartera. Esto se traduce en que al tener una mayor cantidad de inversiones con diferentes características, es menos probable que tu cartera sufra grandes pérdidas si una inversión en particular tiene un malos rendimientos.

Diversifica tu inversión con Olea Neutral

Si quieres invertir tus ahorros empleando una gestión sencilla y responsable para evitar que pierdan valor con el paso del tiempo, entonces Olea Neutral es para ti. Olea Neutral es el fondo de inversión de Olea Gestión que nace con el objetivo de obtener una rentabilidad que evolucione positivamente a medio y largo plazo (entre 3-5 años). Prueba de ello es que el fondo ha obtenido desde su inicio una rentabilidad del 5,40%.

Invirtiendo en Olea Neutral la diversificación de tu inversión está asegurada. Y es que se trata de un fondo multiactivo a través del que diversificamos el riesgo de la asignación de activos, que supone el 80% del retorno de una cartera, lo que estabiliza los resultados y los convierte en una inversión sencilla para el cliente no profesional.

En nuestro caso, Olea Neutral invierte en renta fija y la inversión en renta variable se realiza con una estrategia pasiva, es decir, se apoya fundamentalmente en índices y puntualmente en acciones. No obstante, es importante que sepas que se combinan distintas estrategias dentro de la cartera, con el objetivo de adaptarnos siempre a la situación macroeconómica. Puedes darte de alta para comenzar a invertir con nosotros aquí.

¿Por qué la diversificación es una estrategia importante?

Existen varias razones por las que la diversificación debe ser una parte fundamental de tu estrategia de inversión:

- Ajuste del riesgo: Como mencionamos anteriormente, la diversificación puede ayudar a equilibrar tu cartera contra las fluctuaciones del mercado. Así, si por ejemplo sufres una pérdida en alguno de tus activos, dicho rendimiento negativo se podría compensar por alguno de los beneficios generados por otro activo.

- Potencial para mayores retornos: La diversificación también puede aumentar tus posibilidades de obtener retornos. Al invertir en una variedad de activos, tienes más oportunidades de beneficiarte de los sectores o regiones que están teniendo un buen rendimiento.

- Acceso a más oportunidades de inversión: Diversificar te permite explorar una gama más amplia de oportunidades de inversión. Teniendo en cuenta la diversificación quizás te animes a invertir en diferentes sectores, mercados y clases de activos a los que no tienes acceso o incluso que no conocías y que tu gestora incluya por su interés.

- Flexibilidad: Una cartera diversificada, ajustada al momento del mercado y nivel de riesgo te ofrece más flexibilidad para adaptar tus inversiones según cambien tus necesidades o circunstancias.

Como has podido comprobar en este artículo, la diversificación es una de las principales estrategias de inversión que pueden ayudarte a mantener a raya el riesgo, aprovechar las oportunidades de rentabilidad y, en última instancia, acercarte a tus objetivos financieros. Al equilibrar tu cartera con una variedad de activos , se ajusta el riesgo al que tu dinero estará expuesto frente a los altibajos de los mercados financieros. Y tú, ¿tienes en cuenta la diversificación a la hora de realizar tus inversiones?

-----

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Olea Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Las posibles inversiones descritas en este documento pueden no ser adecuadas para todos los destinatarios, por ello, a la hora de considerarlas, le invitamos a tener en cuenta su propio perfil y características como inversor y a buscar su propio asesoramiento, si lo considerase oportuno. También debe considerar los objetivos, riesgos, cargos y gastos asociados con un servicio o producto de inversión antes de tomar una decisión de inversión.

Ni Olea Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

La inversión en fondos conlleva principalmente los siguientes riesgos: riesgo de tipos de interés, riesgo de crédito, riesgo de mercado, riesgo de contraparte, riesgo de valoración, riesgo de divisa, riesgo de concentración, riesgo de país, riesgo de inflación y riesgo de derivado. Rentabilidades pasadas no garantizan rentabilidades futuras.

Para cualquier información adicional sobre los productos de inversión de Olea Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de OLEA www.oleagestion.com o solicitar una copia de éstos en la siguiente dirección de correo electrónico: oleagestion@oleagestion.com.