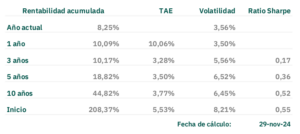

Informe mensual de noviembre 2024

Olea Neutral FI ha obtenido un resultado de +1,16% en el mes de noviembre (+8,25% acumulado en 2024).

Los resultados

Noviembre ha sido un mes favorable para el fondo, debido principalmente al buen comportamiento de la renta variable americana que ha compensado el rendimiento negativo de la bolsa europea.

Los mercados

En noviembre, el S&P 500, uno de los principales índices bursátiles de Estados Unidos, subió un 5%, lo que benefició la rentabilidad de nuestra cartera. Sin embargo, en Europa, el Eurostoxx 50 cerró el mes con una ligera caída del -0,50%. Esta diferencia entre ambos mercados se debe en gran parte al impacto de las elecciones presidenciales en Estados Unidos, donde la victoria de Trump generó expectativas de políticas más favorables para las empresas americanas y potencialmente menos beneficiosas para Europa, debido a la posibilidad de nuevos aranceles sobre las importaciones europeas.

Aunque se habla de un posible aumento de aranceles, creemos que es poco probable que se implementen. Esto se debe a que subir aranceles podría aumentar los niveles de precios en Estados Unidos, donde la inflación subyacente ya es del 3,3%; por encima del objetivo del 2% que busca la Reserva Federal (FED). Además, es importante recordar que durante el primer mandato de Trump y con la administración Biden ya se aplicaron aranceles a muchos países, especialmente a China.

Por otro lado, esta amenaza ha hecho que las expectativas de reducción de los tipos de interés en Estados Unidos sean más moderadas. Actualmente, el mercado espera solo tres recortes (de 0,25% cada uno) para el próximo año, dejando un tipo de interés del 3,75% a finales de 2025. En contraste, en Europa, el Banco Central Europeo (BCE) maneja una expectativa del 1,75% para el mismo periodo.

Posicionamiento del fondo

El déficit público en Estados Unidos, que actualmente equivale al 6% de su PIB, limita la posibilidad de reducir impuestos o aumentar el gasto público para estimular la economía. Ante esta situación, en Olea adoptamos un enfoque conservador respecto a nuestras posiciones en renta variable.

No esperamos grandes riesgos mientras los beneficios empresariales sigan creciendo cerca del 8%, algo que parece factible en Estados Unidos pero más difícil de alcanzar en Europa.

*Puedes consultar el informe mensual actualizado a través de este enlace.

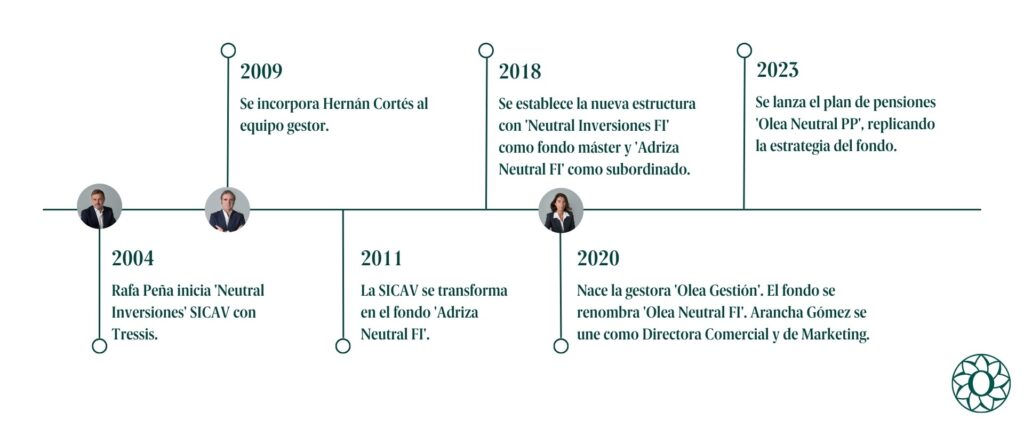

¡Olea Neutral cumple 20 años!

20 años son muchos años y en ese tiempo nos hemos enfrentado a multitud de dificultades en el mercado y hemos ido realizando transformaciones en nuestro producto. Te contamos cómo hemos llegado a ser el fondo que somos y qué tenemos preparado para el futuro.

Nuestro pasado

Empecemos la historia por el principio. En los años 2000 Rafa Peña, que llevaba ya unos años trabajando en el sector financiero, se animó a crear su propio producto. Por aquellos años trabajaba en la banca privada Tressis, desde ahí y en 2004 lanzó la SICAV ‘Neutral Inversiones’, con un enfoque flexible y buscando la consistencia en los resultados. Basó su estrategia de inversión en la gestión activa, multiactivo y global. La llamó “Neutral” porque no se centra en ningún activo ni mercado concretos y porque busca un resultado consistente sin altibajos.

Unos años más tarde, en 2009, un profesional ya reconocido en el sector, Hernán Cortés, se sumó a Rafa consolidando el equipo gestor que a día de hoy continúa intacto. Con el tiempo y para facilitar el acceso de cualquier inversor al producto, ambos concluyeron que necesitaban transformar ‘Neutral Inversiones’ en un fondo de inversión, por lo que en 2011 fusionaron la SICAV con un fondo vacío, creando Adriza Neutral FI. Este cambio facilitó el acceso al producto mediante traspasos sin costes fiscales ni administrativos y sin mínimos de inversión.

Para seguir facilitando la comercialización y el acceso al fondo, Rafa y Hernán reestructuraron el mismo mediante la creación de un fondo máster en Luxemburgo, ‘Neutral Inversiones IF’, en 2018. Con esta nueva estructura se facilitó la inversión a través de otras entidades y comercializadores, pero conservando el fondo subordinado ‘Adriza Neutral FI’ en España.

La última gran transformación llegó en 2020, cuando Rafa y Hernán se decidieron a crear su propia gestora junto a Arancha Gómez quien, además de ser socia, dirige el Departamento Comercial y de Marketing. Así nace ‘Olea Gestión de Activos SGIIC’ y nuestro fondo pasó a llamarse ‘Olea Neutral FI’.

Finalmente, el año pasado lanzamos nuestro plan de pensiones, ‘Olea Neutral PP’, que replica la estrategia y los resultados del fondo de inversión. En esta ocasión lo hicimos de la mano de Renta 4, ellos comercializan el plan y nosotros gestionamos el patrimonio. El plan es todavía joven, pero confiamos en que la solidez del fondo atraiga inversión hacia este producto.

Con todo lo comentado hemos conseguido ofrecer un modelo de inversión sencillo para el inversor, de fácil acceso y con una rentabilidad consistente en el largo plazo.

Olea a día de hoy

Olea a día de hoy

Con todos estos cambios que hemos vivido hemos conseguido un producto capaz de cumplir con nuestra filosofía que se basa en tres pilares fundamentales:

- Alineación de intereses: tu dinero y el nuestro está invertido en Olea Neutral, pagamos las mismas comisiones y obtenemos los mismos resultados que tú.

- Sencillez: un fondo multiactivo global como Olea Neutral te permite acceder a todo tipo de activos de cualquier parte del mundo a través de un solo producto. Y lo mejor es que delegas la gestión en manos expertas, pudiendo despreocuparte y disfrutar de los resultados.

- Reflexión: los gestores del fondo confían en la gestión activa para lograr los mejores resultados posibles. Analizamos el mercado para tomar decisiones estratégicas en el largo plazo, controlando el riesgo y evitando los vaivenes del mercado.

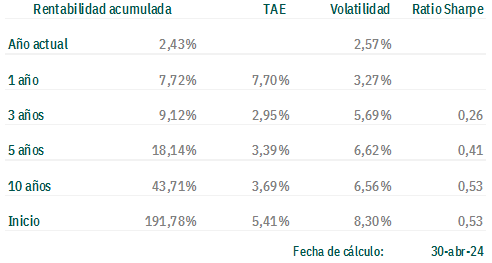

Con esta filosofía perseguimos el mismo objetivo que nos marcamos al inicio: obtener un 5% TAE a 5 años conservando el capital a 3 años. Y lo hacemos manteniendo la volatilidad por debajo del 9% y un nivel de riesgo medio bajo (3/7 en CNMV).

Con todo esto, queremos agradecer la confianza de los más de 1.600 partícipes que ya tienen invertidos 182MM€ con nosotros.

Nuestro futuro

En Olea queremos seguir creciendo. Cuantos más seamos más podremos diversificar, y mejores condiciones podremos ofrecer, lo que se traduce en mejores resultados para todos. Además, según vayamos creciendo iremos teniendo más medios para continuar mejorando la calidad de nuestro servicio.

Nos hemos puesto un objetivo ambicioso, queremos llegar a los 500MM€ de patrimonio en los próximos 5 años. Para ello estamos haciendo un gran esfuerzo en el apartado de marketing intentando que la marca Olea llegue cada vez a más gente. Este proceso incluye la mejora de nuestra presencia online; colaboraciones en medios de comunicación donde promovemos la divulgación y comentamos la actualidad económica y muchos más contenidos y eventos que iréis viendo durante los próximos meses.

Estad atentos a nuestras redes sociales porque van a ir llegando cosas muy interesantes.

—–

Este documento y su contenido no constituyen una oferta, invitación o solicitud de compra, venta o suscripción de valores u otros instrumentos, ni constituye una recomendación personal.

La información contenida en este documento se ha obtenido de fuentes consideradas fiables, pero Olea Gestión no garantiza su exactitud, integridad o exhaustividad. La información aquí contenida está sujeta a cambios sin previo aviso.

Las posibles inversiones descritas en este documento pueden no ser adecuadas para todos los destinatarios, por ello, a la hora de considerarlas, le invitamos a tener en cuenta su propio perfil y características como inversor y a buscar su propio asesoramiento, si lo considerase oportuno. También debe considerar los objetivos, riesgos, cargos y gastos asociados con un servicio o producto de inversión antes de tomar una decisión de inversión.

Ni Olea Gestión ni ninguno de sus empleados o representantes aceptan responsabilidad alguna por cualquier pérdida directa, indirecta o consecuente derivada de cualquier uso de este documento o de su contenido.

La inversión en fondos conlleva principalmente los siguientes riesgos: riesgo de tipos de interés, riesgo de crédito, riesgo de mercado, riesgo de contraparte, riesgo de valoración, riesgo de divisa, riesgo de concentración, riesgo de país, riesgo de inflación y riesgo de derivado. Rentabilidades pasadas no garantizan rentabilidades futuras.

Para cualquier información adicional sobre los productos de inversión de Olea Gestión y su funcionamiento pueden consultar el Folleto Informativo, el DFI y el Reglamento de Gestión en la página web de OLEA www.oleagestion.com o solicitar una copia de éstos en la siguiente dirección de correo electrónico: oleagestion@oleagestion.com.

Informe mensual de septiembre 2024

Olea Neutral FI ha obtenido un resultado de +0,97% en el mes de septiembre (+7,66% acumulado en 2024).

Los resultados

Este ha sido un buen mes para el fondo, debido principalmente al buen comportamiento de la renta variable. A pesar de haber empezado el mes con bajadas, ha terminado cerrando septiembre en positivo debido al control de la inflación y las bajadas de tipos.

Los mercados

La situación económica es mejor de lo esperado y la inflación sigue disminuyendo:

- En la UE, la inflación ha bajado al 1,8%, por debajo del objetivo del BCE que se sitúa en el 2%.

- En EE.UU. es un poco más alta, llegando al 2,5%. Se espera que vaya bajando, aunque más lentamente debido a la fuerza de su economía.

El mercado prevé que a partir de julio de 2025 los tipos de intervención bajen al 2% y 3% en la zona Euro y EE.UU. respectivamente, lo que supondrá un apoyo para el consumo y la inversión reforzando el crecimiento económico de ambas regiones.

La buena evolución de la economía se ha reflejado en las bolsas. Aunque empezaron septiembre con caídas, cerraron el mes en positivo: el S&P 500 subió un 2%, el Nasdaq un 0,6% y el Stoxx 600 un 1,3%.

Las expectativas de bajadas de tipos han llevado a muchos inversores a comprar bonos de corto plazo para disfrutar de la mayor rentabilidad antes de las bajadas. El bono alemán a 10 años tiene un rendimiento del 2,1% y no se espera que el tipo de intervención del BCE baje del 2% en el medio plazo, lo que resulta en una prima de riesgo del 0,1%.

Posicionamiento del fondo

En nuestra cartera de renta fija en euros seguimos con activos de corto plazo. Esto se debe a lo que hemos comentado en la sección anterior: la prima de los bonos a largo plazo no nos parece lo suficientemente atractiva como para compensar el riesgo que supone invertir en activos con duraciones más elevadas.

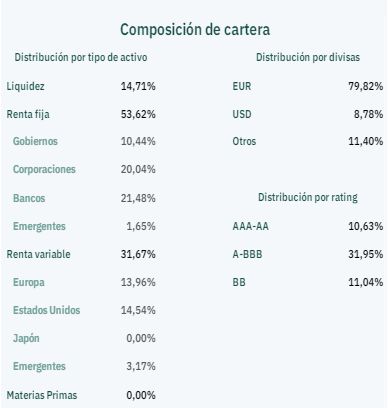

La renta variable sigue aportando buenos resultados. Mantenemos nuestras posiciones en empresas de tecnología americanas y, tras años alejados de ese mercado, hemos incorporado tecnológicas chinas a nuestra cartera debido a que presentan perspectivas económicas favorables y valoraciones atractivas.

En cuanto a las divisas y los tipos de cambio, el dólar se ha debilitado por lo que hemos decidido aumentar nuestra exposición a la moneda americana hasta un 13%..

*Puedes consultar el informe mensual actualizado a través de este enlace.

Informe mensual de agosto 2024

Olea Neutral FI ha obtenido un resultado de +0,36% en el mes de agosto (+6,62% acumulado en 2024).

Los resultados

El éxito del mes se debe a haber confiado en nuestra estrategia y no reducir nuestras exposición en renta variable a pesar del mal comportamiento, que finalmente comenzó a recuperarse en la segunda quincena de agosto.

Los mercados

Un dato de empleo en EE.UU. inferior al esperado, unido a otros indicadores de actividad algo débiles, provocaron una fuerte caída de las bolsas. Tras estas bajadas, el mercado comenzó a recuperarse en la segunda quincena de agosto; reflejando a final de mes un +2% en el S&P 500, un +0,6% en el Nasdaq y un +1,3% en la bolsa europea.

Esta inestabilidad generó una intensa compra de bonos de gobierno como refugio, que se vio acentuada por la buena evolución de la inflación estadounidense. La expectativa de un aterrizaje suave en la economía americana ha vuelto a coger fuerza lo que, unido a un mensaje positivo por parte del presidente de la FED, ha llevado al mercado a prever una bajada de tipos de 100 pb (1%) hasta diciembre en EE.UU. y de 50 pb (0,5%) en Europa.

En este escenario nos encontramos con que las rentabilidades a largo plazo del bono alemán han bajado al 2,25% y el mercado no anticipa que el tipo de intervención del BCE baje del 2%, lo que refleja un diferencial de tan solo un 0,25%.

Posicionamiento del fondo

Nuestra visión en Olea ha sido que las caídas de las bolsas a principios de mes se trataban de una reacción exagerada por parte del mercado ante los datos que llegaban de EE.UU. Hemos confiado desde un inicio en que en cuanto los indicadores se analizasen con más calma, tendría lugar una recuperación en los mercados.

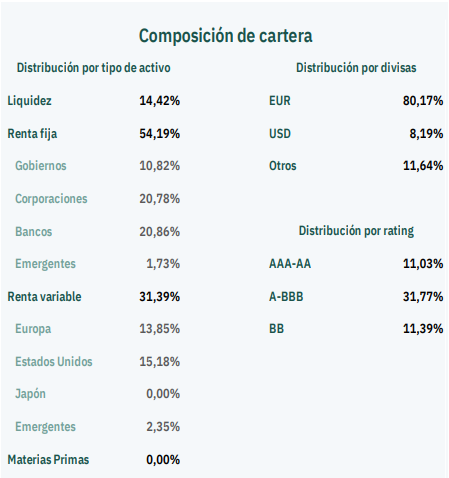

Anteriormente a las bajadas de principios de mes, en Olea habíamos aumentado nuestra exposición en renta variable de un 28% a un 34% (debido a no estar consumiendo riesgo en el largo plazo con nuestra cartera de renta fija, y al ver un escenario macro de aterrizaje suave en los mercados), lo que unido a mantenernos firmes en nuestra estrategia y no reducir dicha exposición una vez que las bolsas empezaban a caer ha resultado en buenos resultados para el fondo.

En renta fija, este bajo diferencial del 0,25% entre la rentabilidad a largo plazo del bono alemán y el tipo del BCE que prevé el mercado no nos parece atractivo. Ante esta situación y al no creer que el riesgo del largo plazo este suficientemente remunerado, preferimos mantener una duración muy baja en nuestra cartera.

*Puedes consultar el informe mensual actualizado a través de este enlace.

Informe mensual de julio 2024

Olea Neutral FI ha obtenido un resultado de +1,79% en el mes de julio (+6,24% acumulado en 2024).

Los resultados

El resultado del fondo en el mes ha sido bueno, debemos destacar que las compañías europeas de mayor tamaño y las tecnológicas americanas han bajado aunque los otros índices con empresas de mediana y baja capitalización registran retornos positivos. La distribución de la cartera del fondo nos ha permitido capitalizar estos movimientos, concretamente la renta variable del fondo ha aportado un 1,18% y la renta fija un 0,45%. A principios de agosto hemos visto caídas en los mercados que recogen los miedos de una posible recesión.

Los mercados

El comportamiento en julio de la renta fija ha sido excelente para los activos de largo plazo, pero debemos recordar que en el año todavía registran pérdidas por la subida de rentabilidades, especialmente en Europa. Los activos que incorporan riesgo de crédito (riesgo de impago) han reforzado este buen comportamiento mensual de la renta fija.

En la renta variable, a pesar de que las grandes compañías europeas y las tecnológicas americanas han sufrido bajadas, las bolsas de ambas regiones registran movimientos positivos. Principalmente es gracias a las compañías de baja y mediana capitalización han tenido un muy buen comportamiento.

Desde el punto de vista macroeconómico los datos han confirmado un descenso de la actividad económica, de forma más clara en Europa. Pero la buena noticia es que los Bancos Centrales están controlando la inflación. Dicho esto, en nuestra opinión no existen suficientes datos para confirmar una segura próxima recesión.

Posicionamiento del fondo

En la cartera de renta fija seguimos con productos de baja duración, en concreto nuestra duración media es de 1,5 años. Los activos de mayor duración siguen registrando pérdidas a pesar de las subidas de este mes.

En la renta variable, seguimos apostando por las compañías de baja y media capitalización que han experimentado fuertes subidas que compensan las caídas de las grandes compañías de Europa y EE.UU. Durante el mes hemos tenido mucho cuidado y hemos rebajado la exposición a tecnología, concretamente tras el incidente de los servidores en la nube de Microsoft del 19 de julio. No obstante, a final de mes, una vez pudimos evaluar las consecuencias para las compañías, y recuperamos nuestra exposición anterior.

*Puedes consultar el informe mensual actualizado a través de este enlace.

Informe mensual de junio 2024

La revalorización en el mes de junio de 2024 de Olea Neutral FI ha sido del +0,28% y del 4,38% en el conjunto de 2024.

Los resultados

El resultado del fondo este mes ha sido razonablemente bueno a pesar de que las bolsas europeas cayeron casi un 2%. Lo compensamos gracias a que la bolsa americana ha subido más de un 3%, su tecnología ha sumado un +0,70% a Olea, y a que la renta fija de nuestra cartera se ha comportado bien gracias a las cortas duraciones.

Los mercados

Los mercados europeos se han visto lastrados por los resultados de las elecciones europeas y por la convocatoria de anticipadas en Francia, donde el resultado es una incógnita hasta la segunda vuelta. Como consecuencia la bolsa francesa cayó y los bonos de gobierno franceses, italianos y españoles ampliaron sus diferencias frente al bono alemán.

Seguimos prestando mucha atención a la inflación para intentar prever el ritmo de bajada de los tipos de interés. En Europa, con una inflación general al 2,5%, subyacente al 2,9% y crecimiento escaso al 0,8%; vemos posible dos bajadas de 0,25% en los tipos de interés, hasta el 3,25%.

Estados Unidos tiene una situación más complicada para esas bajadas ya que su inflación se ubica en el 3,3% y su crecimiento es del 2,3% (superior a su crecimiento potencial estimado en un 1,8%). A pesar de esto, hay que tener en cuenta que EE.UU. tiene los tipos de interés bastante más altos que Europa, concretamente en un 5,25%.

Posicionamiento del fondo

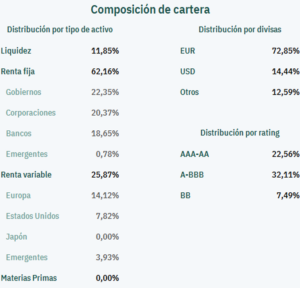

En la cartera de renta fija mantenemos productos de baja duración (fechas de vencimiento inferiores a 2 años). Vemos las rentabilidades de largo plazo en su valor razonable, por lo que no consideramos que sean lo suficientemente interesantes como para asumir el riesgo de duración (riesgo asociado al efecto que pueden tener en bonos y otros instrumentos de renta fija los cambios en la tasas de interés en el tiempo).

En la renta variable, nuestras posiciones en tecnología de la bolsa estadounidense siguen aportando valor al fondo. A pesar de que el crecimiento en Estados Unidos podría enfriarse, si se cumplen las expectativas de bajadas de tipos no deberíamos tener grandes problemas. Seguimos también atentos a aquellas small & medium caps (empresas de baja y mediana capitalización) que han quedado rezagadas y que vemos una gran oportunidad de crecimiento.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

Informe mensual de mayo 2024

La revalorización en el mes de mayo de 2024 de Olea Neutral FI ha sido del 1,61% y el 4,08% en el conjunto de 2024.

Los resultados

El resultado mensual se ha basado en el comportamiento de la cartera de renta variable del fondo, que ha aportado un 1,23%. El fondo ha conseguido evitar las pérdidas derivadas de las subidas de rentabilidades en la renta fija y esta cartera aporta un 1,31% al resultado anual. La aportación positiva es debida al buen comportamiento del riesgo de crédito y las bajas duraciones de la cartera.

Los mercados

Los índices de renta variable en Europa y EE.UU. han tenido un buen desempeño en el mes: el S&P500 ha subido un 4,8% y el Stoxx600 europeo un más discreto 1,3%. En lo que llevamos de año, ambos índices recogen subidas de más del 10% y ayudan a que nuestro fondo se revalorice de forma relevante, a pesar de iniciar el ejercicio con exposiciones a bolsa inferiores al 30%.

También la renta fija ha sido positiva. Los bonos del gobierno norteamericano a diez años han reducido su rentabilidad en 0,18%, hasta el 4,50%. En cambio en Europa, si tomamos como ejemplo Alemania, los bonos de su gobierno han subido 0,08% hasta el 2,66%. En 2024 la subida de las rentabilidades a largo plazo es todavía importante, +0,60% en las áreas económicas citadas.

Desde el punto de vista macroeconómico, se consolida el control de la inflación, pero no la rápida bajada de la misma que permita los recortes de tipos de interés por parte de los Bancos Centrales. El buen nivel de actividad económica, los mejores resultados empresariales y el desempleo históricamente bajo se han convertido en la piedra angular del escenario actual a uno y otro lado del Atlántico.

Posicionamiento del fondo

En nuestra cartera de renta fija mantenemos el riesgo de duración bajo y encontramos más adecuado utilizar las unidades de riesgo subiendo la exposición a renta variable, donde aún estamos ligeramente infraponderados.

Estamos prestando especial atención a la diferencia de comportamiento y ratios de valoración de las compañías según su tamaño y según la liquidez de los mercados en los que cotizan. Pensamos que la penalización que sufren las pequeñas y medianas empresas puede convertirse en una oportunidad para los inversores patrimonialistas y de largo plazo como nosotros.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

Informe mensual de abril 2024

Olea Neutral FI ha obtenido un resultado de -0,59% en el mes de abril (+2,43% acumulado en 2024).

Nuestro gestor te lo explica

Léelo tú mismo

El resultado del fondo en el mes ha sido más que correcto en relación a las importantes bajadas de los índices de bolsa. El S&P500 ha bajado un 4,2% y el Stoxx 50 un -3,2%. Destaca especialmente el comportamiento de la bolsa europea y de la bolsa emergente que aportan un -0,01% y +0,10% respectivamente al resultado del mes. El oro tuvo nuevamente un comportamiento positivo +2,5% en abril. Los bonos de gobiernos a largo plazo han continuado subiendo sus rentabilidades de forma significativa, especialmente en EE.UU. +0,48% acercándose los máximos recientes de rentabilidad.

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad de -0,59 % en el mes de abril. |

Los tipos de interés para la renta fija y la renta variableEl mercado está ajustando sus previsiones del número de bajadas de tipos de intervención y nos encontramos ya lejos de las seis bajadas previstas en EE.UU. para el 2024 que observábamos a principio de año. Los efectos se trasladan directamente ya que partíamos de una curva de tipos de interés bastante invertida. Además, el retraso provoca un coste de oportunidad que penaliza a los tenedores de los activos y disminuye el apetito por asumir riesgo de duración. Las valoraciones de la renta variable se ven también afectadas por unos tipos más altos, pero dentro de los índices bursátiles hay sectores beneficiados como bancos y aseguradoras que están dando soporte al mercado. Los indicadores macro de actividad publicados corroboran que la zona euro deja atrás lo peor y que la expansión en EE.UU. sigue siendo sólida, al tiempo que modera gradualmente la presión sobre los salarios. Posicionamiento de OleaNosotros desde Olea estamos más positivos en renta variable en función del mejor escenario macroeconómico que se consolida a nivel mundial a pesar de las incertidumbres geoestratégicas. Por tanto, hemos incrementado la exposición en renta variable hasta el 36% entre los últimos días de abril y los primeros de mayo. Pensamos que si se confirma la tendencia alcanzaremos el 40%, porcentaje que se sitúa en la mitad de nuestro rango de exposición. Consideramos que durante los próximos meses podemos incorporar riesgo de duración al fondo una vez que las expectativas de bajadas están en línea con nuestra visión. Tipos a diez años cercanos al 5% en dólares y al 3-4% (según los países) en euros son atractivos para poder cumplir nuestro mandato de medio y largo plazo. |

*Puedes consultar los informes mensuales actualizados a través de este enlace.

Informe mensual de marzo 2024

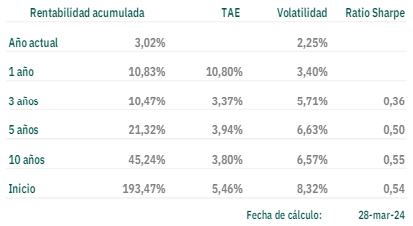

Olea Neutral FI ha obtenido un resultado de +1,94% en el mes de marzo ( +3,02% acumulado en 2024).

Nuestro gestor te lo explica

Léelo tú mismo

El resultado del fondo en el mes ha sido muy bueno ya que se acerca a los resultados de los índices de bolsa con una exposición de solo un 33% en renta variable. El S&P500 ha subido un 3,1% y el Stoxx 600 un 3,6%. La posición en bancos europeos y americanos aportó un 0,52% y nuestra cartera tecnológica un 0,33%. También tuvo un comportamiento destacable la minera de oro Barrick Gold que agregó un 0,24%.

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad de +1,94 % en el mes de marzo. |

Inflación y tipos de interésEl mercado continúa prestando mucha atención a la evolución de la inflación, para prever cual será el ritmo de bajadas de los tipos de intervención de los bancos centrales. El mes pasado comentamos que estas expectativas se han enfriado bastante y ya no se esperan rebajas superiores al 0,75% en 2024, tanto en Europa como en EEUU. En Europa se ha publicado hoy un buen dato, bajando el IPC general al 2,4% y la subyacente al 2,9%, mientras que en EEUU permanece al 3,2% y 3,8% respectivamente. Europa, con un crecimiento esperado del PIB de solo un 0,5-0,7% y un IPC cercano al objetivo del ECB del 2%, tiene más probabilidades de realizar esa bajada de 0,75%, hasta el 3,25%. EEUU con un crecimiento previsto superior al 2% y un IPC en la zona del 3% lo tiene más complicado, aunque no hay que olvidar que ellos tienen los tipos bastante más altos (5,25%), y por ello, más recorrido a la baja. Los índices de renta fija siguen acumulando una caída del 1% en el año por el incremento del 0,40% en las rentabilidades de los bonos a medio y largo plazo. BolsasLos resultados de las compañías han cerrado 2023 con incrementos cercanos a cero tanto en Europa como en EEUU. Para 2024 se espera que los europeos no mejoren prácticamente mientras que el consenso de mercado espera un crecimiento del 9% en EEUU. Creemos que los europeos son susceptibles de mejora ya que si el crecimiento nominal del PIB (PIB + IPC) se acerca al 3%, las ventas suelen crecer en magnitudes similares, por lo que si no hay contracción de márgenes los beneficios crecerían un 3 o 4%. A pesar de las subidas en las bolsas, las valoraciones nos parecen razonables, especialmente en Europa. |

*Puedes consultar los informes mensuales actualizados a través de este enlace.

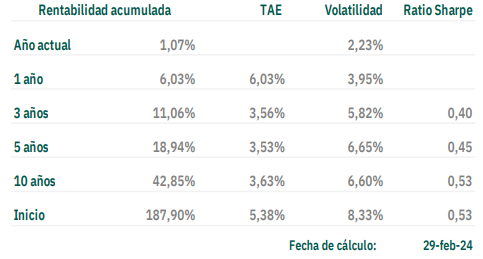

Informe mensual de febrero 2024

Olea Neutral FI ha obtenido un resultado de +0,1% en el mes de febrero (+1,07% acumulado en 2024).

Nuestro gestor te lo explica

Léelo tú mismo

Las bolsas han tenido un tenido un resultado positivo aunque continúa la relevante dispersión entre sectores, incluso dentro del sector tecnológico vemos grandes diferencias entre valores, sobresaliendo ampliamente aquellos muy relacionados con la inteligencia artificial. El Stoxx 600 europeo ha repuntado un 2,4% y el S&P500 un 5,2% frente al Dow Jones un +2.2%, ya que el peso de la tecnología está muy diluido en este último índice. Las compañías tecnológicas del fondo no han capturado las fuertes subidas de otros valores del sector. El sector eléctrico europeo tampoco ha ayudado por estar cayendo con fuerza el precio del gas y consecuentemente el de la electricidad. La renta fija no ha restado a pesar de la caída del precio de los bonos a largo plazo por el incremento de las rentabilidades de unos 30 puntos básicos, gracias a haber mantenido una duración baja en la cartera, especialmente en los bonos denominados en euros.

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad de +0,10% en el mes de febrero. |

Evolución económicaLa inflación continúa evolucionando favorablemente en Europa, donde el índice general baja hasta el 2,6%, mientras que en EEUU se mantiene en el 3,1%. La inflación |

*Puedes consultar los informes mensuales actualizados a través de este enlace.

Olea a día de hoy

Olea a día de hoy