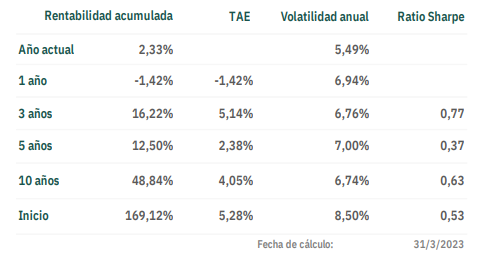

Olea Neutral FI ha obtenido un resultado de -1,1% en el mes de marzo de 2023 ( +2,33% acumulado en 2023). El resultado ha sido también negativo en términos relativos y el motivo ha sido el fuerte ajuste que ha sufrido el sector bancario europeo y americano, tanto en renta variable como en renta fija, especialmente la deuda subordinada.

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad de -1,1% en el mes de marzo. La rentabilidad acumulada de 2023 es de un 2,33% y la volatilidad de un 5,49%.

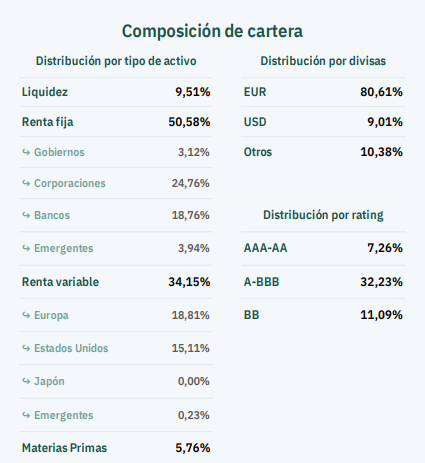

Nuestra inversión en el sector bancario y la diversificaciónNuestro relevante posicionamiento en el sector nos ha dado resultados muy positivos en el pasado reciente pero este mes nos ha generado una pérdida del orden del 2%. Seguimos pensando que el sector sigue siendo atractivo, ya que es el único que claramente mejora sus resultados con las subidas de tipos de interés, además de que las valoraciones del sector son muy atractivas. La renta fija bancaria irá mejorando poco a poco en los próximos meses en la medida en que la liquidez vuelva a estos activos. Nuestra posición en deuda subordinada bancaria es del 10,5% del patrimonio del fondo, y dividida en nueve emisores, todos ellos europeos y con posiciones de liderazgo en banca comercial en sus respectivos mercados. Es importante mantener siempre una elevada diversificación. El resto de los activos se han comportado bastante bien, especialmente el sector tecnológico americano. También las coberturas que habíamos realizado sobre la bolsa europea nos han dado una significativa aportación positiva en el mes. |

Mercado e inflaciónEl mercado sigue muy centrado en la evolución de la inflación, especialmente la subyacente, que es la más correosa y que cuesta más trabajo doblegarla. De hecho, en EEUU se espera que en el dato de marzo ésta supere al IPC general, y en Europa pronto ocurra la mismo (en España está pasando desde hace meses). En la medida en que la inflación subyacente no baje, los bancos centrales pospondrán la decisión de recortar los tipos de intervención, con el consiguiente impacto negativo en la economía, las bolsas y los precios de los bonos a largo plazo. En la medida en que este riesgo permanezca, nuestra exposición a bolsa se mantendrá moderada y la duración de la cartera no sobrepasará los dos años. |

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar: