El fondo ha tenido un buen resultado en el mes de julio, +3,40%, reduciendo las perdidas anuales al -4,50% en este difícil ejercicio. Las abultadas caídas de los mercados del mes anterior se han tornado en una vertical recuperación y el hecho tener un mandato de medio y largo plazo nos ayuda en años convulsos como el actual.

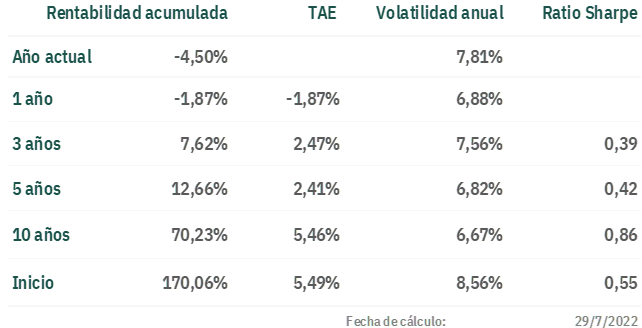

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad del +3,40% en el mes de julio. La rentabilidad de los últimos doce meses es de un -4,50% y la volatilidad, de un 7,81%.

El mercado

Los índices de bolsas se han comportado muy bien, especialmente la tecnología, y salvo el caso de China, ha sido una tendencia generalizada. El Eurostoxx50 ha subido un 7,3% tras la bajada de casi un 9% del mes de junio, en EE.UU. el S&P500 ha subido un 9,1% tras la caída del 8,4% en junio. En bonos de gobierno hemos visto un importante descenso de las rentabilidades, EE.UU. (0,36%), Alemania (0,50%) y España (0,50%), destacando la evolución de Italia que, aunque reduce rentabilidades (0,25%), lo hace a un menor ritmo tras la caída de Mario Draghi como primer ministro. Las materias primas tienen descensos del 5% en energía y metales. El gas sigue con su tendencia alcista, y el oro baja un 2,3% . La evolución en la renta fija corporativa también ha sido positiva con reducciones importantes de los diferenciales, pero ha recuperado solo parcialmente las fuertes caídas de precio del mes anterior.

Macroeconomía

En el escenario macro se empieza a tener datos como la caída de precios en materias primas entre otros, que pueden significar un alivio para la inflación. Las enérgicas actuaciones de los Bancos Centrales en las medidas que esta aplicando, subidas de tipos, y en el caso europeo el uso de los fondos para evitar una fragmentación del mercado de deuda, están dando soporte a la renta fija pública y corporativa.

El mercado

Los resultados empresariales han sido mejor de los esperados y es especialmente destacable la capacidad de las empresas para mantener sus márgenes en este entorno.

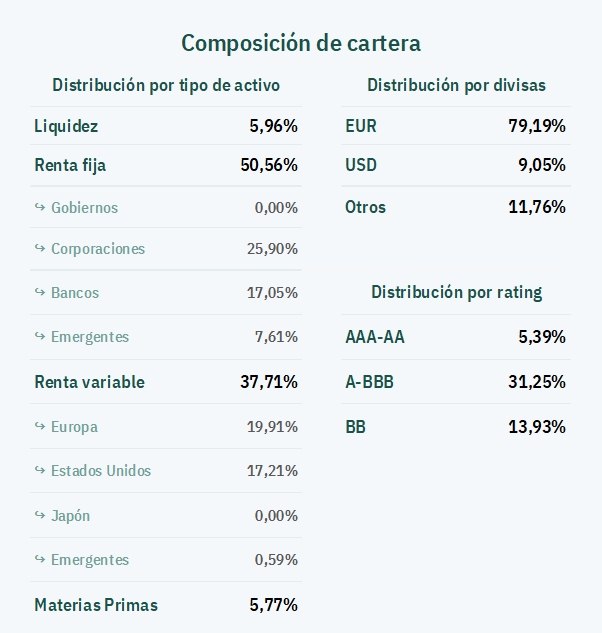

Seguimos pensando que el escenario central es que, de producirse una recesión, sea de baja intensidad y corta duración. Por tanto hemos mantenido exposiciones de riesgo y de forma especial en renta fija corporativa, que en nuestra opinión presenta el mejor binomio de rentabilidad riesgo dentro de las posibilidades de nuestro mandato.

*Puedes consultar los informes mensuales actualizados a través de este enlace.

También te puede interesar: