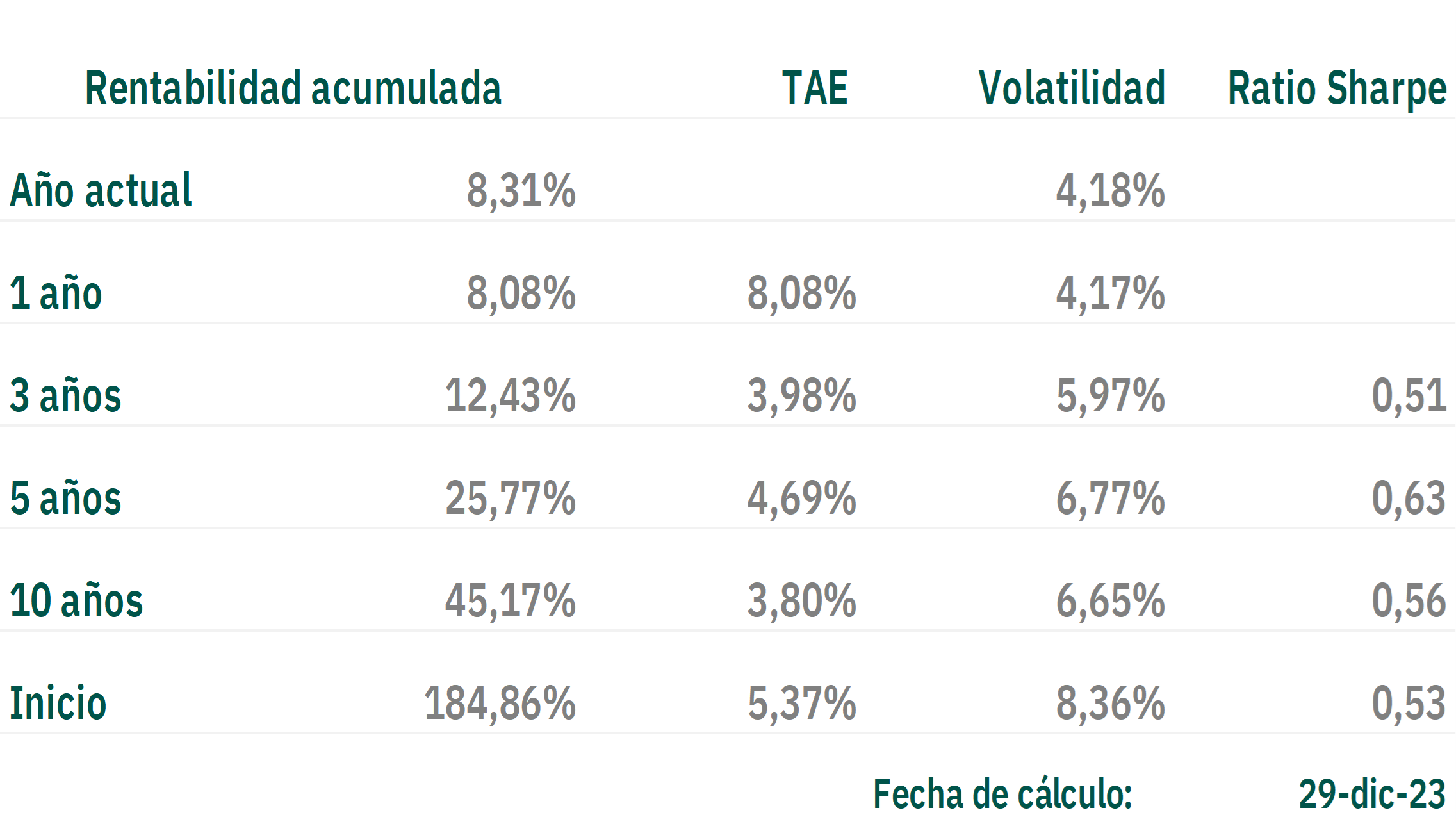

Este mes de enero supone la consecución de 20 años de gestión del fondo, con una rentabilidad media anual obtenida del 5,37%. Agradecemos a todos la confianza y esperamos sean muchos años más.

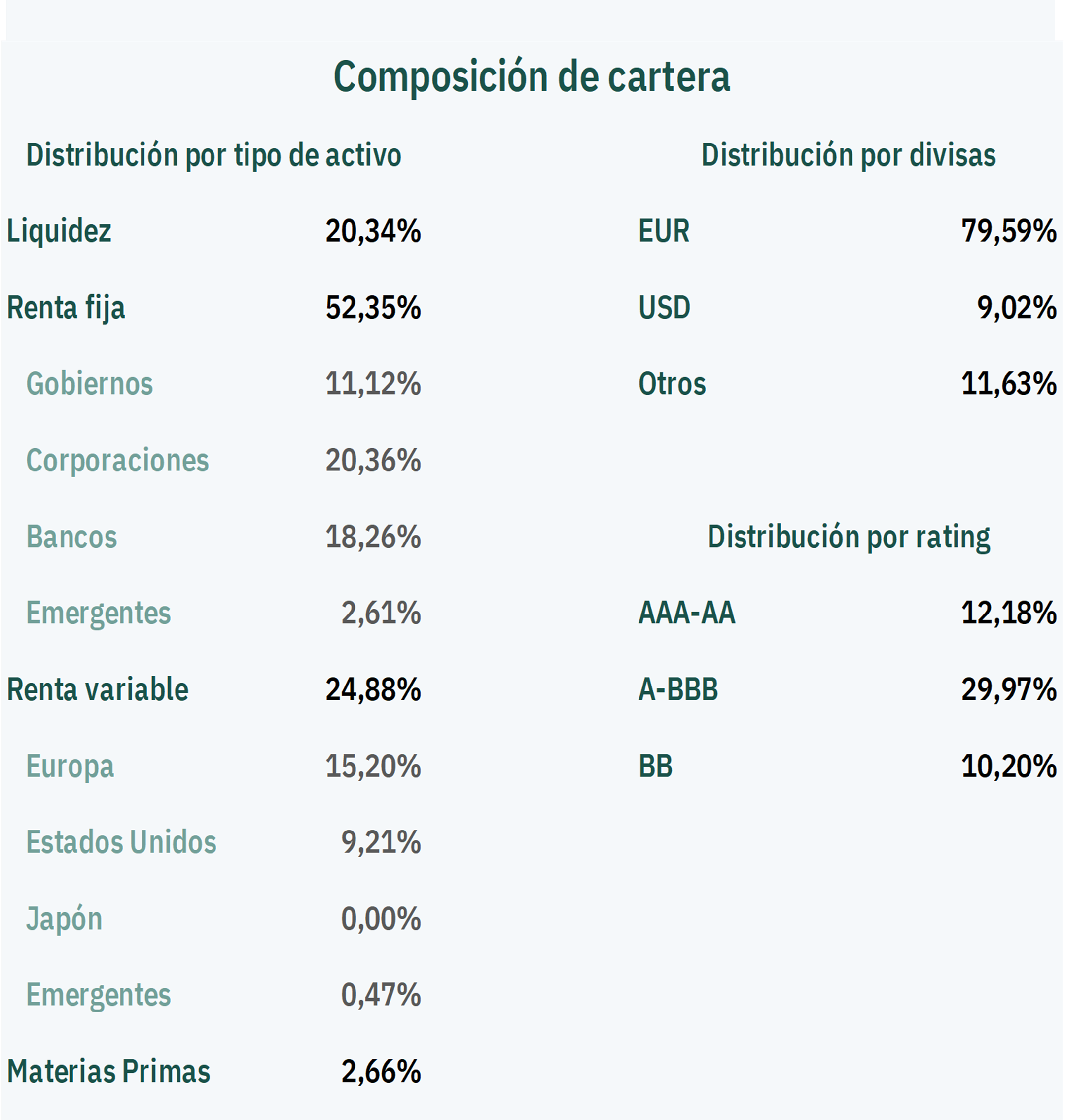

Olea Neutral FI ha obtenido un resultado de +1,41% en el mes de diciembre ( +8,31% acumulado en 2023). Las bolsas han vuelto a tener un magnífico mes: Stoxx 600 +3,7% y S&P 500 +5,4%. A principios de mes decidimos reducir la duración de la cartera de renta fija en dólares por la fuerte caída de las rentabilidades a largo plazo, tanto en dólares como en euros, motivada por las expectativas de recorte de los tipos de intervención del BCE y de la FED, que ya alcanzan los 150 pb de mayo a diciembre de 2024. Pensamos que esa magnitud de recortes es el mejor de los escenarios y no el más probable. Cualquier desviación sobre esos niveles podría provocar un repunte de las rentabilidades de los bonos a medio y largo plazo así como una caída de las bolsas. Por ello, mantenemos también una exposición limitada (25%) en renta variable.

Lo primero, los resultados del fondo:

Olea Neutral FI ha obtenido una rentabilidad de +1,41% en el mes de diciembre. La rentabilidad acumulada de 2023 es de un 8,31% y la volatilidad de un 4,18%. |

InflaciónLa inflación volverá a ser este año el factor principal que marque la evolución de los mercados, tanto de renta fija como variable. Si ésta continúa la senda bajista iniciada en el segundo semestre de 2023, el calendario previsto de recortes de tipos de interés podrá materializarse, aunque sea más despacio de lo que el mercado descuenta, consolidando los niveles de rentabilidad a largo plazo actuales, incluso algo más bajos. Con unos tipos de intervención más bajos, mejorará el consumo y la inversión, afianzando un crecimiento positivo del PIB para 2024, y especialmente, para 2025 y 2026. El último dato de inflación publicado en la Eurozona, ha supuesto un ligero repunte desde el 2,4% hasta un 2,9%. Sin embargo, la inflación subyacente ha retrocedido desde el 3,6% hasta un 3,4%. Parece que el repunte es coyuntural y que la tendencia a la baja continuará en los próximos meses, si bien el camino no está exento de riesgos. |

Crecimiento económicoEl otro factor determinante será el crecimiento económico, que se espera débil en la Eurozona (0,7%) y bastante mejor en EEUU (1,5%). El paro es la variable a vigilar, ya que se encuentra a niveles mínimos históricos tanto en Europa como en EEUU. Mientras el empleo siga fuerte habrá consumo, y mientras haya consumo habrá inversión, y si el consumo y la inversión crecen, aunque sea moderadamente, el PIB crecerá. Esto será positivo para los beneficios de las empresas, y por tanto para las bolsas. |

*Puedes consultar los informes mensuales actualizados a través de este enlace.