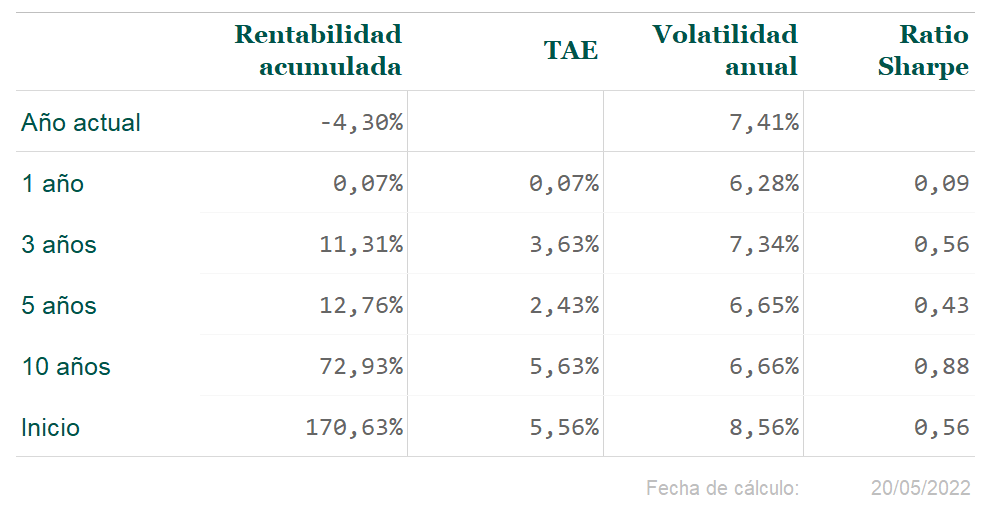

La guerra lamentablemente se está convirtiendo en un evento normal. Los mercados empiezan a convivir con este riesgo a pesar del fracaso de las negociaciones, y se pone exclusivamente el foco de atención en la inflación, los Bancos Centrales y los resultados empresariales. Pero antes de seguir con el informe de mercado, repasemos las rentabilidades del fondo.

Informe de mercado de Olea Neutral

Los mercados de renta variable se mantienen planos tras la recuperación del mes anterior. Destacan el mal comportamiento de la tecnología americana y el buen comportamiento de Reino Unido y España en lo que llevamos de mes. Los peores comportamientos se concentran en Asia, donde se une la crisis inmobiliaria China con sus efectos y la diferente gestión de la pandemia COVID.

Los movimientos importantes se centran nuevamente en los mercados de renta fija. Especialmente los bonos de gobierno en el plazo de 10 años en el que las bajadas de precios (subida de rentabilidades) siguen con su ritmo; EEUU (+0,55%), Alemania (+0,39%), España (+0,42%) y Francia (+0,38%). El mercado de crédito ha seguido ampliando sus diferenciales, aunque de una manera menos importante.

La energía y las materias primas mantienen su importante revalorización. Este movimiento quizás se esté acercando a su final en el caso de que se confirme el deterioro de la actividad económica que pronostican la mayor parte de los organismos internacionales.

Finalmente, las divisas recogen situaciones muy dispares generando algunos sorprendentes comportamientos. El rublo ruso pierde menos de un 2% frente al euro en el año a pesar de la guerra, el yen se deprecia de forma abultada contra el dólar y el euro-dólar se acerca a niveles de depreciación que no debe gustar mucho a la administración norteamericana. Por último, vemos una relevante apreciación del real brasileño superior al 20% frente al dólar en un momento de subida de tipos de interés por parte de la Reserva Federal.

La cartera del fondo Olea Neutral

Estamos realizando operaciones en el fondo con el objetivo de reducir el riesgo agregado de la cartera. El repunte de tipos de interés de los plazos cortos nos permite aportar algo de rentabilidad positiva reduciendo los porcentajes de liquidez. Hemos ajustado la composición de la cartera de contado de renta variable a los índices para mejorar la calidad de las coberturas, y tenemos intención de reducir el riesgo de divisa total.

* Accede a los informes de Olea Neutral a través de nuestro blog.